В этой аналитической заметке я расскажу о трех метриках, отслеживающих и измеряющих транзакционную активность криптовалют: количестве ончейн-транзакций, общей переданной стоимости и оборачиваемости. Мы также рассмотрим различия с практикой применения этих метрик вне контекста криптовалют и что это говорит об инновационности технологии блокчейн применительно к платежам.

Я здесь не буду приводить много математических выкладок. В статье есть несколько простых формул, но я ориентировался в первую очередь на понимание обычных людей, а не специалистов в области статистики. Я бы хотел способствовать тому, чтобы измерение и понимание транзакционной активности криптовалют, стали более доступными и понятными для всех интересующихся, а также подчеркнуть значимость этих метрик для криптоактивов и их потенциальную роль при построении инвестиционного портфеля.

Я здесь буду ссылаться главным образом на биткойн как на самую крупную и наиболее ликвидную криптовалюту, чаще всего используемую в качестве некоего отраслевого стандарта при сравнении криптовалют с традиционными активами. Я пишу биткойн с маленькой буквы, когда имею в виду актив, BTC. Биткойн с заглавной буквы я буду писать, имея в виду блокчейн либо протокол.

Содержание:

Метрика 1: количество ончейн-транзакций

Первая и самая основная метрика транзакционной активности криптовалюты – это количество ончейн-транзакций. Обработка транзакций «ончейн» означает запись их непосредственно в основной блокчейн, то есть для завершения этих переводов не используются сторонние платформы. Таким образом, эти транзакции представляют собой активность пользователей криптовалют – и частных лиц, и компаний, – самостоятельно и автономно распоряжающихся своими криптоактивами.

За последнее десятилетие активность пользователей Биткойна, контролирующих свои BTC самостоятельно и без посредников, существенно возросла. С 2009 по 2018 год количество ежедневно обрабатываемых ончейн-транзакций выросло в геометрической прогрессии с однозначных цифр до более чем 375 000. Хотя темп роста этого показателя за последние 12 месяцев несколько снизился, количество ончейн-транзакций с биткойнами в сутки по-прежнему регулярно превышает 300 000 (см. диаграмму ниже).

В сети Ethereum транзакционная активность за эти годы (то есть в случае Эфириума с конца 2017) выросла еще больше. Одним из ключевых событий в истории Ethereum, вызвавшим всплеск числа ончейн-транзакций, стало децентрализованное приложение (dApp) CryptoKitties. CryptoKitties было первым dApp на Ethereum, получившим вирусную популярность и привлекшим большую пользовательскую аудиторию. Релиз его состоялся в конце ноября 2018 г. Через два месяца после запуска CryptoKitties достигли отметки в 250 000 зарегистрированных пользователей и сгенерировали 4,5 миллиона долларов в сети Ethereum.

Сравнение количества ончейн-транзакций с ценой этих двух криптоактивов во времени обнаруживает тесную взаимосвязь между двумя метриками. Ценовой максимум BTC был достигнут практически в тот же день, когда было зафиксировано наибольшее количество ончейн-транзакций.

В первые годы существования Ethereum корреляция между ценой ETH и количеством ончейн-транзакций была практически идеальной. Однако как для Биткойна, так и для Эфириума, с 2018 года связь между ценой и количеством транзакций заметно ослабла, и колебания одной метрики не всегда приводят к изменениям другой.

Очевидная взаимосвязь между ценой и количеством транзакций по-видимому может иметь несколько кумулятивных эффектов. Более высокий уровень активности на блокчейне – это бычий сигнал в отношении использования и принятия платформы, способный склонить инвесторов более высоко оценивать на рынках соответствующий актив. С другой стороны, рост рыночной стоимости криптоактива может быть воспринят как выражение вотума доверия к сети со стороны инвесторов, что будет еще больше стимулировать ее использование частными лицами и компаниями.

Впрочем, на цену криптоактива влияет множество факторов помимо количества ончейн-транзакций, и иногда рост цены можно наблюдать даже на фоне снижения этой метрики. Эти факторы включают (не ограничиваясь этим) количество торговых операций, производимых без записи в основной блокчейн, – офчейн-транзакций. Крупные сделки по покупке и продаже BTC на биржевых платформах, таких как Coinbase или Binance, могут вызывать лавинообразную последовательность сделок в том же направлении по всему рынку.

Регулирующие меры, предпринимаемые правительствами стран в отношении криптоактивов, могут быть одним из факторов, влияющих и на цену актива, и на количество ончейн-транзакций. Трудно определить все возможные факторы, играющие роль в этой динамической взаимосвязи между ценой криптоактива и числом ончейн-транзакций, а также количественно оценить влияние офчейн-транзакций. Однако в качестве отправной точки для анализа количество ончейн-транзакций представляет собой относительно простую для понимания и отслеживания метрику.

Метрика 2: общая переданная стоимость

Одним из примеров метрики транзакционной активности ончейн, для расчета которой обычно используются в том числе данные об офчейн-транзакциях, является общая переданная стоимость (total value transferred). Эта метрика суммирует стоимость, переданную посредством всех транзакций в криптовалютной сети за определенный период времени. Криптовалютные сети могут сильно различаться по количеству транзакций и передаваемых нативных расчетных единиц, поэтому лучшим способом сравнительной оценки активности сети может быть сравнение транзакционной активности в долларовом выражении.

При использовании только данных об ончейн-транзакциях, общую переданную стоимость можно суммировать только в нативных расчетных единицах сети криптоактива (BTC для Биткойна, ETH для Эфириума и т. д.). Это проблематично по двум причинам. Во-первых, криптовалюты не используются широко в качестве расчетных денежных единиц, и потому значения, выраженные в BTC или ETH, большинство читателей воспримет как совершенно произвольные и не привязанные ни к чему. Во-вторых, полученные значения не будут пригодны для сравнения с другими криптоактивами или традиционными платформами.

Чтобы точно сопоставить стоимость, переданную посредством одного криптоактива, с другой сетью (криптовалютной или нет), нужно использовать общую расчетную единицу. Чаще всего это делается путем умножения рыночной стоимости нативной валюты криптоактива (определяемой офчейн на биржах) на данные, полученные из блокчейна криптоактива.

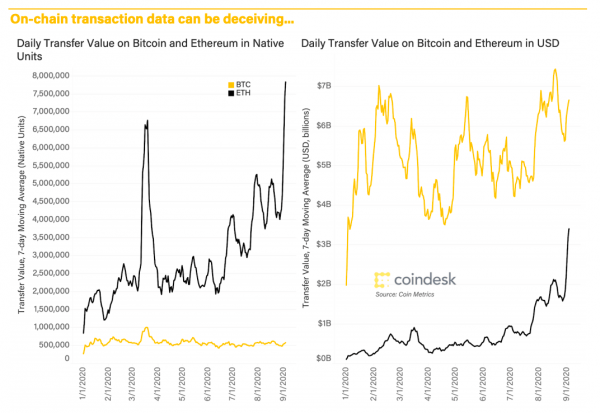

Применив этот расчет к Биткойну и Эфириуму с 1 января 2020 года, можно увидеть, что, хотя в нативных расчетных единицах сети в Ethereum производится больший объем транзакций, чем в Биткойне, в пересчете на доллары Биткойн существенно опережает Ethereum.

Общая переданная стоимость в долларовом выражении мало чем отличается от еще одной популярной метрики, используемой для ранжирования криптоактивов. Вместо умножения рыночной цены криптоактива на количество переданных в транзакциях нативных токенов сети, рыночная капитализация получается путем умножения цены актива на общее количество выпущенных в обращение токенов. Рыночная капитализация позволяет судить об относительном размере криптоактива в рамках более масштабного крипторынка.

Еще одна метрика, связанная с общей переданной стоимостью – средняя переданная стоимость на ончейн-транзакцию. Она рассчитывается путем деления общей стоимости, переданной по сети за определенный период, на количество транзакций, обработанных за то же время.

При сравнении средней переданной стоимости на ончейн-транзакцию в сетях Биткойна и Эфириума, ясно, что долларовая стоимость транзакций в BTC, в среднем, выше, чем в ETH (см. график ниже). Это наблюдение укрепляет понимание того, что эти две сети имеют разные сценарии использования.

Назначение Биткойна – быть безопасной и стабильной сетью для peer-to-peer платежей. Долларовая стоимость этих платежей, как правило, довольно высока, в среднем превышая 6000 $. Ethereum же развивается как сеть для развертывания и взаимодействия с децентрализованными приложениями (dApp). Случаи, когда пользователи Ethereum переводят в одной транзакции большое количество ETH, чтобы заплатить за использование приложения или его выполнение в сети, достаточно редки.

Однако начиная с июля 2020 года средняя долларовая стоимость транзакций в Ethereum стремительно увеличивается. И хотя это все еще вдвое меньше, чем аналогичный показатель Биткойна, траектория роста этой метрики для Ethereum производит впечатление.

Одним из возможных объяснений этой тенденции может служить недавний всплеск пользовательской активности вокруг финансовых dApp на основе блокчейна Ethereum. Коллективно определяемые как «децентрализованные финансы» (DeFi), эти типы dApp призваны воспроизвести услуги традиционных финансовых институтов, таких как банки, платформы кредитования и биржи. Природа этих сервисов в большей мере, нежели игровые или игорные dApp, способствует и даже подразумевает привлечение существенных финансовых потоков.

Метрика 3: оборачиваемость

Последняя метрика транзакционной активности криптовалют, которую мы рассмотрим, – это скорость обращения расчетных единиц. В традиционной экономике оборачиваемость рассчитывается как отношение валового внутреннего продукта страны (ВВП) к денежной массе страны. Получаемое значение является мерой того, насколько быстро происходит обмен денежными единицами в экономике страны.

Высокая скорость обращения денежных единиц означает, что они часто переходят из рук в руки и, следовательно, тратятся чаще, нежели сберегаются. Высокая скорость обращения денег также воспринимается экономистами как признак здоровой и растущей экономики.

Одним из первых, кто представил подробный обзор того, как можно применить метрику оборачиваемости к пониманию и оценке криптоактивов, был Крис Берниске, партнер в венчурной компании Placeholder Ventures.

В сентябре 2017 года Берниске опубликовал книгу под названием «Cryptoassets: The Innovative Investor’s Guide to Bitcoin and Beyond» («Криптоактивы: инновационный гид инвестора по Биткойну и не только»), в которой предложил рассматривать криптоактивы как отдельные изолированные экономики, а не как частные компании. Вместо валового дохода, прибыли и т. п., Берниске предложил переосмыслить модели оценки для криптовалютных сетей с точки зрения ВВП, базы денежной массы и инфляции.

После выхода книги Берниске другие видные представители криптовалютной индустрии, включая основателя Ethereum Виталика Бутерина и основателя инвестиционной фирмы Multicoin Capital Кайла Самани, представили свои версии этой модели оценки криптоактивов как самоуправляемых экономик.

Для расчета оборачиваемости, в частности, есть несколько разных способов измерения ВВП и денежной массы криптоактива.

Что касается ВВП, самое широкое определение этой метрики применительно к криптовалютам – это общая переданная стоимость. Общая переданная стоимость представляет собой сумму всех монет, которые были перемещены с одного адреса на другой за определенный период времени.

Деление этого показателя на общий объем выпущенных в обращение монет на конец периода показывает, сколько раз в среднем эти монеты были потрачены в криптовалютной сети.

Расчет оборачиваемости А:

ВВП = общая переданная стоимость

Денежная масса = текущий объем выпущенных в обращение монет

Оборачиваемость = общая переданная стоимость / текущая денежная масса криптоактива

Кроме того, несколько более точной методологией расчета оборачиваемости является использование в качестве денежной массы среднего значения от общего количества монет в обращении за соответствующий период времени. Для большинства криптоактивов с фиксированным объемом эмиссии эта разница не оказывает существенного влияния на конечный результат. Однако для некоторых активов с плавающим предложением, которое может варьироваться от месяца к месяцу в результате «сжигания» монет (т. е. монеты уничтожаются или становятся нерасходуемыми), взятие среднего значения гарантирует, что любые изменения денежной массы актива за данный период будут в равной степени взвешены.

Расчет оборачиваемости Б:

ВВП = общая переданная стоимость

Денежная масса = текущий объем выпущенных в обращение монет

Оборачиваемость = общая переданная стоимость / средняя денежная масса криптоактива за данный период

Еще в одной общепринятой методологии расчета оборачиваемости криптоактива применяется более узкое определение для общей переданной стоимости. Вместо того чтобы суммировать значения для всех ончейн-транзакций, можно скорректировать метрику, исключив из расчета любые трансферы стоимости, определяемые как нерепрезентативные в контексте значимой экономической деятельности.

Грань между тем, что следует рассматривать как значимые транзакции, а что нет, очень тонкая. Некоторые компании, специализирующиеся на анализе блокчейн-данных, используют различные методики, чтобы отфильтровать реальную экономическую пропускную способность блокчейна. Одна из таких методик подразумевает исключение из расчета ончейн-транзакций, отправленных в быстрой последовательности друг за другом в короткий промежуток времени. Такие транзакции обычно возникают, когда пользователь разбивает сумму на меньшие части в попытке замаскировать адрес получателя крупной денежной суммы.

Расчет оборачиваемости В:

ВВП = скорректированная общая переданная стоимость

Денежная масса = текущий объем выпущенных в обращение монет

Оборачиваемость = скорректированная общая переданная стоимость / текущая денежная масса криптоактива

При сравнении графиков оборачиваемости биткойна, рассчитанной по методикам А и В, виден большой разрыв между получаемыми значениями, создаваемый за счет использования в одном из случаев скорректированной общей переданной стоимости. Это говорит о том, что значительная часть ончейн-транзакций является нерепрезентативной с точки зрения значимой экономической деятельности (по крайней мере согласно данному критерию).

Хотя значения могут сильно расходиться, получаемые посредством этих двух расчетов тенденции обычно подтверждают друг друга, двигаясь более или менее синхронно.

Таким образом, график оборачиваемости криптоактива является иллюстрацией того, насколько быстро в среднем койны и токены расходуются в криптовалютной сети, вместо того, чтобы удерживаться в одном кошельке. Однако это не следует воспринимать как прямое представление того, насколько часто пользователи совершают транзакции с целью покупки товаров или услуг. Причина в том, что данные об ончейн-транзакциях не позволяют провести четкого различия между транзакциями, инициированными одним или различными пользователями.

Для того чтобы более точно отразить реальный уровень экономической активности на блокчейне и сравнить его с другими блокчейнами или государственными экономиками, при обработке данных об ончейн-транзакциях необходимо применять некоторые дополнительные допущения и эвристические правила.

Заключение

Хотя данные об ончейн-транзакциях легко получить, сделать на основании их осмысленные выводы может быть непросто, если понимать полученные значения буквально. Не будучи соотнесенными соответствующим образом с офчейн-данными, таким как рыночная цена актива, они иногда могут и вводить в заблуждение.

В качестве отправной точки для анализа, количество ончейн-транзакций, общая переданная стоимость и скорость обращения расчетных единиц – это полезные метрики, помогающие отслеживать изменения в транзакционной активности криптоактива с течением времени. Новизна криптоактивов во многом основана на том, каким образом их технология позволяет передавать ценность напрямую и без надзора третьей стороны.

Ненулевое значение для любого из этих трех показателей является подтверждением полезности платформы. Однако на основе этих метрик нельзя предположить, какой вариант использования преимущественно определяет экономическую активность в экосистеме криптоактива.

Таким образом, следующий шаг для анализа, на который естественным образом указывают данные об ончейн-транзакциях, – это выявление офчейн-обстоятельств и тенденций, побуждающих пользователей совершать транзакции с биткойном, эфиром и прочими криптовалютами. Уайтпейпер и заявления основных разработчиков большинства криптоактивов часто вполне ясно указывают на предполагаемые сценарии использования соответствующей криптовалюты.

Однако децентрализованная природа развития криптоактивов оставляет выбор варианта их практического применения в руках пользователей, кем бы они ни были и где бы ни находились. Это делает анализ криптоактивов высокоитеративным процессом, который и впредь продолжит меняться по мере развития пользовательской базы этих активов.

Источник: bitnovosti.com