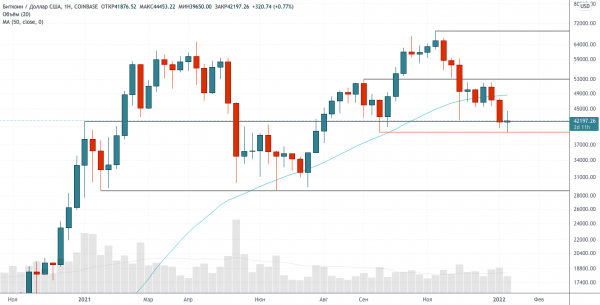

Возврат к $42 тыс. Ожидали ли мы чего-то другого? Это ключевой уровень на недельном графике, который быкам действительно важно защитить в выходные перед предстоящим закрытием недели.

Содержание:

Недельный график

На текущий момент у нас есть практически идеальный доджи с фитилями вверх и вниз и почти равной ценой открытия и закрытия недельной свечи. Очень хотелось бы, чтобы быки проявили некоторую инициативу и по результатам недели как минимум удержали этот уровень. Вообще же, чем выше будет закрытие, тем лучше.

Часто в ситуациях, подобных нынешней, можно видеть «тестовый дамп», когда медведи толкают цену вниз, чтобы проверить реакцию рынка. И если у них достаточно уверенности, то ожидавшие ордера в этой области теперь исполнены, что теоретически несколько ослабляет защиту уровня со стороны покупки. Это будет интересное время.

Быкам нужно закрыть неделю выше $42 тыс., что может оказаться не такой простой задачей. И это будет только началом. Реальным уровнем восстановления контроля для быков по-прежнему является $53 тыс.

Индикатор TD Sequential потенциально готов отсчитать редкую на недельном таймфрейме 9 свечу нисходящего движения, что принято считать сильным сигналом на покупку. По моему опыту, восприятие этого фактора в качестве прямого сигнала чаще приводит к неудаче, чем нет. Однако в случае благоприятного недельного закрытия можно будет добавить к списку совпадений и этот фактор.

Дневной график

MACD для меня тоже не относится к числу индикаторов первого выбора, однако я, бывает, поглядываю на него в поиске дополнительного подтверждения. Как видите, в MACD можно усмотреть бычью дивергенцию как в скользящих средних (MA), так и в гистограмме индикатора, плюс возможность для потенциального «бычьего» пересечения MA. Но куда более сильным сигналом о потенциальном развороте стал бы прорыв синей линии нисходящего тренда.

Цена оттолкнулась от нижней границы полос Боллинджера, что было практически неизбежной необходимостью для формирования следующего движения. Вопрос в направлении этого следующего движения. Сейчас цене нужно пересечь среднюю линию индикатора, являющуюся очень логичным сопротивлением и совпадающую с горизонтальными уровнями меньших таймфреймов — около $45,6 тыс. Это следующая область интереса, за которой я наблюдаю.

4-часовой график

Это важные уровни, которые можно прочертить на младших таймфреймах. Как можете видеть, цена еще раз протестировала минимум диапазона у $42 тыс., и для тех, кто ожидает отскока, это (был) довольно стандартный момент для открытия лонга.

Альткойны

Хочу немного обновить идею, которой делился в конце прошлой недели.

Следующая фаза рынка, вероятно, будет непростой для альткойнов. Наверняка утверждать ничего нельзя, но это видится мне наиболее вероятным сценарием, и я предпочитаю придерживаться наилучших шансов.

Если BTC получит сильный восходящий импульс (с вероятным шорт-сквизом), то индекс доминирования биткойна вырастет, и «альты» потеряют в цене по отношению к BTC, топчась на месте против USD.

Если же BTC двинется ниже, доминирование биткойна возрастет, и альты будут падать по отношению как к BTC, так и к USD. Это наихудший возможный сценарий: так покупатели альтов терпят убыток и в сатоши, и в долларах.

Боковое движение в биткойне в целом благоприятно для альтов, но есть нюанс: это относится к боковой консолидации в биткойне после восходящего импульса. Когда на рынке царит страх и биткойн находится в боковой консолидации после снижения, люди, как правило, слишком напуганы, чтобы покупать альткойны.

«Технические» уровни на графике индекса доминирования не стоит воспринимать слишком всерьез, поскольку здесь нет реальных ордеров, создающих поддержку или сопротивление для цены. Но если попробовать эти уровни провести, то индекс явно замедлился у «поддержки», и в этой ситуации логично ожидать отскока.

Не хочу, чтобы это звучало как призыв сбрасывать позиции в альтах независимо от идеи. Я только обращаю внимание на сценарий, который считаю вероятным: возможно, кому-то будет полезно еще раз оценить и уточнить свой план.

Ну а если вы долгосрочный инвестор, то для вас это ничего не меняет, как обычно.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com