Проведем эксперимент: какова в действительности прогностическая способность индикаторов тенденции накопления от Glassnode и Ecoinometrics, часто упоминаемых в наших постах? Это пост от Data Always, в котором автор демонстрирует простой метод ретроспективного тестирования этих метрик накопления, описывает методологию создания торговой стратегии на их основе и анализирует сравнительную доходность примера такой стратегии в сравнении с простым удержанием биткойнов.

Содержание:

Индикаторы тенденции накопления

Glassnode, один из крупнейших поставщиков блокчейн-данных, представил новую метрику: индикатор тенденции накопления. Реакция сообщества на нее была неоднозначной, и приведенная ниже диаграмма показывает, почему: если мы связываем интенсивное накопление с давлением покупателей, то, по-видимому, при аналогичных режимах накопления следовало бы ожидать аналогичной реакции цены.

И значительное расхождение между областями, обозначенными на графике как «арбитраж с GBTC» и «спрос ходлеров на медвежьем рынке», — это красные флажки, на которые стоит обратить внимание.

Эта метрика Glassnode основывается на показателе, используемом Ником из Ecoinometrics, но развивает его анализ несколько дальше. Техническое описание доступно на сайте Glassnode, но большинство читателей, я думаю, больше заинтересует комментарий по использованию:

Рыночные настроения являются хорошим индикатором для движений цены. Когда участники рынка в среднем настроены оптимистично, они накапливают монеты, увеличивая спрос и, как следствие, цену актива. Когда они настроены пессимистично, они распродают свои монеты, увеличивая ликвидное предложение на рынке и, следовательно, оказывая понижательное давление на цену.

Описание Ником своего тезиса в этом посте (не переводился) Ecoinometrics представляет собой «золотую середину» между базовым тезисом Glassnode и техническим описанием их метрики:

Если все, от мелких инвесторов до «китов» аккумулируют монеты, это должно положительно влиять на цену, поскольку сокращает ликвидное предложение на рынке, в то же время свидетельствуя о высоком уровне оптимизма участников.

Если же монеты аккумулируют только мелкие инвесторы, это может означать, что киты готовятся использовать эту ликвидность для распродажи своих запасов.

Переходя от пары тепловых карт к нанесенным на график значениям (ниже), одна из первых вещей, обращающих на себя внимание, — это то, насколько велико расхождение между показателями. Еще одно важное наблюдение заключается в том, что метрика Glassnode рассчитывается на подневной основе, тогда как Ecoinometrics использует тридцатидневный период. Я решил не обходить вниманием это представление, поскольку оно, пожалуй, наиболее точно передает предполагаемый пользовательский опыт, но даже при использовании в Glassnode 30-дневного интервала профили метрик всё ещё сильно отличаются [1].

Стоит также обратить внимание, что диапазоны в метрике Glassnode ограничены, поэтому она потенциально может отбрасывать часть данных, и что индикатор от Ecoinometrics имеет тенденцию опережать Glassnode, несмотря на то, что скорость изменения данных у Glassnode существенно выше.

Первое, на что хочется обратить внимание, это на общую прогностическую точность рассматриваемых метрик. Если предположить, что более высокие значения индикаторов (то есть более интенсивное накопление инвесторами BTC) подразумевают более высокую будущую доходность, то мы можем взять произвольное пороговое значение и посмотреть на положительные и ложноположительные срабатывания для бычьих прогнозов (когда индикатор находится выше заданного значения) и, аналогичным образом, на положительные и ложноположительные срабатывания для медвежьих прогнозов (когда индикатор находится ниже заданного значения).

В качестве простого примера рассмотрим 1-недельную форвардную доходность [2] для порогового значения 0,7 (диаграмма ниже); т.е. мы будем исходить из предположения, что значения индикатора выше 0,7 являются бычьим сигналом, а ниже 0,7 — медвежьим.

Результат не впечатляет. При незначительной разнице в точности прогнозируемого направления между двумя секциями, выигрыш явно недостаточен, чтобы предположить, что это не случайный шум, и разница слишком мала для разработки значимой торговой стратегии.

Стрелки от порогового значения на картинке выше указывают на то, что далее в этом анализе мы будем его двигать и таким образом получать профиль прогностической точности метрики для всего диапазона значений.

Еще одно замечание: нам необязательно ограничивать анализ одним разделителем. На диаграмме ниже мы разделили данные на три зоны, добавив второй пороговый разделитель: 0,3. Прогностическая точность в этом примере немного повышается, но остается несущественной.

Я не нахожу этот стиль визуализации особенно полезным, но группировка позитивных и ошибочно позитивных сигналов составляет основу для дальнейшего анализа.

Профили точности направления

Поскольку на 1-недельном форвардном таймфрейме прогнозы заведомо не оправдываются, мы увеличили период до четырех недель, постоянно отбирая значения пороговых разделителей для создания профиля точности направления. На рисунке ниже можно видеть ранние признаки потенциальной прогностической способности. Хоть и очень небольшое, на обоих концах шкалы наблюдается положительное расхождение между истинно-позитивными и ошибочно негативными прогнозами.

На диаграмме ниже форвардный период увеличен до одного квартала, и видно, что расхождение между истинно и ложно позитивными сигналами при этом значительно увеличивается. На этом периоде результат впечатляет и определенно может использоваться как основа для торговой стратегии. Цифра также подтверждает теорию о том, что при более высоких значениях индикатора накопления (Glassnode) будущая доходность действительно бывает положительной чаще, чем при более низких, и это верно для всего диапазона значений.

Самая большая оговорка здесь заключается в том, что положительный результат достигается не в считаные дни, как многие, вероятно, надеются или полагают, а требует терпения и нескольких месяцев ожидания.

Переходя к индикатору тенденции накопления от Ecoinometrics, мы видим по диаграмме ниже, что даже на более коротком временном интервале эта метрика обеспечивает большое расхождение в прогностической точности для медвежьих прогнозов. Фактически, даже на периоде в одну неделю этот индикатор давал довольно надежный сигнал на сокращение рисков. [3]

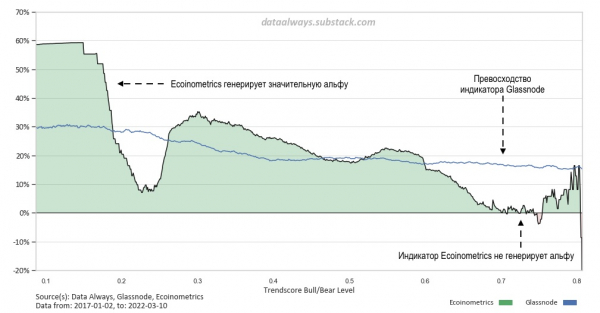

На основе разницы между кривыми истинно-позитивных и ошибочно негативных прогнозов, можно параметрически определить профиль альфы направленных прогнозов. Этот новый профиль дает нам более простое представление о том, насколько успешно метрика отрабатывает в разных диапазонах, и в то же время упрощает сравнение различных индикаторов тенденции накопления.

График ниже подтверждает, что в перспективе одного квартала индикатор от Ecoinometrics существенно более эффективен в прогнозировании медвежьих движений цены, тогда как индикатор Glassnode показывает лучшую точность в отношении бычьих прогнозов.

Торговая стратегия

Используя профили точности направления, показанные выше, мы можем оптимизировать наш торговый тезис и начать генерировать серьезную альфу. Взяв для примера только индикатор Glassnode, мы можем сосредоточиться на квартальной доходности и разделить первоначальную проверку на три зоны: нейтральная–шорт, нейтральная–лонг и лонг с плечом.

Торговая стратегия, которую я выбрал для реализации, состоит в том, чтобы разделить наши ожидания в отношении будущей цены на 91 сегмент (13 недель × 7 дней в неделе = 1 квартал) и взвесить позиционирование портфеля за последние 91 день. Каждый из последних 91 дней составляет чуть больше 1% от общего веса нашей позиции.

В данном случае мы строим портфель только на длинных позициях (покупках). При значении индикатора накопления от Glassnode ниже 0,1 позиция нулевая, от 0,1 до 0,9 — спотовый лонг, и выше 0,9 — лонг с плечом (двойной объем). Обратите внимание, что, поскольку мы берем среднее из 91 показаний индикатора, сигнал на двойной лонг с использованием кредитного плеча будет крайне маловероятным событием.

Базовая статистика для стратегии за выбранный период:

Можно еще больше повысить эффективность стратегии, если тот же расчет размера позиции, из примера выше дополнить медвежьим сигналом индикатора от Ecoinometrics. В этой смешанной стратегии любое значение индикатора от Ecoinometrics ниже 0,3 будет переопределять значение Glassnode и служить сигналом на короткую продажу.

Базовая статистика для смешанной стратегии за выбранный период:

Ретроспективное тестирование, выполненное в этой статье, ни в коем случае нельзя назвать доскональным, но, надеюсь, оно продемонстрировало, что для определения эффективности метрики требуется нечто гораздо большее, нежели простое визуальное наблюдение. На мой взгляд, полноценная практическая реализация описанной выше торговой стратегии, вероятно, потребует больше усилий, чем она того стоит (при ежедневном микроменеджменте или автономной торговле), однако мониторинг ее в качестве простого сигнала на увеличение и сокращение рисков, скорее всего, тоже обеспечит альфу при систематическом применении.

[1] Сравнение индикаторов при использовании в Glassnode 30-дневного интервала.

[2] Однонедельная форвардная доходность определяется как доходность в процентах за семидневный период, следующий за датой измерения.

Форвардная доходность = (P[T+7] / P[T] — 1) × 100%

[3] В перспективе недели медвежий сигнал индикатора накопления от Ecoinometrics обеспечивает хорошую альфу.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com