Еще один месяц восстановления после пандемии и еще один месяц высокой инфляции. На данный момент похоже, что временная инфляция будет с нами какое-то время. Но временная или нет, так ли это в действительности важно?

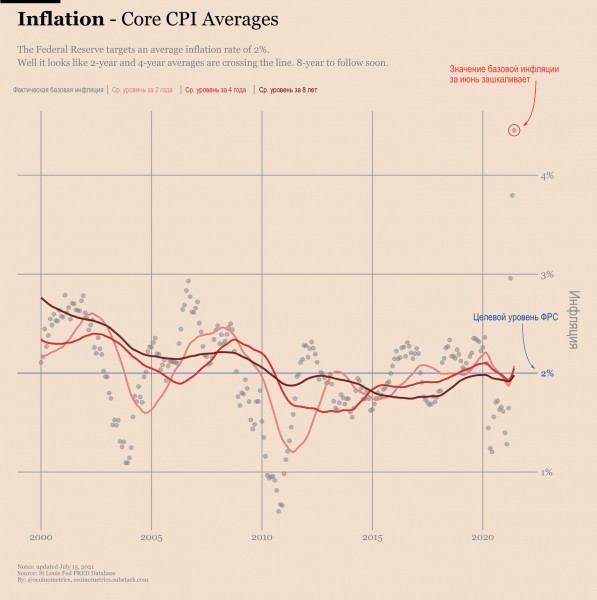

У Федрезерва США был целевой показатель: средний уровень инфляции 2%. Но последние данные по индексу потребительских цен говорят скорее об этом:

- базовая инфляция за июнь 4,5%;

- общий уровень инфляции за июнь 5,4%.

Последний раз и общая, и базовая инфляция в США были настолько высокими 30 лет назад. И средний уровень инфляции тогда был намного выше сегодняшнего. Так что я бы сказал, это действительно серьезные значения.

Инфляция: общая (синий график) против базовой (красный)

Напомню, что базовая инфляция рассчитывается с использованием индекса потребительских цен за вычетом некоторых наиболее волатильных его составляющих, таких как бензин.

Предполагается, что базовая инфляция должна давать вам более четкое представление о том, что происходит с ценами. Так что когда и общая, и базовая инфляция переходят в параболический рост, это говорит о том, что есть проблема…

В последние несколько месяцев инфляция резко возросла, и, естественно, она начинает оказывать существенное влияние на средний уровень инфляции, о котором заботится ФРС. Для тех, кто ведет счет у себя дома:

- базовая инфляция за 2 года превышает 2%;

- базовая инфляция за 4 года превышает 2%;

- базовая инфляция за 8 лет чуть недотягивает до 2%;

- общая инфляция за 4 года превышает 2%.

Конечно, ФРС всегда может волевым решением изменить целевой показатель, сославшись, скажем, на неопределенность ситуации или просто сосредоточившись в первую очередь на рынке труда. Но глядя на чистые данные, ситуация выглядит не очень хорошо. Взгляните сами:

Средний уровень базовой инфляции: за 2, за 4 и за 8 лет Средний уровень инфляции: за 2, за 4 и за 8 лет

Конечно, главная дискуссия на сегодняшний день заключается в том, является ли эта инфляция временной или нет. Но что мы на самом деле под этим подразумеваем?

Давайте здесь сделаем небольшое отступление, чтобы вспомнить, что в действительности измеряет инфляция.

Бюро статистики труда США через регулярные промежутки времени отслеживает цену корзины товаров. Затем из этих данных получается средневзвешенное значение для формирования индекса цен. Это индекс потребительских цен и его различные подкатегории. Когда вы получили свой индекс цен, уровень инфляции определяется как изменение этого индекса год к году.

Так что когда экономисты говорят о временной инфляции, они не имеют в виду, что «цены растут сейчас, но не беспокойтесь: позже они упадут». Нет. Они имеют в виду, что сейчас цены растут быстро, но позже они будут расти… не так быстро. Это вовсе не то же самое, что сказать, что жизнь станет дешевле!

В самом деле, чтобы увидеть фактическое снижение цен, вам нужно получить отрицательный уровень инфляции. Но если вы вернетесь к первому графику, то увидите, что с 1960-х годов уровень инфляции очень редко оказывался ниже нуля. А базовая инфляция — так и вовсе никогда.

Так что скорее всего, даже если в следующие несколько месяцев инфляция начнет снижаться к 2%, более высокие цены практически на все товары останутся с нами и продолжат расти.

Не верите?

Хорошо, вот вам вопрос: Бюро статистики труда США разбивает ИПЦ на 12 основных категорий (жилье, питание, образование и т. д.). В скольких из этих категорий ценовой индекс выше, чем он был до пандемии?

В девяти, в девяти из двенадцати категорий.

А если присмотреться подробнее, то все оказывается еще хуже. На самом деле только одна категория еще находится ниже уровня перед пандемией: одежда.

Смотрите сами:

Инфляция: ИПЦ по категориям

Рассчитываете ли вы всерьез, что жилье подешевеет в ближайшие месяцы? Может ли стоимость медицинского обслуживания внезапно снизиться по мере того, как мы удаляемся от пандемии? Вернется ли стоимость услуг к уровням января 2020?

История учит нас не ставить на такое развитие событий. Не стоит ожидать, что когда-нибудь после пандемии цены вернутся к прежним уровням. Если взять более общую картину, то с 2000 года стоимость медицинского обслуживания удвоилась, услуги подорожали на 60%, а питание и жилье — на 50%. Даже если текущий всплеск инфляции окажется временным, очень мало шансов, что эта тенденция изменится.

Инфляция: изменение в ИПЦ по категориям

Тем не менее, вполне возможно, что в краткосрочной перспективе некоторые цены могут и снизиться. Даже притом что в долгосрочной перспективе практически все становится дороже, некоторые категории товаров менее волатильны, чем другие. Взгляните на разницу в траекториях роста с 2020 года между медицинскими услугами, продуктами питания, товарами первой необходимости и транспортными расходами:

Инфляция — временная или нет

Расходы на медицинское обслуживание за этот период удвоились, а траектория роста сформировала почти идеальную прямую. Цены на продукты питания и напитки выросли более чем на 60%; траектория роста тоже была довольно равномерной.

Но посмотрите на товары или транспортные расходы, и вы увидите большие колебания на пути вверх. Это имеет смысл. Стоимость сырой нефти, бензина и сырьевых материалов тесно связана с динамикой спроса и предложения, которые, как правило, носят циклический характер.

В то же время продукты питания или медицинское обслуживание находятся дальше от физических ограничений, более искусственно обусловлены и, следовательно, обычно не отклоняются существенно от основного тренда.

Если по тем или иным причинам ситуация со спросом и предложением на товары и транспорт изменится, мы увидим замедление темпов инфляции и констатируем победу лагеря временной инфляции. Однако это не будет означать, что теперь жизнь становится дешевле.

Ладно, это что касается реальной экономики. Но что об этой растущей инфляции думают финансовые рынки?

При уровне инфляции выше 5% (и растущем к тому же) можно предположить, что инвесторы в облигации должны потрясать кулаками, сбрасывать свои 10-летние бумаги и требовать повышения ставок. Но нет. Посмотрите на расхождение между инфляцией и ставкой по 10-летним облигациям:

Доходность 10-летних облигаций США (красный график) в сравн. с уровенем инфляции (синий)

То есть держателей облигаций как будто не беспокоит, что покупательная способность этих долговых бумаг тает с ростом инфляции.

Это озадачивает.

Я могу представить лишь несколько возможных объяснений:

- Возможно, это их беспокоит. Но ФРС владеет достаточно большим куском рынка облигаций, чтобы исказить картину по сравнению с тем, что наблюдалось бы на более свободном рынке.

- Возможно, это их беспокоит. Но альтернативы им представляются еще более рискованными. В конце концов, фондовый рынок сейчас оценен очень высоко по многим параметрам. И хотя отрицательная реальная доходность повышает привлекательность таких активов, как золото и Bitcoin, если вы обеспокоены крахом рынка, вы можете решить подождать, прежде чем инвестировать в средства сохранения капитала.

- Возможно, это и правда их не беспокоит. Может быть, они согласны с доводами ФРС. Инфляция временная, и очень скоро она вернется к 2%.

Честно говоря, я не знаю, какой вариант наиболее вероятен. Но риск того, что в какой-то момент инфляция может стать проблемой, все выше.

При текущем или более высоком уровне расхождения между инфляцией и доходностью облигаций, ставка на золото и Bitcoin кажется хорошей идеей, но по другим причинам.

Для золота изменение реальной доходности является ключевым фактором. Исторически, когда реальная доходность падает до отрицательных значений, золото имеет тенденцию реагировать большим ралли. С начала года доходность ушла далеко на отрицательную территорию, большого ралли мы пока не наблюдали, так что параболическое движение может еще только готовиться.

Курс золота и реальная доходность облигаций США

Bitcoin же пока не обнаруживал явной корреляции с реальной доходностью облигаций. Однако отрицательная реальная доходность вследствие высокой инфляции создает благоприятный фон для одного из главных нарративов Биткойна.

Курс BTC и реальная доходность облигаций США

Учитывая, что цена несколько скорректировалась, часть инвесторов в качестве средства сохранения капитала может сделать ставку на Bitcoin, а не на золото. Если так, это будет первый случай, когда ралли биткойна будет спровоцировано отрицательной реальной доходностью. Однако такое движение вполне укладывалось бы в логику постепенного распространения и принятия Биткойна, поскольку это можно было бы рассматривать как переход с золота на BTC.

Но все это будет зависеть от решений ФРС относительно ставок по облигациям и инфляции. Так что мы продолжим наблюдать за развитием ситуации.

Источник: bitnovosti.com