Реакция рынков на сентябрьский релиз данных по инфляции ИПЦ в США (в четверг) оказалась сильнее ожиданий и вызвала один из самых волатильных дней нынешнего медвежьего тренда. Рынок ходит по тонкой грани между сильным среднесрочным ралли и очередной волной снижения.

Волатильность на фоне новых данных по ИПЦ не разочаровывает

Мы упоминали о том, что экономические катализаторы этой неделе могут привнести на рынки волатильность. Это мы и получили вчера и даже больше. Я не буду подробно рассказывать о компонентах, которые привели к такому «сюрпризу» в данных по инфляции — на эту тему выскажется немало источников, посвященных традиционным рынкам, — но ключевым моментом является то, что базовый ИПЦ оказался выше ожиданий, составив 6,6% в годовом выражении и 0,4% в месячном, а ключевыми факторами стали жилье (аренда, компоненты расходов на жильё и т.д.) и медицинские услуги. Это самый быстрый темп изменения годового базового ИПЦ с 1982 года. Если интересно сравнить различные компоненты за последние три месяца, взгляните на этот график.

Базовый ИПЦ (за вычетом энергии и продуктов питания) США в годовом (верх) и месячном (низ) выражении

Рынки отреагировали на это экстремальной волатильностью. Сначала в ответ на публикацию мы увидели значительную распродажу на рынках акций, биткойна и облигаций. Затем — ликвидацию поздних продавцов, поскольку агрессия продаж уперлась значительную ликвидность. Но в конечном счете день закрылся довольно спокойно. Не считая факторов, стоящих за восстановлением после первоначального нисходящего импульса, это явный признак нездорового, неликвидного и неопределенного рынка, сталкивающегося с сильными рисками больших изменений с обеих сторон. В любой момент может произойти как агрессивное ралли, так и очередное падение. S&P500 показал 6,11% движение от нижней точки «фитиля» до дневного максимума; биткойн в аналогичном движении восстановился на 10,06%.

Что касается прогнозируемых ставок ФРС, то новейшие данные с рынка евродолларов указывают на пик чуть выше 5% в марте 2023, после чего ставка постепенно снижается вплоть до конца года.

Кривая ставки ФРС, прогнозируемой по рынкам евродоллара

Где находится ценовое дно биткойна?

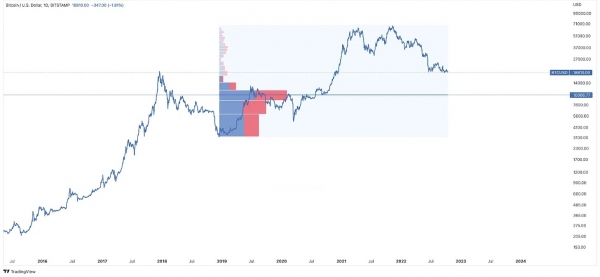

С падением в моменте до $18 тыс. и приближением новых годовых минимумов для биткойна, стоит взглянуть на несколько ключевых нижних ценовых уровней, чтобы определить, где в итоге может оказаться цена. Во-первых, давайте взглянем на профиль торговых объемов биткойна для диапазона начиная с минимумов декабря 2018 года, где было найдено дно прошлого цикла.

Большая часть торгового объема пришлась на область $10 тыс., также являющийся ключевым психологическим уровнем. При сильном нисходящем движении, около $10 тыс. — это уровень спотовой себестоимости позиции для многих участников рынка, где они могут начать испытывать настоящую финансовую боль от просадки, а их уверенность будет подвергнута испытанию.

Наибольший с минимума предыдущего цикла объем торгов в области $10 тыс.

Хотя GBTC — вовсе не то же самое, что спотовый биткойн, текущая расчетная цена биткойна при вложении в GBTC составляет $11 641, с 38,7% дисконтом к чистой стоимости активов траста. GBTC имеет свои специфические риски — хранения, блокировки инвестиций на продолжительный срок и юридические, — однако он всё ещё может служить рыночным индикатором институционального спроса на биткойн. И даже при текущей дисконтированной к рынку цене в $11 641 и с большим потенциалом роста, если траст всё же будет преобразован в спотовый ETF, мы по-прежнему не наблюдаем большого спроса на бумаги траста на текущих уровнях.

Дисконт расчетной цены биткойна в GBTC (синий график) к рыночной цене биткойна (серый график)

Что касается медвежьего рынка, и продолжительности цикла, давайте обратимся к графику просадки биткойна в этом и предыдущем циклах. На сегодня просадка от максимальной цены закрытия ($67 589) составляет 72,23%. Если в текущем цикле максимальный размер просадки будет чуть меньше, чем в двух предыдущих — скажем, 80%, — это дает целевую цену около $13,5 тыс. Если предположить, что в этом цикле падение будет заметно более сильным — скажем, около 85%, — то мы увидим цену около $10,1 тыс. Бычий же сценарий подразумевает, что рынок сформирует достаточно прочное дно у $18 тыс., и максимальная просадка в этом цикле не превысит 73%.

Глубина просадок цены BTC после пиков рыночных циклов

С точки зрения ончейн-показателей, одной из самых интересных областей реализованной цены является реализованная цена для когорты адресов с балансами 10–100 BTC. (Напомню, что реализованная цена — это средняя себестоимость «монет» для их держателей, рассчитываемая умножением номинала каждого UTXO на цену, по которой он последний раз перемещался ончейн.) Так вот именно на адреса с балансами 10–100 BTC приходится около 22,6% всего оборотного предложения биткойна. Эта группа, безусловно, отражает существенную часть долгосрочных держателей, и есть основания утверждать, что в условиях глубокого и длительного медвежьего рынка долгосрочные держатели, по-видимому, еще не почувствовали тех уровней финансовой боли или капитуляции, какие мы наблюдали в прошлом.

На втором графике ниже мы выделили метрику NUPL (коэффициент чистой нереализованной прибыли/убытка) для всех долгосрочных держателей. Результат говорит о том, что мы действительно еще не достигли уровней максимальных капитуляционных нереализованных убытков для долгосрочных держателей из-за когорт с намного более низким базисом себестоимости. Либо со временем в рыночных циклах наблюдается растущий тренд сокращения нереализованных убытков по отношению к базису себестоимости, либо мы просто еще не видели периода капитуляции для долгосрочных держателей. И я склоняюсь скорее к последнему варианту.

Реализованная цена для долгосрочных держателей. Цена биткойна никогда еще не опускалась ниже зеленой линии. Whale Map

LTH-NUPL, скорректированный по пользователям. Glassnode

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com