Каждый год перед Рождеством в финансовых СМИ, особенно западных, тиражируется одна и та же история: мол, сейчас самое время для рождественского ралли на фондовом рынке! Насколько реальны эти рождественские ралли и применимы ли они статистически к рынку биткойна?

В преданиях фондового рынка рождественские ралли, или ралли Санта-Клауса, занимают видное место.

Идея состоит в том, что в период от нескольких торговых дней перед Рождеством и до нескольких торговых дней после Нового года фондовый рынок имеет тенденцию расти.

Вот несколько распространенных объяснений этому явлению (в произвольном порядке):

- Инвесторы в период праздников настроены более позитивно, и потому в большей мере склонны к покупке акций.

- Уолл-стрит отдыхает и не «манипулирует» рынками, что бы это ни значило.

- Как частные инвесторы, так и компании готовы к размещению капитала в новом налоговом году, поэтому давление покупки растет.

- Инвесторы покончили с ликвидациями, годовой PnL определен, так что давление продаж меньше.

Надо полагать, есть и другие объяснения, но эти мне доводилось слышать чаще всего.

Какое из них ближе к истине? Не знаю. Может быть, и всего понемногу…

Но погодите. А не слишком ли мы торопимся? Все говорят о рождественском ралли как о факте. Но происходит ли подразумеваемый рост в этот период каждый год?

Давайте посмотрим.

Эта история берет начало на фондовом рынке. Так что давайте посмотрим, как обыкновенно ведет себя в этот период индекс S&P500.

На диаграммах ниже отражена доходность S&P500 в соответствующий период за последние годы.

Траектории «рождественского ралли» в S&P500. Американский фондовый рынок действительно имеет некоторый уклон в сторону роста в рождественский период, но, конечно, ничто не гарантировано.

И верно: выглядит так, будто в это время года существует некоторый уклон в направлении роста. Конечно, цифры не слишком большие. Но 10 из 16 последних лет тот же двухнедельный период обеспечивал положительную доходность.

А как насчет биткойна? Наблюдается ли здесь подобная картина?

Траектории «рождественского ралли» для биткойна. Рождество исторически принесло биткойну несколько эпизодов роста, но ничто не гарантировано.

Что ж, да. Не каждый год гарантирует рост и, честно говоря, по стандартам биткойна некоторые из этих положительных результатов находятся в пределах погрешности, но все же, возможно, что-то в этом есть.

Кстати! Просто любопытно: а как насчет золота?

Траектории «рождественского ралли» для золота

Каррамба! В 12 из последних 16 лет этот двухнедельный период давал положительную доходность.

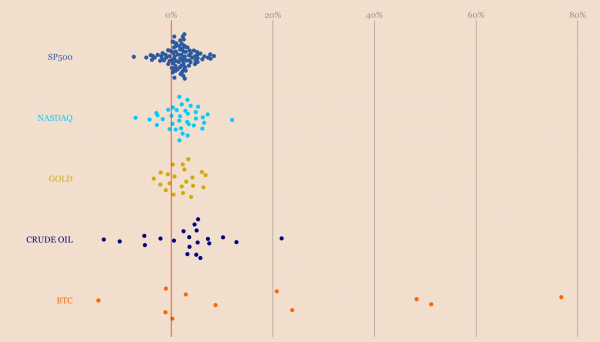

Так чтó, может быть, эффект рождественского периода для финансовых активов и правда существует? Чтобы яснее разглядеть предполагаемый паттерн, давайте построим диаграмму с доходностями для, скажем, S&P500, NASDAQ 100, золота, нефти и биткойна.

«Рождественское ралли»: сравнение доходностей

Полагаю, картина говорит сама за себя. В целом, от покупки за несколько дней до Рождества и продажи в первых числах января можно ожидать положительной доходности.

Однако остается один вопрос.

Стратегия подразумевает, что вы покупаете актив и продаете его спустя две недели. В этом конкретном случае вы речь идет о периоде (католических) рождественских праздников. Но что, если проделать то же самое в любой другой аналогичный период года — можно ли при этом ожидать положительной доходности с той же степенью вероятности?

Иными словами, существует ли реальный эффект Рождества или ровно такую же доходность статистически можно получить и в любой другой случайный период в течение года?

Потому что если так, то никакого эффекта Рождества на самом деле не существует.

Можно попробовать это выяснить, сравнив распределение доходности в период Рождества/Нового года со всеми остальными двухнедельными периодами для того же актива.

Это я и проделал на диаграмме ниже для S&P500. Синими столбцами обозначено распределение доходности «рождественского ралли». Серой кривой обозначено распределение доходности для всех остальных двухнедельных периодов года.

Важно то, как эти две области расположены по отношению друг к другу. Если рождественское ралли имеет реальный эффект, то синие столбцы должны быть несколько смещены вправо по отношению к серому профилю.

Что же мы получаем на самом деле?

S&P500: сравнение доходности «рождественского ралли» со средним значением для всех15-дневных периодов года

Ну да, именно это мы здесь и наблюдаем. Доходность в рождественский двухнедельный период имеет тенденцию быть выше, чем в среднем для аналогичной стратегии в любой другой момент года.

Это довольно очевидно для S&P500, потому что здесь есть много точек данных для построения диаграммы распределения. Но можно попробовать выполнить то же упражнение и для биткойна.

Вот результат:

BTC: сравнение доходности «рождественского ралли» со средним значением для всех15-дневных периодов года

Точек данных намного меньше, и картина на диаграмме не настолько ясная. Может быть, есть какой-то выраженный эффект. Может, и нет. Диаграмма не выглядит убедительно.

Для золота, например, точек данных больше, и здесь снова различимо смещение «рождественского» распределения доходности вправо.

Золото: сравнение доходности «рождественского ралли» со средним значением для всех15-дневных периодов года

Так и что же теперь с этой информацией делать?

Я всегда стараюсь рассматривать вещи с точки зрения вероятностей: выдвигать гипотезы, рассматривать сценарии, оценивать ожидаемые результаты на основе имеющихся данных и исходя из этого принимать решения.

Исходя из имеющихся на сегодня данных, я думаю, ясно, что ставка на «рождественское ралли» дает положительную ожидаемую доходность для всех упомянутых здесь активов. Так что с точки зрения чистой статистики она выглядит вполне резонно.

Но при всем при этом, как я писал во вторник, сейчас не лучшее время для сделок с плечом, так что, если решите попробовать такую краткосрочную «рождественскую» ставку, то не забывайте соотнести риски и управлять ими соответственно.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com