Очередная статья от Data Always о сетевых эффектах. Для лучшего понимания терминологии предлагаем ознакомиться с двумя ранее опубликованными работами автора: «Сетевые эффекты: Биткойн» и «Сетевые эффекты: Эфириум«.

В последние двадцать лет наблюдался рост и трансформация p2p-сетей в одни из самых ценных компаний в мире, а затем прилив венчурных капиталистов из Кремниевой долины, пытающихся найти следующего единорога распределённой сети. В этом центре столпотворения денег теряются фундаментальные ценностные предложения для перспективных компаний и криптоактивов: реальные движущие силы роста стоимости были отброшены и заменены рамками, основанными на законе Меткалфа. Результатом являются несвязанные ожидания будущей ценности и искажённые прогнозы относительных цен между (крипто) активами.

Это касается не только венчурных компаний, одни и те же концепции сетевых эффектов неправильно применяются практически всеми в этой области: макрофондами, инвестиционными банками, независимыми исследователями и розничными инвесторами.

Зак Пандл и Изабелла Розенберг из Goldman Sachs Global Investment Research написали отчёт [1] в середине 2021 года, который был близок, но не дотянул до понимания недостатка в основном моделировании сетевых эффектов. В отчёте были проанализированы оценки криптовалют и размеры сети, чтобы определить, что ценность криптовалют, как правило, увеличивалась более чем 1:1 по сравнению с показателями размера сети, но меньше, чем предсказывал закон Меткалфа.

Методология, используемая Пандлом и Розенбергом, заключалась в регрессии различных метрик (активные адреса, ненулевые балансы и т.д.) для некоторых крупных криптовалют по сравнению с оценками сетей, а затем в расчёте среднего значения каждого отношения, так называемого коэффициента Меткалфа, чтобы попытаться найти оптимальный паттерн масштабирования криптовалют с увеличением числа пользователей.

Фундаментальный недостаток их анализа заключается в том, что не все (даже не большинство) криптовалют получают свою ценность через межпользовательские, или так называемые одноранговые, соединения.

Эта статья основана на моём анализе сетевых эффектов для биткойна и эфириума, которые я бы назвал необходимыми к прочтению для получения максимальной отдачи от текущего анализа. Однако, чтобы сэкономить большинству из вас 20 минут чтения, я ещё раз коротко расскажу о необходимых основах.

Краткий обзор

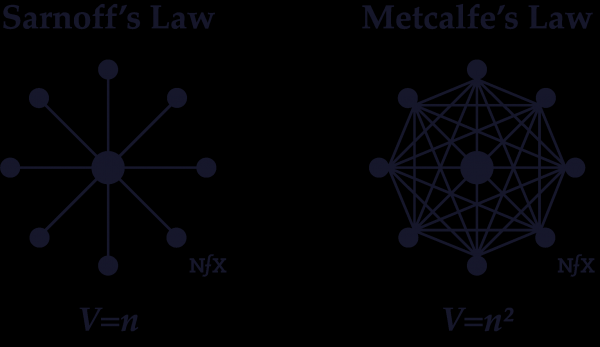

В этом анализе нас в основном интересуют два типа сетей: центральный узел (закон Сарноффа) и распределённый узел (закон Меткалфа) [2]. Эти два типа сетей генерируют свою ценность по-разному: сети с центральным узлом полагаются на один или небольшую группу основных узлов, от которых получают ценность другие второстепенные узлы, в то время как сети с распределёнными узлами генерируют свою ценность за счёт взаимодействия между всеми узлами.

Изменено из NFX: The Network Effects Bible

Примером разницы между этими типами сетей может служить сравнение стриминговых сайтов Netflix и YouTube.

- Netflix является поставщиком контента; пользователи не взаимодействуют друг с другом. Их (Сарноффа) модель доходов проста:

- Доход = цена подписчика × количество подписчиков

- YouTube — это платформа, на которой пользователи предоставляют контент для других пользователей; каждый новый пользователь создает потенциальную ссылку на каждого другого пользователя. Чтобы смоделировать доход p2p-сети, подобной этой, мы смотрим на количество возможных соединений и среднее значение каждого соединения. Конечным результатом является следующая модель дохода (Меткалф):

- Доход = стоимость соединения x количество соединений; однако количество соединений масштабируется с квадратом числа пользователей, поэтому модель сводится к следующему:

- Доход = стоимость соединения х количество пользователей^2

Силиконовая долина хотела бы, чтобы вы поверили, что эффекты распределённой сети, обусловленные законом Меткалфа, сильнее, но эта позиция основывается на том, что сеть достигает критической массы и ценность связи распределённого узла с распределённым узлом генерирует достаточную ценность.

Сети Меткалфа чрезвычайно трудно довести до критической массы, потому что до тех пор, пока не наберётся достаточное количество пользователей, опыт первых пользователей будет сокращён. Во многих случаях лучше построить сеть с центральным узлом, чем потерпеть неудачу в создании сети с распределённым узлом — или построить сеть с центральным узлом, а затем медленно перевести её в сеть с распределённым узлом.

Цель этой статьи — легко визуально классифицировать криптоактивы в сети типа Сарноффа или Меткалфа. Пугающие термины, однако анализ может быть трансформирован в невероятно простое упражнение.

Единственное требование — знать безболезненный математический трюк: если вместо обычного сопоставления активных пользователей с сетевым значением мы логарифмически масштабируем как ось x, так и ось y, результирующий наклон линии будет определяться исключительно степенью полинома.

Простым языком: кривые роста всех сетей типа Меткалфа (распределённых узлов) будут иметь одинаковый наклон, а рост всех сетей типа Сарноффа (центрального узла) будет иметь наклон вдвое меньший, чем у сетей типа Меткалфа. Это видно на рисунке ниже.

Теоретическое масштабирование сетевого эффекта

Развивая эту концепцию, мы можем создавать пользовательские линии сетки по путям типа Сарноффа и Меткалфа. Это позволит при простом визуальном осмотре быстро классифицировать криптоактивы по тому, как свободный рынок рассматривает их ценностные предложения.

Если криптоактив относится к типу Меткалфа и получает свою ценность от других пользователей, то мы должны ожидать, что его движение на графике будет иметь тренд примерно в каналах, определённых красными линиями сетки. Напротив, если криптоактив относится к типу Сарноффа и получает свою стоимость от взаимодействий, управляемых небольшим числом центральных узлов, то мы должны ожидать, что его оценка будет иметь тенденцию к росту в каналах, определённых зелёными линиями сетки.

Классификация криптоактивов Биткойн

Я склонен начинать обобщённый анализ с рассмотрения биткойна, но на самом деле биткойн — это особый случай. Как первый криптоактив, биткойн циркулировал около 10 месяцев, прежде чем появилась запись о переводе в доллары, и примерно за 18 месяцев до того, как развились эффективные рынки и появился доступ к точному отслеживанию цен. К этому моменту ежедневно насчитывалось около тысячи активных адресов, что делало невозможной задачу классификации ранней оценки сети.

Согласно принципам, биткойн должен быть сетью типа Меткалфа, и, по крайней мере, большую часть своей жизни и масштабирования в нём доминировала модель ценности Закона Меткалфа в стиле p2p, но в первые дни всё определённо выглядело как тип Сарноффа.

В настоящее время биткойн следует модели Меткалфа, но границы модели предполагают, что она не обеспечивает значимой торговой альфы. Тем не менее, биткойн остаётся полезным руководством, видимым невооружённым взглядом.

Биткойн: сетка сетевого эффекта Биржевые токены

С другой стороны, если мы посмотрим на биржевой токен, такой как собственный токен FTX, следует ожидать подавляющего эффекта центрального узла и, соответственно, оценку типа Сарноффа. На рисунке ниже мы видим именно это: рыночная капитализация FTT очень линейно масштабируется в зависимости от количества активных пользователей.

FTT: сетка сетевого эффекта

Аналогичным образом, если посмотреть на Cronos, токен платформы для Crypto.com, можно увидеть, что изначально эффекты были слабее, чем у Сарноффа, но по мере того, как платформа набирала всё большую популярность и пользователи начали покупать токены, чтобы получить доступ к преимуществам, у неё развился тот же сетевой эффект центрального узла, что и у токена FTX.

CRO: сетка сетевого эффекта

Если пренебречь дополнительными преимуществами от владения токенами, эти каналы потенциально могут служить хорошими индикаторами относительной ценности. В настоящее время FTT продвигается к самой вершине своего исторического канала, в то время как CRO, хотя и остаётся относительно высоким, находится внизу своего канала. Очевидным предостережением к этим относительным оценкам является то, что самым сильным драйвером ценности сети, скорее всего, останутся регистрации и активные пользователи на бирже, а не адреса активных токенов, поэтому офчейн-данные, такие как анализ трафика веб-сайтов, скорее всего, обеспечат больше альфа-данных, чем ончейн-данные [3].

Протоколы смарт-контрактов

Протоколы смарт-контрактов являются ещё одним важным разделом экосистемы криптовалют. По замыслу, токены, обеспечивающие такое поведение, будут взаимодействовать с большим количеством центральных узлов, чем чистая p2p-монета, такая как биткойн, поэтому мы должны ожидать более сильной корреляции с моделями оценки типа Сарноффа, чем Меткалфа. Поскольку экосистема токена продолжает расти и становится менее зависимой от отдельных центральных узлов, протоколы смарт-контрактов могут трансформироваться в сети распределённых узлов, хотя нет никакой гарантии, что сегмент распределённых узлов будет основным драйвером ценности.

Ещё одна деталь, которую следует учитывать, — это то, как запускается токен; большинство токенов после биткойна были запущены либо посредством ICO, либо альтернативным методом предпродажи. Это приводит к завышенным ранним оценкам по сравнению с количеством активных пользователей, что может привести к появлению менее агрессивного масштабирования ценности.

Эфириум идеально вписывается в модель ICO-в-Сарнофф, на протяжении большей части своей жизни это было всего лишь несколько растущих приложений. Однако с увеличением числа популярных децентрализованных приложений (dApp) (включая несколько крупных платформ NFT, функциональную экосистему DeFi и т.д.) количество центральных узлов в настоящее время очень велико. В результате в 2020 году сеть, по-видимому, достигла критической массы и начала переходить к сети, оцениваемой на основе метрик типа Меткалфа. Пока ещё рано судить, но за прогрессом должно будет интересно наблюдать в будущем [4].

ETH: сетка сетевого эффекта

ADA, собственный токен Cardano, представляет собой интересный пример; он либо является бенефициаром, либо жертвой несвоевременного запуска во время биткойн-пузыря 2017 года. Cardano пережила то, что можно было бы назвать крахом Меткалфа: её ежемесячная рыночная капитализация упала на 80% за три месяца, в то время как количество активных пользователей упало на 55%: идеальное соотношение Меткалфа [5].

После краха Cardano продемонстрировала чёткое масштабирование значений центрального узла типа Сарноффа. Имея лишь небольшой запас dApp и печально известную медленную разработку, неясно, сможет ли Cardano когда-либо выйти из паттерна и перейти в сеть, которую рынок оценивает как имеющую распределённые узлы.

ADA: сетка сетевого эффекта

Solana, блокчейн, запущенный в начале 2021 года, спроектирован так, чтобы иметь чрезвычайно высокую пропускную способность первого слоя, принося в жертву децентрализацию, требуя мощного оборудования, обычно предназначенного для дата-центров. Это любимец венчурных компаний, которые рассматривают блокчейн как возможность оптимизации в краткосрочной перспективе и встраивания в экосистему. Его долгосрочная устойчивость находится под вопросом в свете недавней перегрузки сети и недавнего обсуждения блокировки типов транзакций.

Несмотря на стремительный рост ценности Solana, он остался в типе Сарноффа. Всё ещё молодая экосистема dApp не выросла достаточно, чтобы обрести статус распределённого узла в глазах свободного рынка, и ей ещё предстоит перейти к оценке типа Меткалфа.

SOL: сетка сетевого эффекта

XTZ — это собственный токен для блокчейна Tezos, который сам себя описывает как: безопасность сосредоточена [и] предназначена для развития.

По данным DappRadar, на момент написания этой статьи в Tezos размещено 73 dApps, или около 2,3% от общего количества Эфириума. В соответствии с тезисом этой статьи, неудивительно, что Tezos демонстрирует масштабирование оценки сети типа Сарноффа с центральным узлом.

XTZ: сетка сетевого эффекта Стандарты токенов Ethereum: ERC-20 | ERC-677

LINK — это собственный токен для Chainlink, описанный как обеспечивающий децентрализованные сети оракулов [для] обеспечения защищённых от несанкционированного доступа входов, выходов и вычислений для поддержки продвинутых смарт-контрактов.

Ценностное предложение токена заключается в том, что он используется для обеспечения точности и стабильности данных, предоставляемых оракулами. Эти оракулы служат центральными узлами, и поэтому токены Chainlink, скорее всего, всегда будут демонстрировать рост типа Сарноффа.

LINK: сетка сетевого эффекта

SUSHI — это собственный токен для SushiSwap: децентрализованной биржи и автоматизированного маркет-мейкера. SushiSwap генерирует ценность за счёт взаимодействия между центральными узлами и пользователями платформы, поэтому разумно ожидать роста по типу Сарноффа.

Существовал начальный период определения цен, но с тех пор ценность сети оставалась ограниченной в узком канале типа Сарноффа.

SUSHI: сетка сетевого эффекта

MANA — это собственный токен Decentraland, проекта метавселенной. Если метавселенная Decentraland станет популярным местом назначения, вполне вероятно, что у MANA появятся сильные эффекты Меткалфа, но до тех пор большинство транзакций по-прежнему осуществляются с центральными узлами, и поэтому неудивительно, что оценка масштабируется в соответствии с законом Сарноффа.

Произошёл скачок ценности после того, как Facebook переименовал себя в Meta Platforms, но этого скачка, по-видимому, было недостаточно для поддержания роста типа Меткалфа.

MANA: сетка сетевого эффекта

MATIC — это собственный токен Polygon, который описывается как децентрализованная платформа масштабирования Ethereum, позволяющая разработчикам создавать масштабируемые удобные для пользователя dApp с низкими комиссиями за транзакции, не жертвуя безопасностью.

До запуска основной сети Polygon MATIC практически не проявлял сетевого эффекта, но быстро превратился в динамику Меткалфа с очень высоким соотношением ценности и пользователей. Похоже, что Polygon успешно захватил новообретённый рост Ethereum в стиле Меткалфа и что две сети, возможно, усилят друг друга.

MATIC_ETH: сетка сетевого эффекта Интересные тематические исследования

Litecoin — моё любимое тематическое исследование в этой области. Первоначально успешный форк биткойна, он демонстрировал сетевые эффекты Меткалфа в течение нескольких лет, прежде чем всё больше и больше погрузился в неизвестность, в конечном итоге впадая в отношения роста типа Сарноффа. Это наводит на мысль, что, несмотря на то, что он был разработан как более эффективное платёжное решение p2p, чем биткойн, в настоящее время он торгуется больше на нарративной ценности: просто масштабируется в зависимости от количества держателей или трейдеров, а не от способности пользователей совершать сделки между собой.

LTC: сетка сетевого эффекта

Bitcoin SV, сокращение от Satoshi Vision, является спорным потомком войн за размер блоков. Похоже, что он вообще не проявляет никаких сетевых эффектов, что говорит о том, что средний активный адрес совершает транзакции очень низкого качества и не поощряет внедрение. Я рассматриваю его как большой красный флаг.

BSV: сетка сетевого эффекта

Dogecoin — это ещё одна увлекательная история. Во время скачков цен криптовалюта демонстрирует более сильный рост, чем рост типа Меткалфа. Это может быть предположением о том, что рост цен вызван скорее ажиотажем, чем фундаментальными факторами, и что большие колебания ценности, которые он испытал, не приводят к устойчивому росту цен.

DOGE: сетка сетевого эффекта

MKR, токен управления для MakerDAO, который выпускает стейблкойн DAI, обеспечиваемый эфиром, представляет собой тематическое исследование, требующее больших специальных знаний, чем я обладаю.

Токен управления получает свою ценность от процентных платежей по кредитам DAI, предполагая, что наиболее важным показателем являются ожидаемые будущие денежные потоки, вытекающие из ожидаемого роста использования DAI. Статистика активных адресов MKR точно отражает активные адреса DAI, но, похоже, ни один из них не даёт никакой информации о цене токена управления.

MKR: сетка сетевого эффекта

Таким образом, крайне важно начинать любой анализ сетевого эффекта с обсуждения первых принципов, чтобы определить, каковы ожидаемые краткосрочные и долгосрочные предложения ценности криптоактива. Простое копирование/вставка модели роста сети из другого токена в ваш любимый криптоактив — это путь к катастрофе моделирования.

Анализ Пендла и Розенберга хорошо справляется с классификацией криптоактивов в соответствующие группы типа Сарноффа и Меткалфа, в нём просто допущена ошибка в попытке проанализировать обе группы вместе. Фактически, каждый актив, который они проанализировали, упал в пределах 20% от ожидаемого коэффициента Меткалфа, за исключением Litecoin, который находился на промежуточном этапе между двумя группами, и Ethereum Classic — форка Ethereum, который практически не проявлял сетевых эффектов.

[1] Экономические исследования Goldman Sachs. Global Markets Daily: Оценка криптовалют и размер сети (Pandl/Rosenberg). Выдержки из рисунков доступны здесь. ↩

[2] Некоторые люди, включая меня, небрежно называют это централизованным и децентрализованным, но это слова, которые нужно использовать очень осторожно при обсуждении криптовалют.↩

[3] Я не просматривал данные о трафике веб-сайта, чтобы подтвердить это, но подозреваю, что можно было бы обнаружить сильную корреляцию. ↩

[4] Вполне вероятно, что изменение денежной динамики, которое, по оценкам, произойдет в 3 квартале 2022 года, будет достаточно сильным, чтобы подавить любую активную адресную модель. Я ожидаю, что наступит период разобщённости, когда ценность перерастёт ожидаемый рост Меткалфа и, возможно, никогда к нему не вернётся. ↩

[5] M: рыночная капитализация; A: адреса; i: начальный; f: окончательный.

Mi / Ai^2 = Mf / Af^2

Mi / Mf = (Af / Ai)^2

Mi / Mf = (1-0,80) = 0,20

(Af / Ai)^2 = (1-0.55)^2 = 0.2075 ↩

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com