Просадка продолжается, и в эти выходные биткойн пережил ещё одно падение. Так что, уже пришло время покупать?

…вот в чём вопрос.

С учётом динамики прошедших выходных, котировки биткойна в данный момент находятся в той точке, где, как правило, прекращается большинство просадок.

В районе -40% есть три просадки с предыдущего цикла и одна просадка с первого цикла.

Ниже этой отметки мы получаем статистические выбросы и просадки на медвежьем рынке.

Это означает, что, если это типичное падение, то нет больше причин ждать, можно покупать. Но если мы мы имеем дело с ещё одним статистическим выбросом, то, может быть, не стоит торопиться.

Если нет чётких причин полагать, что старые схемы неприменимы к нынешней ситуации, я всегда за то, чтобы минимизировать риски.

В текущей ситуации это означает, что для того, чтобы выкупить снижение, потребуется добавить ликвидности.

Если посмотреть на график траекторий просадок ниже, можно увидеть, что несколько коррекций в диапазоне -40%, как правило, выкупаются довольно быстро.

Так что выкуп просадок на границе диапазона — это вопрос времени.

Тогда, если мы ставим на более вероятный исход, то ставим на то, что эта коррекция не является статистическим выбросом.

Тем не менее, всегда полезно рассмотреть альтернативу, чтобы увидеть, вдруг мы что-то упустили. Итак, есть ли какой-нибудь способ, которым можно попытаться распознать выброс?

Нет никакой гарантии, что все не укладывающиеся в стандартную траекторию коррекции выглядят одинаково, но, возможно, можно начать со сравнения текущей ситуации с самым последним выбросом, который мы видели прежде.

Не нужно заглядывать далеко, так как это произошло не далее чем весной.

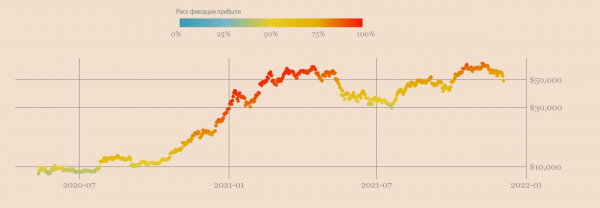

Первое, что можно сказать, это то, что с точки зрения совокупного риска ситуация совершенно иная по сравнению с апрелем. Если рассматривать компонент за компонентом, то можно заметить, что:

- Тогда ходлеры некоторое время сидели на относительно высокой нереализованной прибыли.

- Сейчас у ходлеров была умеренная нереализованная прибыль, которая довольно быстро оказалась стерта, когда прорыв потерпел неудачу.

- Тогда рынок находился в многомесячном параболическом движении с устойчивым высоким 200-дневным мультипликатором.

- Сейчас BTC едва начал подниматься выше своей долгосрочной скользящей средней, даже не успев перейти к основной части своего распределения.

- Тогда мы оказались в ситуации, когда неделями лишь очень немногие группы ходлеров накапливали сатоши. Т.е. давление покупателей было минимальным долгое время.

- Сейчас мы тоже находимся в ситуации, когда лишь очень немногие ходлеры продолжают накапливать сатоши. Но пока что это длилось совсем недолго.

- Тогда падение произошло вместе с увеличением притока капитала на биржи. Т.е. когда произошла коррекция, уже был чистый положительный приток монет, идущий на биржевые кошельки.

- Сейчас ситуация иная. На 30-дневном базисе мы наблюдаем исторически большой отток капитала с бирж.

Хорошо, так о чём это нам говорит? Я предполагаю, что рынок находится в ином состоянии, нежели в апреле.

Единственный момент, который действительно беспокоит, — это низкий балл участия в трендах накопления.

Если мы хотим видеть устойчивые долгосрочные движения, нужны устойчивые долгосрочные покупки со стороны ходлеров. И в этом отношении текущий тренд выглядит нестабильным.

Но всё же он отличается от апрельского. Когда мы углубляемся в базовые данные трендов накопления, разница бросается в глаза.

Взгляните на держателей разных групп в апреле/мае и сейчас.

В апреле/мае риск трендов накопления был в красной зоне, потому что большинство групп адресов уже некоторое время распределяли монеты.

В настоящее время риск по трендам накопления высок, но это связано скорее с тем, что для большинства групп адресов они движутся горизонтально.

Из этого мы еще не можем сделать вывод, что текущая просадка не является статистическим выбросом. Но если это и он, то это совсем другой зверь, чем тот, что мы видели раньше.

Однако существуют и внешние риски, которые труднее поддаются количественной оценке:

- Вы слышали о последних заявлениях ФРС? Теперь они забеспокоились об инфляции. Начинается сокращение программ поддержки, и даже сам факт того, что они говорят об этом, заставляет фондовый рынок нервничать. Это обязательно окажет некоторое влияние на все рисковые активы.

- Констатируя очевидное, цена биткойна определяется не ончейн. Она определяется на биржах. И краткосрочная динамика ценообразования на биржах в значительной степени зависит от производных финансовых инструментов. Таким образом, независимо от фундаментальных факторов, на цену может сильно повлиять активность рынка фьючерсов и опционов, прежде чем станет ясен новый тренд.

Эти два вида рисков — это то, на что мы собираемся потратить больше времени, проводя исследования в будущих обзорах. По мере того как биткойн становится менее волатильным и более связанным с глобальной финансовой системой, внешние факторы будут играть всё более важную роль в понимании состояния рынка.

Нарратив об инфляции

За чем нужно следить, так это за нарративом об инфляции. Две важные даты:

- 10 декабря — следующий релиз данных об уровне инфляции в США;

- 14 декабря состоится следующее заседание Федеральной резервной системы.

То, что будут говорить о данных и решат ли изменить график сокращения поддержки, неизбежно повлияет на все рисковые активы.

С прошлой недели мы уже видели два последствия:

- фондовый рынок поддаётся панике,

- инфляционные ожидания на рынке облигаций уже снижаются.

Посмотрим, как далеко могут зайти разговоры ФРС. Но в конце концов загадка никуда не денется:

- сокращение/рост процентных ставок приведёт к обвалу фондового рынка,

- печатание денег, как будто завтра не наступит, будет подпитывать инфляцию.

Вот и выбирайте свой яд.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com