Ситуация на макрорынках начнет исправляться только когда ФРС даст понять, что она закончила с количественным ужесточением. И есть только две причины, по которым они могут это сделать: либо инфляция начнет снижаться, либо что-то сломается. Но что означает это «что-то сломается»? На этот вопрос я попытаюсь ответить в ближайших нескольких постах, начиная с этого.

Вот-вот США опубликуют данные об инфляции за апрель. На момент написания их еще нет. Это большой вопрос, достигла ли уже инфляция пика или нет. Но даже если достигла, маловероятно, чтобы ФРС немедленно отказалась от ужесточения. Понадобится по меньшей мере три месяца устойчивого снижения инфляции, чтобы они об этом задумались. Это просто сроки и временные категории, в которых работают экономисты.

Ситуация по умолчанию тем временем — это повышение ставок и сокращение ликвидности. До тех пор, пока что-то не сломается.

Но это «пока что-то не сломается» звучит очень расплывчато, если не знать примерно, о чем может идти речь.

Так что же это за вещи, которые ФРС точно не хочет сломать? И на какие данные нужно обратить внимание, чтобы понять, что готово ли это что-то вот-вот сломаться или нет?

Из прошлых событий можно заключить, что ФРС заботится о трех вещах:

- Экономика США. Они не хотят допустить рецессию.

- Рынок РЕПО. Они не хотят проблем с ликвидностью для облигаций США.

- Кредитный рынок. Они не хотят получить кучу корпоративных дефолтов.

Сегодня я хочу сосредоточиться на кредитных рынках. Конкретнее, на рынке корпоративного кредитования. О ликвидности РЕПО и экономике США в целом я планирую написать в следующих постах в ближайшее время.

Ладно, так почему же ФРС заботит кредитный рынок? Всё просто: это хороший показатель силы корпоративной Америки.

Как это работает?

Допустим, у вас есть свободные наличные средства. Вы можете либо одолжить их правительству США под определенную доходность и с очень высокой уверенностью в том, что вы получите свои деньги обратно. Или вы можете занять свои деньги какому-нибудь бизнесу. Конечно, вероятность получить деньги обратно в этом случае меньше, чем от правительства США. Поэтому вы захотите получить более высокую доходность, чтобы компенсировать дополнительный риск потери инвестиций.

Разница между доходностью по трежерис (облигациям Минфина США) и корпоративным облигациям называется кредитным спредом.

Если экономика процветает, а бизнес устойчив, кредитный спред относительно невелик, поскольку риск объявления компаниями дефолта по своим долгам невелик.

Но когда экономические условия становятся неблагоприятными, риск дефолта возрастает, и кредитовать компании становится намного более рискованно, чем хранить деньги в трежерис. В этом случае кредитный спред, естественно, будет увеличиваться.

Когда кредитные спреды становятся очень широкими, это говорит о низкой уверенности кредиторов в том, что они получат свои деньги обратно, и значит, что-то вот-вот сломается.

В этот момент ФРС видит, что проблема существует, и что с ней надо что-то делать, иначе рынок долговых обязательств для бизнеса быстро станет неустойчивым.

Я несколько упрощаю картину, но в общих чертах именно поэтому люди следят за кредитными спредами.

Кредитные спреды бывают также разных видов, в зависимости от сроков, кредитных рейтингов компаний и бенчмарков. Мы не можем охватить их здесь все, поэтому я сделал некоторую выборку на основе легкодоступных данных.

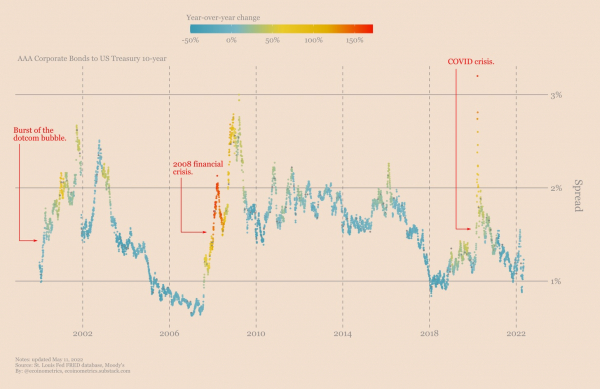

В качестве примера можно взять корпоративные облигации Moody’s AAA (самый высокий рейтинг, самый надежный кредит) и посмотреть на спред между ними и 10-летними трежерис.

Хотя абсолютный уровень этих кредитных спредов говорит кое-что об общих условиях на кредитном рынке, нас с вами больше интересуют всплески.

Именно на это будет смотреть ФРС: внезапный рост кредитных спредов за пределы диапазона стандартных значений.

Кредитные спреды между корпоративными облигациями и 10-летними трежерис. На данный момент корпоративные облигации с наивысшим рейтингом AAA имеют исторически низкие кредитные спреды. Но это может измениться очень быстро.

Как можете видеть, во время предыдущих кризисов/рецессий ситуация довольно быстро выходила из-под контроля. Однако на данный момент нет ничего такого, что могло бы обеспокоить ФРС.

Спустившись ступенькой ниже с точки зрения кредитоспособности, можно посмотреть на кредитные спреды корпоративных облигаций Moody’s BAA. Здесь тоже ничего особенного по сравнению с предыдущим кризисом.

Кредитные спреды между корпоративными облигациями и 10-летними трежерис. Кредитные спреды для корпоративных облигаций со средним рейтингом BAA находятся на исторически низких уровнях. Хотя это может измениться очень быстро.

На самом деле, если всё, что нас может интересовать, — это стремительное ухудшение ситуации на рынке корпоративных кредитов, наверное, нам нет нужды рассматривать все возможные комбинации рейтингов и сроков погашения.

Я имею в виду, если уменьшить масштаб и соотнести эти два графика в целом…

– Найдите отличия между этими картинками.

– Это одна и та же картинка.

Я уверен, что, обратившись к высокодоходным кредитным спредам или чему-то в этом роде, мы обнаружим некоторые различия. Но если только вы не торгуете чем-то, что напрямую связано с кредитными рынками, это, вероятно, будет излишне.

Каков же вывод? Кредитные спреды — это мера риска корпоративных дефолтов, как его воспринимают кредиторы.

Когда кредитные спреды стремительно увеличиваются, это значит, что кредиторы считают гораздо более рискованным кредитовать предприятия, чем вкладывать деньги в государственные облигации. Обычно это признак плохой экономической ситуации.

На данный момент кредитные спреды не особенно широки и всплеска не наблюдается.

Так что ФРС вряд ли беспокоится о возможности обвала кредитного рынка в ближайшее время. А значит, по этому параметру у них есть зеленый свет для дальнейшего ужесточения денежно-кредитных условий, чтобы вернуть контроль над инфляцией.

До тех пор, пока что-то не сломается…

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com