Рынок биткойна за прошедшую неделю сильно вырос начиная с шорт-сквиза, случившегося в ночь на понедельник. Это было долгожданное позитивное движение после месяцев консолидации и многократных ретестов ~29–30 тыс. В этой статье аналитики Glassnode оценивают, как рынок отреагировал на эту серию сильных зеленых свечей, основное внимание сосредоточив на масштабах фиксации прибыли и том, как проявляется ончейн накопление и расходование BTC участниками рынка.

После длительного периода негативных настроений и устойчивого снижения цены, на прошедшей неделе биткойн с удовольствием торговался на сравнительно высоком уровне. Ключевой вопрос заключается в том, является ли это «ралли неверия» (англ. disbelief, — та фаза рынка, когда бычий тренд уже начался, но участники рынка еще боятся в это поверить и относятся к росту скептически) или просто отскоком в рамках наступившего медвежьего рынка.

Мы постараемся ответить на этот вопрос, опираясь на поведение различных игроков рынка, и начнем и с реализованной ончейн прибыли/убытка. График показывает, что после длительного периода повышенных убытков, реализованных с мая по июль (розовая кривая), на этой неделе было реализовано более $2 млрд прибыли (7-дн. среднее). Это говорит о том, что часть рынка с прибылью продавала свои монеты, потенциально используя ликвидность последних недель для выхода.

Реализованная прибыль/убыток (ссылка на обновляемый источник)

Метрика aSOPR (скорректированный коэфф-т прибыльности потраченного выхода) дает представление о совокупной реализованной прибыли/убытке по рынку, игнорируя монеты моложе 1 года (в отличие от чистого SOPR, который учитывает все монеты). На графике можно видеть, что после майской распродажи расходуемые ончейн монеты продавались главным образом в убыток. Каждый раз, когда цена росла, трейдеры активнее тратили свои монеты, в результате чего значение aSOPR 1,0 выступало в качестве сопротивления.

На прошедшей неделе aSOPR значительно вырос, поскольку реализуемые ончейн монеты продавались с прибылью. Два ключевых сценария дальнейших событий:

- aSOPR опускается до 1 и отскакивает выше: это будет указывать на то, что рынок в среднем перестал реализовывать прибыль (сохраняется уверенность в целесообразности удержания) и абсорбировал давление продаж (ралли неверия).

- aSOPR падает ниже 1 и остается в отрицательной зоне: это будет указывать на то, что рынок снова реализует убытки и не смог абсорбировать давление продаж (отскок на медвежьем рынке).

aSOPR (ссылка на обновляемый источник)

Итак, мы установили, что какой-то объем находящихся в прибыли монет был потрачен ончейн. Можно теперь попробовать определить, пользователи из каких когорт тратили эти монеты. Если оценивать старые (>1 года) монеты по индикатору Spent Output Age Bands (возрасты потраченных выходов, визуализированные в форме лент), мы увидим, что в этом рыночном цикле было четыре различных фазы:

Идеальный бычий сценарий подразумевает, что старые монеты останутся довольно пассивными, уровень расходования останется низким либо будет снижаться, а уверенность в целесообразности удержания BTC останется сильной. Если старые монеты начнут расходоваться, но цена продолжит расти, это будет свидетельствовать в пользу бычьего ралли неверия и о том, что рынок успешно абсорбирует предложение со стороны продажи.

И наоборот, острые пики расходования старых монет, особенно на фоне ослабления цены, могут сигнализировать о скором продолжении общего медвежьего тренда. Это означало бы, что рынок не справляется с поглощением предложения.

Возрасты потраченных выходов (ссылка на обновляемый источник)

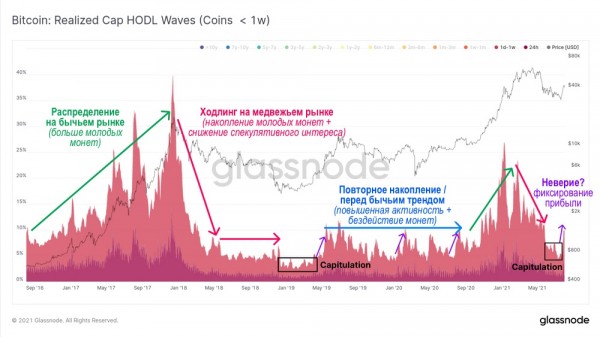

HODL-волны с поправкой на реализованную капитализацию (Realised Cap HODL waves), отфильтрованные по молодым (<1 нед.) монетам, дает нам другую сторону этого уравнения. Типичная для бычьего рынка динамика состоит в том, что старые монеты расходуются с целью фиксации прибыли, новые инвесторы их покупают, и предложение «молодых» монет увеличивается. В какой-то точке оказывается, что рынок уже не может поглотить больше предложения, и тогда он переходит в медвежий тренд. По мере того как спекулянты уходят с рынка, а «умные деньги» усиливают накопление, предложение молодых монет сокращается, поскольку все больше людей перемещают BTC в холодные кошельки для длительного хранения.

В конечном счете после капитуляции предложение молодых монет сокращается до критического уровня, и происходит активное накопление. Очень часто, когда рынок выходит из этого дна капитуляции или начинает бычий тренд, это сопровождается локальными отскоками / ралли неверия (обозначены фиолетовым). В этих локальных ралли тратятся более старые монеты, владельцы которых используют ликвидность рынка для распределения, что снова увеличивает предложение молодых монет.

На прошедшей неделе наблюдался заметный всплеск этих молодых монет на выходе из того, что напоминает дно капитуляции. В бычьем сценарии количество молодых монет должно сокращаться (преобладание ходлинга) и/или цена продолжит расти несмотря на них (ралли неверия, предложение успешно абсорбируется рынком). В более медвежьем сценарии этот всплеск положит начало дальнейшему росту предложения молодых монет, что будет свидетельствовать об ослаблении уверенности старых рук и увеличении ликвидного предложения.

Realised Cap HODL Waves (ссылка на обновляемый источник)

В завершение темы расходования мы проанализируем балансы майнеров, которых, можно разделить на две группы:

- майнеры офлайн — пострадали от вынужденной миграции из Китая и понесли большие расходы;

- майнеры онлайн — работают с высокой рентабельностью благодаря тому, что около половины конкурентов ушли офлайн.

Чистый объем переводов на биржи со стороны майнеров достиг дна в середине – конце июля на уровне менее 100 BTC/сутки. На прошедшей неделе, однако, наблюдался рост примерно до 300 BTC/сутки, что в 3 раза больше июльских минимумов. Стоит отметить, что это все еще вписывается во вполне обычные объемы 2020 и 2021 гг. Это действительно отражает устойчивость рынка bitcoin-майнинга, когда, если половина майнеров может вынужденно увеличить давление продаж, то другая половина накапливает BTC в два раза быстрее.

Объем трансфера BTC от майнеров на биржи (ссылка на обновляемый источник) Сокращение ликвидного предложения на биржах

Выше мы рассматривали динамику расходования BTC на фоне позитивного движения цены. Чтобы построить уверенность и подвести основу под наблюдаемые отток предложения с бирж и приток на ончейн-кошельки.

Изменение чистой позиции бирж (exchange net position change) отражает объем чистого притока (зеленый) или оттока (красный) монет на все биржи за 30 дней от текущей даты. Прошедшая неделя была отмечена чрезвычайно большим (₿100 тыс.) оттоком монет с бирж, сравнимым с пиковыми значениями ноября 2020 года.

Изменение чистой позиции бирж (ссылка на обновляемый источник)

Что касается совокупного объема BTC, удерживаемых на биржевых адресах, это значение вернулось к минимумам 2021 года на уровне 13,2% циркулирующего предложения. Это практически полностью компенсирует значительный приток средств на биржи во время майской распродажи.

Балансы биржевых адресов — все биржи (ссылка на обновляемый источник)

Еще одно интересное наблюдение касаемо прошедшей недели заключается в изменении балансов BTC на Coinbase и Binance, двух крупнейших по этому показателю бирж. Большую часть 2021 года на Coinbase наблюдался значительный отток BTC, тогда как на Binance происходил сильнейший из всех бирж приток.

Теперь же чистый приток средств на Binance выказывает признаки замедления и разворота тренда, с общим оттоком на прошедшей неделе ₿37,5 тыс. Балансы Coinbase вышли на плато в июне, в середине июля был зафиксирован большой депозит в ₿30 тыс., а на прошлой неделе отток составил ₿31 тыс. Это в значительной мере скомпенсировало весь объем притока с середины мая. В целом, это вполне может быть началом новой эры чистого оттока BTC с бирж, и за этой тенденцией стоит понаблюдать.

Балансы биржевых адресов — Coinbase и Binance (ссылка на обновляемый источник) Общие настроения на рынке

Составить общее представление о динамике изменения предложения ончейн можно с помощью метрики Liveliness («живость») Биткойна, как стандартной, так и скорректированной по пользователям. Живость обладает следующими свойствами:

- восходящие тренды, когда разрушается больше койн-дней, чем создается (старые монеты расходуются);

- нисходящие тренды, когда преобладает накопление и монеты в большей мере простаивают (ходлинг);

- корректировка по пользователям используется для фильтрации результатов от внутренних переводов между собственными кошельками компаний или частных пользователей и прочих операций, не имеющих экономической ценности.

На графике ниже можно видеть, что почти сразу после майской распродажи рынок в целом вернулся к накоплению. Совсем недавно в стандартном (нескорректированном) коэффициенте живости произошел значительный скачок, что говорит о вероятном расходовании большого количества старых монет. Однако в скорректированной по пользователям метрике аналогичного скачка не просматривается, так что, по-видимому, это было перемещением между счетами одного субъекта сети — вероятно, при ребалансировке биржевых адресов.

Таким образом, представляется, что преобладающей тенденцией на ончейн-рынке являются ходлинг и накопление.

Liveliness (ссылка на обновляемый источник)

Realised Cap HODL waves рисуют аналогичную картину с характерным восходящим трендом в созревании для монет старше 3 месяцев. Нынешняя ситуация имеет признаки накопления после «сбитой вершины», хотя в 2021 году это происходит от более высокой удержанной базы (~25%), чем в 2018 (~15%). Последовательные пики этих полос будут указывать на объем созревающих монет (чем выше пики, тем более бычий это фактор, и наоборот).

Но нужно иметь в виду, что, хотя накопление и созревание монет — это бычий фактор, как видно на примере рынка 2018–2020 гг., формирование полномасштабного бычьего импульса может потребовать времени.

Realised Cap HODL Waves (ссылка на обновляемый источник)

Мы также можем проанализировать объем накоплений ончейн-субъектов, определяемых как кластер адресов, принадлежащих одному и тому же владельцу. Со времени майской распродажи и по сегодняшний день активнее всего накапливают BTC когорты от «креветок» до «крабов» (баланс <10 BTC). Доля этих мелких держателей на сегодня выросла до рекордных 13,8% от общего циркулирующего предложения монет. Особого внимания заслуживает когорта 1–10 BTC (светло-зеленая полоса внизу), которая распределяла свои монеты с января, а теперь вернулась к накоплению.

Распределение предложения по когортам субъектов сети (ссылка на обновляемый источник)

В завершение нужно отметить, что уровень ончейн-активности по-прежнему находится на исторически малых значениях. Скорректированное по пользователям количество транзакций сократилось на 38% по сравнению с февральским максимумом и в настоящее время составляет 200 тыс. транзакций в сутки. Притом что ончейн-активность часто следует за положительным движением цены, сегодняшние уровни эквивалентны минимумам капитуляции 2018–2019 гг.

Количество транзакций, скорректированное по пользователям (ссылка на обновляемый источник)

Притом что объем транзакций растет, увеличившись на 94% с минимума в $4,7 млрд/сутки до около $9,1 млрд/сутки на прошлой неделе. То есть спрос на пространство блока составляет главным образом меньшее число транзакций бóльшего объема. Это интересная комбинация значений, на развитие которой, вероятно, стоит обратить внимание.

Объем транзакций, скорректированный по пользователям (ссылка на обновляемый источник)

Статья не содержит инвестиционных рекомендаций, все высказанные суждения выражают исключительно личные мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на рынках, сопряжены с риском. Подходите к принятию собственных решений ответственно и самостоятельно.

Источник: bitnovosti.com