Диапазон котировок выше отметки $40 тыс. — ключевой психологический уровень для цены биткойна. С начала 2020 года цена биткойна составляла или превышала $40 тыс. в течение 155 дней, или 36% времени. С тех пор как эти 155 дней в 2021 году прошли, цена составляла или превышала значение $40 тыс. в 59% дней этого года.

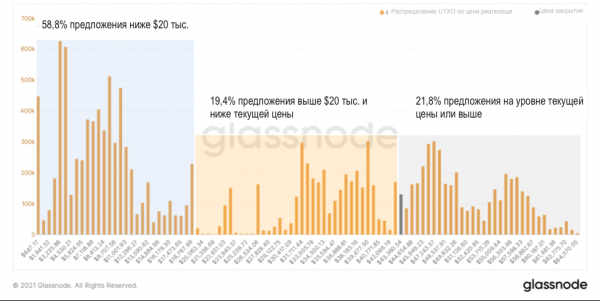

Можно использовать данные о распределении UTXO по цене реализации, чтобы получить более полное представление о вчерашнем снижении и о том, как цена закрытия в 43 460 долларов вписывается в общую картину. В настоящее время 21,8% предложения находится на уровне или выше уровня цены закрытия, что свидетельствует о значительном интересе к биткойну, переходящему из рук в руки в более высоком диапазоне. С другой стороны, 19,4% предложения выше $20 тыс. и ниже цены закрытия с сильной поддержкой, созданной в диапазоне $31–43 тыс. Примерно 25% предложения биткойнов превышает $40 тыс.

Каждый бар на графиках показывает количество существующих биткойнов, которые в последний раз перемещались в этом ценовом диапазоне. Чтобы биткойн упал ниже отметки $40 тыс., мы должны будем увидеть значительную распродажу на рынке, когда многие краткосрочные инвесторы понесут убытки наряду с более значительными структурными изменениями для долгосрочных держателей, которые накопились в среднем диапазоне предложения 19,4%.

Распределение UTXO по цене реализации Распределение UTXO по цене реализации Цена биткойна: количество дней, проведённых в указанном диапазоне

Ещё один способ оценить потенциальные убытки на рынке — это посмотреть на долю от общего предложения биткойнов, удерживаемых с прибылью. За последние несколько недель это значение упало на 13%, причём большая часть снижения произошла прошлой ночью. Мы видели гораздо более низкие уровни на уровне 66% ещё в июле этого года, как раз перед 70%–ным повышением цен с $29 тыс.

Количество монет, удерживаемых с прибылью

Если мы действительно увидим дальнейшее снижение цены биткойна в краткосрочной перспективе, то, похоже, на рынке будет достаточно места для долгосрочных держателей, чтобы поглотить его. На этой неделе мы внимательно следим за динамикой рынка деривативов и макроэкономическими условиями.

Ликвидация позиций на рынке производных финансовых инструментов

В течение сентября рынок деривативов биткойна сыграл большую роль в резком изменении цены. Динамика спотового предложения остаётся прежней, как мы подробно рассмотрели в недавней статье, а это означает, что деривативы были одним из ведущих факторов в поведении цены.

Рассматривая процент рынка деривативов биткойна, который использует биткойн в качестве обеспечения в сравнении со стейблкойнами в качестве обеспечения, можно составить картину того, что произошло в отношении кредитного плеча. Ниже показана динамика, которая привела к неустойчивому ценовому движению за последний месяц:

Процент открытых позиций по фьючерсам с маржированием в BTC

С падением цен в то время, когда процент открытых позиций с маржированием в ВТС растёт, становится очевидным, что лонги с маржированием в стейблкойнах находятся в худшем положении. И наоборот, когда 14 сентября цена начала восстанавливаться, в то время как сумма открытых позиций с маржированием в ВТС падала, именно такие длинные позиции были единственными, кто получил сокращение.

Что из этого можно извлечь, так это следующее:

Следует отметить, что такая динамика и структура рынка будут довольно незначительными, если традиционный финансовый рынок начнёт рушиться из-за распространения инфекции на китайских рынках, о которой мы недавно писали.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com