Предполагается, что индекс страха и жадности биткойна даст нам некоторую информацию о настроениях рынка. Но что он может сказать о цене главной криптовалюты?

Индекс страха и жадности биткойна от Alternative использует набор метрик и объединяет их вместе, чтобы дать возможность получить представление о настроениях рынка.

Согласно описанию индекса, эти метрики — это волатильность, объём торгов, импульс, настроения в социальных сетях, доминирование биткойна, опросы и тренды. Результат выражается по шкале от 0 до 100, где:

- около 0 рынок находится в состоянии сильного страха,

- близко к 100 рынок находится в состоянии сильной жадности.

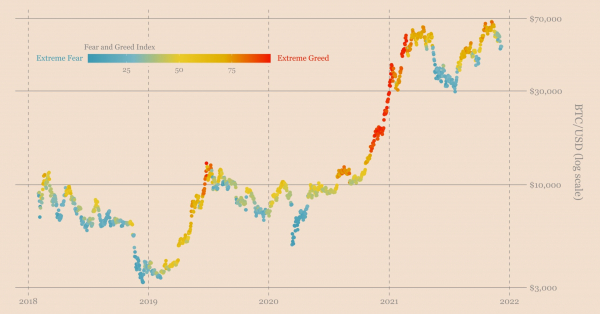

Вот как это выглядит при наложении на истории цены BTC.

Вы только что услышали фразу «будьте жадными, когда другие боятся, и бойтесь, когда другие жадны». Если применить это к индексу страха и жадности биткойна, то в теории ожидаем увидеть, что:

- когда индекс сигнализирует об экстремальном страхе, самое время покупать;

- когда индекс сигнализирует об экстремальной жадности, пришло время продавать.

Но как это работает на практике?

Если посмотреть на график выше, то покажется, что покупка, когда рынок охвачен экстремальным страхом, является хорошей идеей, особенно если этот экстремально высокий уровень страха длится в течение некоторого времени. Посмотрите на конец 2018 года, последствия марта 2020 года и мая 2021 года.

Однако, может быть, вы уже успели заметить, что продажа, когда рыночные настроения сменялись крайней степенью жадности, исторически не была хорошей идеей.

Давайте посмотрим на индекс страха и жадности с другой стороны.

У нас есть значение индекса за каждый день с начала 2018 года. Таким образом, можно задать следующий вопрос: при заданном значении индекса страха и жадности какова ожидаемая доходность через 5 дней, 10 дней, 30 дней?

Чтобы ответить на этот вопрос, составим тепловую карту. По вертикальной оси отражён индекс страха и жадности: внизу — экстремальный уровень страха, вверху — экстремальный уровень жадности. По горизонтальной оси расположено количество дней после заданного значения индекса. Цвет ячейки показывает, какова средняя доходность BTC через D дней после того, как индекс принял значение I.

Взгляните.

Три наблюдения:

- Если только вы не находитесь на любом конце диапазона, то можете увидеть, что в течение 30-дневного периода ожидаемая доходность при данном уровне индекса довольно близка к 0. Это означает, что за пределами экстремальных значений индекс практически ничего не говорит о том, куда движется BTC.

- В нижней части карты, когда рынок находится в экстремальном страхе, можно увидеть, что через 30 дней вы можете ожидать, что цена более часто отскочит назад, чем не отскочит. Вот что означает зелёный/жёлтый цвет нижнего правого угла.

- В верхней части карты, когда рынок находится в состоянии крайне высокой жадности, можно увидеть, что через 30 дней вы действительно можете ожидать доходности в диапазоне от +30% до +60%. Это противоречит интуиции, согласно которой следует продавать в периоды экстремальной жадности.

Экстремальная жадность, за неимением лучшего слова, — это хорошо, и я полагаю, что это проявление эффекта FOMO в биткойне.

Давайте сфокусируемся на показателе доходности за 30 дней, чтобы узнать в деталях, что происходит.

На графике по горизонтальной оси отражён индекс страха и жадности, в то время как вертикальная ось отражает доходность за 30 дней. Таким образом, каждая точка представляет фактическую доходность BTC через 30 дней после считывания индекса.

Глядя на это таким образом, паттерн становится ещё более ясным:

- Когда индекс находится в зоне экстремального страха, на рынке, как правило, остаётся лишь очень ограниченное снижение. Это меняет ожидаемую доходность в положительную сторону.

- Всё остальное, от страха до жадности, имеет примерно столько же баллов в диапазоне от 0% до +50%, сколько и в диапазоне от -50% до 0%. Вот почему средние значения этих зон содержат не так много информации.

- Когда индекс находится в зоне экстремальной жадности, мы не только видим очень мало точек с отрицательной доходностью, но и наблюдаем выбросы в положительном направлении. Это и есть эффект FOMO.

Так что, если сокращать это до какой-то эвристики для инвестиционной стратегии, это могло бы быть что-то вроде: будьте жадными, когда люди экстремально напуганы, и будьте жадными, когда люди экстремально жадны.

Предостережение к этому анализу заключается в том, что индекс страха и жадности от Alternative содержит данные только с 2018 года. Его поведение на полном цикле неизвестно.

Также неясно, является ли формула, которую они используют для расчёта индекса, фиксированной или меняется со временем. В качестве примера: ранее они включали в расчёт данные опросов, но теперь это не так.

А также, возможно, стоило бы провести некоторое прогностическое моделирование ожидаемой эволюции цены BTC в зависимости от индекса страха и жадности.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com