Резко контрастируя с крайне волатильными рынками акций, а также долговыми и валютными рынками, биткойн в последние недели оставался необычно стабильным. И поскольку биткойн в последнее время опережал динамику многих традиционных активов, аналитики Glassnode в этом посте пробуют оценить возможность формирования подлинного дна на рынке на текущих уровнях, а также корректируют значения нескольких метрик с учетом влияния потерянных монет.

В последние недели волатильность биткойна оставалась необычно низкой, резко контрастируя с рынками акций, а также долговыми и валютными рынками, где продолжают сеять хаос повышение ставок центральных банков, инфляция и сильный доллар. На этом фоне биткойн в последнее время сохранял нехарактерную стабильность и укрепил свои позиции по отношению ко многим активам.

Похоже на то, что инвесторы пытаются сформировать дно медвежьего рынка на текущих уровнях, и мы можем попробовать сравнить нынешнюю рыночную структуру с минимумами прошлых рыночных циклов. В этом обзоре мы оценим по ряду показателей общую динамику поведения крупнейших субъектов сети, «китов», и скорректируем показания нескольких ончейн-сигналов о формирования дна для лучшего учета утерянных и длительно (>7 лет) удерживаемых без движения монет.

Хрупкое равновесие

В целом, устойчивый ценовой импульс часто бывает связан с поддерживающей тенденцией в чистом ончейн-накоплении или распределении монет. Зачастую эта корреляция в наибольшей степени определяется поведением крупнейших субъектов сети: частных «китов» и институционального капитала.

О значимости поведения крупных субъектов сети можно судить по их доле в общем объеме оборотного предложения. Как показывает диаграмма относительного распределения предложения по адресам, доля крупных адресов (с балансом >100 BTC) с начала 2011 года постепенно снизилась с 70% до 60% от общего предложения (хотя надо отметить, что и цена BTC за это время значительно изменилась).

Относительное распределение предложения по адресам с различным балансом (7-дн. MA) (обновляемый источник)

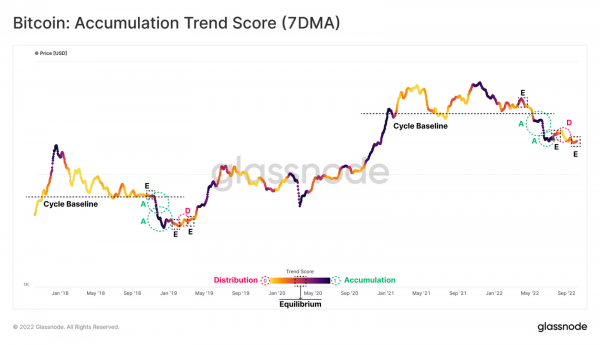

Accumulation Trend Score (показатель тенденции накопления) отражает совокупную интенсивность изменения балансов активных инвесторов за последние 30 дней, где больший вес присваивается более крупным субъектам сети. Приближение значения этого индикатора к 1 говорит о том, что в целом крупные субъекты (либо большое подмножество участников сети) добавляют к своим ончейн-балансам значимые объемы, при низких значениях, приближающихся к 0, наоборот.

Глядя на значения этого показателя на более поздних стадиях медвежьего рынка 2018–2019 годов, можно выделить ряд характерных интервалов:

- Равновесие перед капитуляцией: в то время как спотовая цена сходится к базовой линии долгосрочного цикла (пунктирная линия), спрос и предложение остаются в относительном равновесии 🔲.

- Капитуляция: когда цена проваливается ниже базовой линии цикла, рынок вступает в фазу капитуляции. Интересно, что более крупные субъекты при этом склонны к интенсификации накопления 🟢. За этими интервалами усиленного накопления обычно следует новый период равновесия 🔲.

- Нахождение дна: на этапе формирования дна, из-за недостаточного спроса, происходит один или несколько эпизодов, в которых краткосрочное ценовое ралли (называемое также ралли медвежьего рынка) встречается с распределением со стороны крупных субъектов сети 🔴.

Примечательно, что после пробития базовой линии текущего цикла на уровне $30 тыс. произошла серия последовательных событий, напоминающих медвежий рынок 2018–2019 годов. В капитуляции начала 2022 года индикатор Accumulation Trend Score указывает на значительное накопление крупными субъектами сети, а также на использование недавнего отскока к $24,5 тыс. в качестве ликвидности для выхода. В настоящее время эта метрика говорит о равновесной (нейтральной) структуре на рынке, напоминающей начало 2019 года.

Показатель тенденции накопления (7-дн. MA) (обновляемый источник)

Для более детального анализа можно разбить индикатор Accumulation Trend Score по когортам. Сравним нынешнюю структуру рынка с фазой после капитуляции в медвежьем рынке 2018–2019 годов.

Видно, что в отскоке от минимумов в марте 2019 года крупные субъекты сети, в особенности кошельки с балансом 1–10 тыс. BTC, активнее всего распределяли на рынке свои монеты 🟥, после чего перешли в период равновесия. Участники розничного уровня (<1 BTC) при этом находились в интенсивном накоплении 🟦 на протяжении 2018 и 2019 годов.

Accumulation Trend Score с разбивкой по когортам (обновляемый источник)

При нынешней структуре рынка и с примерно 10-кратным ростом цены BTC, мы можем наблюдать очень похожее поведение со стороны крупных субъектов, только в августовском отскоке это в большей мере относится к когорте с балансами 100–1000 BTC.

В дополнение к относительной нейтральности в когортах с малыми и средними балансами, значения индикатора Accumulation Trend Score для китов с балансами 1–10 тыс. BTC говорят об агрессивном накоплении с конца сентября. В то же время киты с балансами более 10 тыс. BTC в последние месяцы склонны к слабому распределению.

Accumulation Trend Score с разбивкой по когортам (обновляемый источник)

В последние недели можно наблюдать рост объемов чистого вывода средств с бирж со стороны китов: чистый отток с бирж для этой категории адресов достиг 15,7 тыс. BTC — самый большой показатель с июня 2022 года.

Биткойн: объемы депозита и вывода средств с бирж со стороны китов (обновляемый источник)

Мы можем рассчитать средний базис себестоимости монет для всех китов, активно спекулировавших на рынке в течение заданного периода времени, и определить предполагаемый пороговый уровень, психологически важный для этой категории инвесторов. Промаркировав по рыночной цене BTC объемы депозита и вывода китами (балансы >1 тыс. BTC) средств с бирж, мы можем определить средние значения для цены депозитов и выводов с января 2017 года. Этот расчетный базис себестоимости для китов на сегодня составляет около $15,8 тыс.

Расчетные базисы себестоимости для депозитов и выводов биткойнов с бирж китами (обновляемый источник)

Снижение прибыли и рост боли

Как мы обсуждали в июне, динамика сокращения предложения в прибыли может служить мощным методом определения точек повышенного финансового давления, в которых истощалось давление продавцов в предыдущих циклах.

Анализ процента предложения в прибыли при формировании дна в предыдущих медвежьих рынках показывает, что циклические минимумы обычно достигались при рентабельности предложения на уровне 40–42%. В настоящее время 50% оборотного предложения BTC находится в нереализованной прибыли, то есть рентабельность предложения пока остается на сравнительно высоком уровне по сравнению с аналогичными периодами в прошлом. Это намекает на то, что полный «детокс» в отношении прибыльности, вероятно, еще не произошел.

Процент предложения BTC в прибыли (7-дн. MA) (обновляемый источник)

Кроме того, начиная с медвежьего рынка 2014–2015 годов стал заметен восходящий тренд в циклических минимумах на графике процента предложения в прибыли. Ключевым фактором этой тенденции является влияние потерянных монет и неактивного предложения (включая монеты Patoshi). Чтобы исследовать влияние этих монет, на графике ниже показан общий объем предложения в прибыли наряду с объемом предложения, в последний раз перемещавшегося более 7 лет назад, которое можно рассматривать как потерянное или неактивное.

На сегодня объем неактивного за последние 7+ лет предложения составляет 3,7 млн BTC, или 34% текущего предложения в прибыли.

Биткойн: объемы предложения в прибыли и предложения, не перемещаемого >7 лет (обновляемый источник)

Скорректировав предложение в прибыли 🟠 с учетом этого неактивного предложения, мы получим следующий результат 🔵. Полученный график показывает тенденцию к снижению до ~39% в низших точках медвежьих циклов, однако вывод аналогичен: в предыдущих циклах значения были ниже.

Биткойн: скорректированное предложения в прибыли (7-дн. MA) (обновляемый источник)

Интенсивность подразумеваемой финансовой нагрузки на оставшихся инвесторов можно проследить с помощью метрики относительной нереализованной прибыли. Этот показатель измеряет нормализованную общую прибыль для всех монет в оборотном предложении, корректируемую с учетом увеличения притока капитала в актив в каждом цикле.

Исторические данные показывают, что при снижении совокупной нереализованной прибыли до ~30% от рыночной капитализации значительная часть давления продаж ослабевает (истощение продавцов). На фоне снижения цены с ноября 2021 этот коэффициент опустился до 0,37, что подразумевает значимый, но не настолько болезненный результат, как на предыдущих минимумах рынка.

Биткойн: относительная нереализованная прибыль (7-дн. MA) (обновляемый источник)

Коэффициент чистой нереализованной прибыли/убытка (NUPL) — это метрика, показывающая разницу между нереализованной прибылью и убытком сети как доли от рыночной капитализации. NUPL учитывает как убыток, так и прибыль, удерживаемые в предложении в различные фазы рыночного цикла.

С начала июня NUPL опускался в сжатый отрицательный диапазон от 0% до -15% в двух раздельных эпизодах, в общей сложности продлившихся пока 88 дней. Для сравнения, в прошлых циклах NUPL опускался до уровней ниже -25% и оставался отрицательным в течение 134 дней в 2018–2019 и 301 дня в 2014–2015 годах.

Обратите внимание, что циклические минимумы в NUPL тоже постепенно повышались под влиянием потерянных и длительное время неактивных монет.

Коэффициент чистой нереализованной прибыли/убытка (NUPL) для биткойна (7-дн. MA) (обновляемый источник)

Затем мы можем применить к NUPL ту же методику, что использовали для корректировки процента предложения в прибыли с учетом неактивных и утерянных монет. Это устраняет из расчета фактор неактивного предложения, давая на выходе скорректированный коэффициент нереализованной прибыли/убытка (aNUPL) 🔵.

Ключевое наблюдение из такой модификации состоит в том, что, если устранить из расчета влияние монет с «возрастом» >7 лет (неактивное предложение), то aNUPL торговался ниже нуля последние 119 дней, что уже сопоставимо с продолжительностью фазы формирования дна в предыдущих медвежьих рынках.

Кроме того, самое низкое значение, зафиксированное для aNUPL (-39%) на текущем медвежьем рынке, находится ниже порогового уровня -25%, что говорит о значимости текущей недооцененной рыночной структуры.

Биткойн: скорректированный коэффициент чистой нереализованной прибыли/убытка (NUPL) (7-дн. MA) (обновляемый источник)

Распределение боли и прибыли

Оценив общую интенсивность финансового давления на сеть, мы можем изучить распределение этого давления по долгосрочным (LTH, от Long-Term Holders) и краткосрочным (STH, от Short-Term Holders) держателям. Цель такого анализа состоит в выявлении эквивалентных паттернов рыночной структуры во время медвежьих рынков.

Глядя на отношение находящегося в прибыли или убытке STH-предложения, можно заметить множество случаев, когда ценовая коррекция приостанавливалась, когда в убытке оказывался весь объем (>99%) предложения в руках краткосрочных держателей 🔵. На данный момент краткосрочные держатели контролируют 18,1% от общего объема предложения BTC, и 15,1% от их доли находится в нереализованном убытке. Это оставляет всего 3% STH-предложения в прибыли, и после столь продолжительного нисходящего тренда, вероятно, говорит о приближении к истощению давления со стороны продаж.

Доли контролируемого краткосрочными держателями предложения в прибыли и убытке (обновляемый источник)

По динамике LTH-предложения в убытке можно заметить, что в моменты, когда оно превышает 20% от общего объема предложения 🔴, вероятность капитуляции со стороны долгосрочных инвесторов достигает пика.

Притом что на сегодня в убытке находится 31% LTH-предложения 🟥, всё более вероятным представляется, что рынок уже прошел эту стадию, и указывает также на состояние рынка, напоминающие прежние эпизоды формирования рыночного дна. Рынок пребывает в этой фазе уже 1,5 месяца, при этом продолжительность соответствующей фазы в предыдущих циклах составляла от 6 до 10 месяцев.

Доля долгосрочного (LTH) предложения в убытке (обновляемый источник)

Наконец, мы можем сравнить среднюю цену покупки монет для когорты краткосрочных держателей (STH) 🔴 со средней ценой для когорты долгосрочных владельцев (LTH) 🔵, чтобы сравнить относительные уровни финансового давления на эти группы пользователей. Как мы подробно описывали в этом сентябрьском посте, непрерывное снижение цены в длительном медвежьем рынке приводит к тому, что реализованное цена для STH опускается ниже реализованной цены для LTH 🟪.

Такая структура обозначает периоды, в которые средняя стоимость приобретения монет за последние 155 дней оказывается ниже, чем средний базис себестоимости для долгосрочных держателей. Другими словами, базис себестоимости монет для тех, кто только недавно вошел на рынок, в моменте оказывается лучше, чем у тех, кто пережил несколько месяцев волатильности.

Это прямой результат капитуляции долгосрочных держателей, когда монеты, купленные вблизи пика цикла, продаются и меняют владельца по гораздо более низким ценам.

Рынок вошел в эту фазу две недели назад, и если сравнивать с предыдущими медвежьими циклами, для выхода из нее рынку требовалось от 145 до 339 дней. Уровни средней себестоимости монет для долгосрочных владельцев у $23,3 тыс. и для краткосрочных у $22,1 тыс. задают значимые ценовые уровни, в которых сначала можно ожидать сопротивления, но в перспективе, если цена поднимется выше и удержится там, это откроет хорошие перспективы для роста.

Базис себестоимости BTC с разбивкой по когортам пользователей (обновляемый источник)

Заключение и выводы

Цена BTC в последнее время демонстрировала необычную относительную силу на фоне высокой волатильности традиционного рынка. Несколько макропоказателей указывают на то, что инвесторы в биткойн сейчас устанавливают то, что может стать дном текущего медвежьего рынка, при многочисленных сходствах с минимумами предыдущих циклов.

Средняя доходность сети еще не достигла того уровня острой финансовой боли, как в прошлых циклах, однако поправка на утерянные и длительно (>7 лет) удерживаемые монеты во многом может объяснять это расхождение.

Во многих отношениях, многие ончейн-показатели, структура рынка и поведенческие паттерны инвесторов указывают на формирование хрестоматийного дна медвежьего рынка. Главным недостающим элементом остается продолжительность этой фазы, и история показывает, что до полного восстановления может пройти еще несколько месяцев.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com