Мэтт Роу с математикой, статистикой и данными о текущем состоянии рынка биткойна. Будь вы новичок в криптовалютах, имеете какой-то опыт, уже опытный инвестор или управляющий крупным фондом, этот обзор для вас.

Навигация (смайлики кликабельные):

Общий взгляд ✅

Краткое резюме для случайных инвесторов (читай: нормальных людей), готовых тратить на проверку своего портфеля менее 30 минут в неделю.

Один из моих любимых авторов в макроэкономической тематике, Alf, регулярно обновляет свое общее видение ситуации в виде макроэкономического «компаса», простого и наглядного для обычного инвестора. Меня часто спрашивают, во что сейчас лучше инвестировать, и я думаю, что это довольно хорошее и простое руководство для тех, кто хочет активно управлять своим портфелем (хотя не факт, что это хорошая идея). В сущности, этот компас по-прежнему говорит, что мы находимся в квадранте 4, с возможностью перехода в первый квадрант — в зависимости от действий центробанков в ближайшее время и развития макроэкономической ситуации. Еще не переход, только первое подтверждение.

Кроме того, это важная неделя. Многие надеются, что на этой неделе действия ФРС в отношении продолжающегося «количественного ужесточения» будут более мягкими, и это будет «бычьим» фактором для рисковых активов. Я сомневаюсь. Но посмотрим! А вот все главные события этой недели в одной картинке.

Big week friends. pic.twitter.com/z1AhKGx05a

— Clark (@CanteringClark) October 30, 2022

Помимо этого, в отношении макроперспективы, мне поделиться, в общем-то нечем. Добавлю только пару графиков.

Первый показывает, как может выглядеть для нас инфляция в 2020-х годах (по аналогии с 1940-ми 🙃).

The 1940s had multiple waves of inflation too. https://t.co/Xxqg7GCQFW pic.twitter.com/MgUP2ARflE

— Lyn Alden (@LynAldenContact) October 30, 2022

Второй показывает макрокорреляцию с ценой биткойна (и, соответственно, всех криптовалют):

This chart aged well. #BTC maintains its historical alignment with credit conditions, seen here vs junk corporate bond yields.

As liquidity and rates go, so goes digital corn & risk broadly. Until those factors improve, we're paddling upstream. https://t.co/VhX2XNJqeL pic.twitter.com/Mmkxrc1MuO

— 𝐓𝐗𝐌𝐂 (@TXMCtrades) October 25, 2022

Так что пока осторожность и запас свободных наличных не помешают. При этом стоит следить за действиями ФРС и реакцией рынка.

Но в долгосрочной перспективе рынок биткойна по-прежнему предлагает отличное окно возможностей для покупки со 100% исторической вероятностью положительной доходности как через 180 дней (см. здесь), так и через 365 дней (см. график ниже). Да, в этот раз всё может оказаться иначе, и вполне вероятно, что так оно и произойдет, с учетом макроэкономической ситуации. Лично я разместил 25% своего инвестиционного капитала в цифровых активах примерно на текущих уровнях и в случае вероятного снижения предполагаю купить больше — в идеале у $14 тыс. и $10 тыс., если рынок предложит такую возможность.

На более краткосрочных графиках далее в этом обзоре можно констатировать некоторое совпадение «бычьих» факторов. Вопрос теперь заключается в том, (а) является ли это просто отскоком в рамках медвежьего макротренда или (б) разворотом к новому бычьему тренду? На мой взгляд, речь по-прежнему идет скорее о варианте (а), и хотел бы предостеречь вас, потому что локальные бычьи импульсы на медвежьих рынках очень хорошо умеют обманывать нас, создавая видимость того, что это начало чего-то нового. На мой взгляд, если ФРС не изменит свой курс кардинально с «ужесточения» на новое «количественное смягчение» (в той или иной форме), то я пока не вижу, за счет чего биткойн и криптовалюты смогут начать новый восходящий тренд. Тем не менее, этот импульс выглядит достаточно сильным, чтобы продолжиться еще немного. Если так, то я думаю, что $23–25 тыс. будут хорошим целевым уровнем сопротивления. Если рынок их не достигнет, то я вполне могу себе представить дальнейшее снижение до уровней, показанных далее в обзоре.

В общем, некоторое совпадение «бычьих» факторов присутствует, но я считаю, что имеет смысл сохранять осторожность, потому что я не вижу, чтобы макроэкономический контекст как-то значительно изменился, аннулировав предстоящие трудности.

Долгосрочные графики 👴🏻

Графики в этом разделе помогают мне ориентироваться в долгосрочных трендах на старших таймфреймах.

Мой долгосрочный агрегированный ончейн-индикатор (ниже) объединяет в себе данные 14 индикаторов ончейн- и технического анализа.

Агрегированный график выше показывает, что в отношении долгосрочной перспективы мы (всё ещё) находимся в области, которая исторически соответствовала периодам глубокой «недооцененности» биткойна. (Хорошая долгосрочная инвестиционная возможность, проще говоря.) Есть отскок от минимумов. Является ли локальным отскоком в рамках общего медвежьего тренда или началом нового бычьего рынка, пока судить рано, — это еще только предстоит выяснить.

Следующая диаграмма, на основе долгосрочной обобщенной метрики выше, показывает, насколько статистически хороша эта инвестиционная возможность на сегодняшний день. Каждая строка здесь — это диапазон значений, а цветные точки показывают нам, какой была будущая доходность для этой точки данных через N дней (N указано в названии графика). Красные столбцы — это медианные значения, черные — средневзвешенные (средние).

Инструмент выше показывает, что для текущих значений метрики долгосрочного риска (диапазон, выделенный прямоугольником), рынок никогда прежде не предлагал отрицательной доходности в перспективе 365 дней. Исторически самая низкая доходность от текущих уровней составляла 5x, а самая высокая — около 200x. Медианная же и средняя доходность, как кажется, находится в диапазоне 30-50x. Впрочем, важно помнить, что историческая доходность не может гарантировать доходность будущую, однако она может быть основой для хорошего вероятностного предположения.

Мне нравится также, что 365-дневная версия диаграммы выше обнаруживает выраженное смещение (сверху вниз), когда вероятность получения неотрицательной доходности возрастает тем больше, чем ниже опускается метрика. 🤝 🎉

Краткосрочные графики 👦🏼

Агрегированная диаграмма на основе «бинарных» индикаторов, представленная ниже, объединяет в себе несколько метрик, которые я отслеживаю на предмет совпадения сигнала. В каждой из этих метрик есть свой сигнал типа «выше/ниже», помогающий определить подходящее время для покупки, и я просто собрал их все на одной диаграмме. Здесь используются: Market Realized Gradient Oscillator, пересечение HODL-волн (24 ч/1 мес. и 1 мес./3 мес.) и Хейкен Аши. Для устойчивого роста обычно мы хотим увидеть (практически) полную заливку фона зеленым, от низа до верха по правому краю — во всех индикаторах.

И что за перемены могут произойти всего за пару недель: Я вижу ЗЕЛЕНЫЙ! Вот это да. Выглядит как потенциал для роста, который либо уже реализован, либо продолжает разворачиваться. Но вне зависимости от этого между устойчивыми периодами роста существует определенная корреляция, что-то, что нельзя просто игнорировать. Давайте посмотрим, подтверждается ли эта картина дальнейшими метриками.

Индикатор процентного изменения в тенденциях накопления (ниже) разделяет субъекты и адреса в блокчейне Биткойна на когорты по признаку балансов BTC. Так, в когорту 10_100 относятся субъекты сети с балансами от 10 до 100 биткойнов. Затем мы смотрим на % изменения по сравнению с N дней назад (см. заголовок графика) и окрашиваем в зависимости от размера этого изменения (красный цвет для продажи/распределения, зеленый для покупки/накопления).

Для этого графика я предпочитаю использовать адреса, кластеризованные по «субъектам сети». (Простые адреса подразумевают необработанные данные и могут включать ложные срабатывания, как перемещение монет между биржевыми адресами. В отношении субъектов сети возникает необходимость доверять алгоритму кластеризации адресов, плюс надо учитывать, что некоторые транзакции могут переходить из одной категории в другую со временем, по мере уточнения и корректировки данных.)

Взгляните на это накопление китов (стрелка). Выглядит как серьезные покупки со стороны крупных игроков. Потенциально «бычий» фактор.

График Cohort Divergence ниже сравнивает две указанные в заголовке когорты и проверяет, наращивают ли в среднем субъекты из обеих когорт свои балансы, сокращают ли и расходятся ли между собой в этих тенденциях (возможны четыре варианта). Темно-синий цвет означает, что обе когорты в среднем покупают; красный — что обе продают; оранжевый — что «меньшая» когорта покупает, а «бóльшая» продает; светло-синий — что «меньшая» когорта продает, а «бóльшая» покупает.

Смотрите-ка! Выглядит так, будто обе наши ключевые когорты покупают на этих уровнях (синие точки) в устойчивом режиме. Обычно это было «бычьим» фактором.

Ценовые уровни 📈

На графике ниже я показал значимые уровни с точки зрения ончейн- и технического анализа. Участие принимают: Realized Price to Liveliness Ratio (rpl), базис себестоимости для краткосрочных (<155 дн., почему) держателей (rp_sth), 200-нед. скользящая средняя (200w_sma), базис себестоимости для долгосрочных (>155 дн.) держателей (rp_lth), базис себестоимости для монет «старше» 6 мес. (6m+), базис себестоимости для монет старше 1 года (1y+), Cumulative Value-Days Destroyed (cvdd, подробнее) и дельта-цена (delta_price, что это).

Итак, с учетом описанных выше «бычьих» сигналов, что мы видим в отношении этих ценовых уровней? Рынок восстановился к уровню реализованной цены краткосрочных держателей ($21,2 тыс.). Аналогичный уровень для долгосрочных владельцев находится чуть выше: $23,5 тыс. Ниже по-прежнему $12–16 тыс.

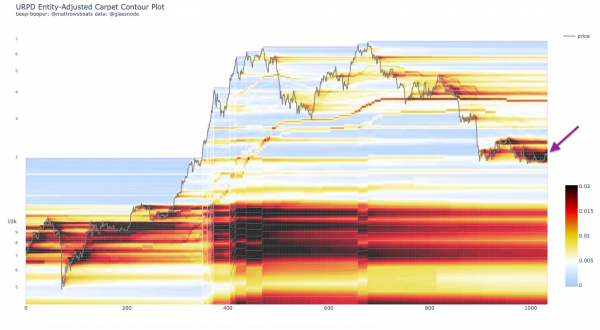

Ниже вы видите тепловой график на основе данных URPD (распределение реализованной цены UTXO) с поправкой на пользователей. Чем темнее цвет, тем больший % предложения биткойна, в последний раз перемещался ончейн в соответствующем ценовом диапазоне (которые разделены с шагом в 1% от рекордного максимума).

Смотрите, и здесь тоже признак силы: цена восстанавливается сквозь тот же диапазон, в котором все эти биткойны переходили из рук в руки в последние несколько недель. Сможет ли она прорваться выше? Определенно здесь есть некоторое сопротивление. Так что увидим 🙃.

Ниже моя попытка технического анализа для всех интересующихся.

На ценовом графике мы по-прежнему видим, как примерно на уровне пика прошлого цикла (у текущих значений) формируется потенциальное двойное дно. Вопрос для всех заключается в том, выдержит ли эта поддержка. 😏🎉.

Прочие интересные графики 🧐

В этом разделе я делюсь с вами дополнительными графиками, которые, на мой взгляд, представляют интерес / заслуживают внимания. Некоторые из них могут быть уже включены в описанную выше метрику долгосрочного риска. И как и всегда, это лишь отдельные графики, которые следует рассматривать в контексте состояния сети, макроэкономических факторов и т.д.

Это Hash Ribbon Signal:

Биткойн-майнеры довели его до 1,1. Здесь и там пишут и говорят о том, что часть майнинговых компаний испытывает проблемы с тем, чтобы сохранять прибыльность и платежеспособность. В связи с этим, я думаю, часть майнеров может в скором времени начать отключаться от сети.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com