На фоне запуска на Нью-Йоркской фондовой бирже торгов акциями первого в США биткойн-ETF и сильного оптимизма в связи с этим ончейн-показатели подают сильный бычий сигнал.

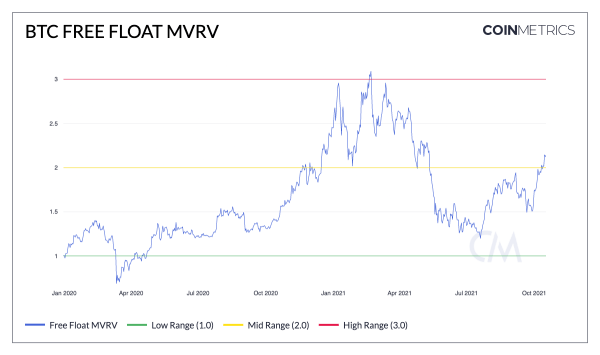

Коэффициент отношения рыночной стоимости к реализованной (MVRV) исторически был одним из наиболее точных ончейн-индикаторов для оценки рыночных циклов BTC. В 2013, 2017 и 2021 гг. значения MVRV 3,0 или выше указывали на формирование локального ценового максимума. На другом конце спектра значение MVRV, равное или ниже 1,0, исторически сигнализировало о формировании рыночного дна. За подробным описанием и формулой расчета MVRV предлагаем обратиться к этому посту.

В дополнение к 1 и 3, уровень 2,0 исторически имел важное значение: MVRV, равный или выше 2,0 соответствовал крупным бычьим ралли на рынке биткойна. К примеру, MVRV пересек уровень 2,0 16 декабря 2020 года, когда цена впервые вернулась к прежнему историческому максимуму ~$20 тыс. Ниже 2,0 индикатор упал 12 мая, когда стали появляться новости о запрете майнинга в Китае. Аналогичным образом, индикатор пересекал этот уровень вверх в конце апреля 2017 и опускался ниже его в январе 2018 года.

Одиннадцатого октября MVRV, скорректированный по ликвидному предложению BTC (Free-float MVRV), впервые с 11 мая вновь превысил уровень 2,0. Эта версия индикатора MVRV рассчитывается Coin Metrics с учетом только доступного в свободном обращении предложения монет, исключая неликвидное предложение. Принципы и метод разделения ликвидного и неликвидного предложения аналитики Coin Metrics описали в этом посте (англ.).

Коэффициент MVRV с поправкой на неликвидное предложение. ( Coin Metrics)

Исторически биткойн возглавлял бычьи ралли на крипторынках, с последующей ротацией капитала в активы с меньшей капитализацией. На следующей диаграмме показано, как аналогичный цикл разыгрывался в начале этого года.

Индекс CMBI10EX (Coin Metrics Bletchley Indexes) рассчитывается на основе 9 крупнейших криптоактивов помимо Биткойна, взвешенных по их рыночной капитализации с поправкой на неликвидное предложение. Поскольку CMBI10EX не включает биткойн, его можно использовать для отслеживания доходности биткойна в сравнении с прочими крупными криптоактивами.

BTC показал наибольшую доходность в начале года, с ценовым пиком в апреле. Затем CMBI10EX, значения которого обозначены на правой оси, двигаясь с некоторым отставанием, достиг пика в мае, с большим всплеском роста уже после окончания масштабного ралли в BTC. В октябре же BTC вновь устремился вверх по сравнению с остальной частью рынка, сигнализируя о потенциальном начале нового сильного ценового ралли.

Цена BTC в сравнении с индексом CMBI10EX. ( Coin Metrics)

BTC вернул себе лидерство в начале IV квартала, превзойдя показатели большинства других крупных криптоактивов за последние 30 дней. На 19 октября BTC с начала месяца показал более чем 40% рост, в сравнении с <30% для ETH.

Рост криптоактивов за последние 30 дней. ( Coin Metrics)

Большим катализатором нового оживления рынка стало, конечно, предвкушение одобрения SEC первого в США фьючерсного биржевого инвестфонда (ETF) на биткойн. Конкуренция за право стать первым в США ETF на спотовый BTC сейчас тоже возросла до самого высокого в истории уровня. О своих планах создания собственных биржевых инвестфондов в последние несколько недель уже объявило множество известных фирм, включая Bitwise, а Grayscale подтвердили планы по преобразованию своего трастового биткойн-фонда в ETF. Четвертый квартал обещает стать поистине историческим в отношении биткойн-ETF, с длинным списком заявок — как на спотовые, так и на фьючерсные фонды, — находящихся на рассмотрении в SEC и принятия решения по которым можно ожидать в обозримом будущем.

Помимо предвкушения ETF, на продолжение роста указывают и фундаментальные ончейн-показатели BTC, особенно в последний месяц. Долларовая стоимость ончейн-трансфера BTC (с поправкой на внутренние переводы самому себе и прочую различимую неэкономическую активность) выросла до новых максимумов, 6 октября достигнув рекордных $31 млрд.

Долларовая стоимость ончейн-трансфера BTC, скорректированная по пользователям. ( Coin Metrics)

Хешрейт Биткойна также практически восстановился после резкого падения в мае. За пять месяцев, прошедших с запрета майнинга криптовалют в Китае, большое количество хеширующих мощностей Биткойна было перемещено из Китая в США и другие страны. Соединенные Штаты, по имеющимся данным, стали крупнейшим в мире центром биткойн-майнинга, в то время как доля Китая упала практически до нуля.

Но несмотря на такой сдвиг в сторону Запада, институциональный интерес к BTC, похоже, замедлился с февраля. Количество крупных (с балансом ≥1 тыс. BTC) биткойн-адресов существенно снизилось после февральского пика и с мая находилось в горизонтальном тренде.

Количество биткойн-адресов с балансом ≥1 тыс. BTC. ( Coin Metrics)

Аналогичным образом, и объем торгов фьючерсами на биткойн на CME тоже достиг максимума в конце февраля и существенно снизился с тех пор. Фьючерсы CME — это еще один предпочитаемый институциональными инвесторами способ получения доступа к рынку BTC. В отличие от многих платформ для торговли деривативами на криптовалюты, CME имеет регистрацию в США и пользуется доверием в мире традиционных финансов.

Крупные сделки на централизованных биржах — еще один признак интереса со стороны институционального капитала. На графиках ниже показаны проценты суточного торгового объема, сгруппированного по размеру сделок, для ряда бирж.

Coin Metrics

Каждая цветовая область представляет диапазон размеров сделок и выражает относительную долю каждой группы в общем торговом объеме биржи. Например, нижняя область светло-зеленого цвета отражает процент в общем торговом объеме небольших розничных сделок на сумму до $1000. Двигаясь далее снизу вверх по каждому графику, области более темного цвета показывают, какой процент торгового объема поступает от более крупных сделок, которые с меньшей вероятностью могут совершаться средними розничными трейдерами. Это важно, поскольку может помочь сделать вывод о соотношении объема розничных и институциональных сделок на биржах.

На нескольких биржах относительная доля торгового объема от сделок на сумму от $100 тыс. до $1 млн (темно-синяя область) увеличивается, что потенциально может указывать на растущий интерес со стороны крупного и институционального капитала. Например, на Kraken доля сделок на сумму от $100 тыс. до $1 млн в общем торговом объеме для пары BTC/USD за последние 2 месяца вырос с ~8% до ~22%. Однако меньшие сделки на этих биржах по-прежнему составляют бо́льшую часть спотового объема, и а сделки на сумму свыше $1 млн довольно редки. Но с увеличением глубины стаканов ордеров для спотовых рынков BTC и ETH некоторые биржи теперь могут обладать достаточной ликвидностью для обработки более крупных сделок.

Впрочем, стоит иметь в виду, что не все мелкие сделки совершаются непременно индивидуальными розничными трейдерами. Например, когда в прошлом году MicroStrategy впервые приобрела BTC на $250 млн через Coinbase Prime, алгоритм исполнения Coinbase, чтобы минимизировать влияние на цену, разделил этот ордер на ~200 тысяч меньших заявок со средним размером менее ₿0,3, которые выполнялись в течение пяти дней. ( PDF, англ.) Кроме того, некоторые крупные сделки проводятся через внебиржевых брокеров, напрямую соединяющих стороны сделок, оформляемых вне открытых бирж. Это все делает поиск и идентификацию институциональных торговых объемов сложной задачей.

Хотя имеющиеся данные свидетельствуют о снижении институциональной активности на рынке криптовалют во второй половине года, открытие ETF в Соединенных Штатах может привлечь к биткойну новый интерес со стороны институциональных инвесторов. ETF по фьючерсам на биткойн еще больше упростят для управляющих крупным капиталом и прочим традиционным инвесторам доступ к BTC в рамках привычной для них и регулируемой финансовой системы. Но не менее важно и то, что это также будет способствовать утверждению криптовалют как класса активов и убедит еще больше традиционных инвесторов в том, что биткойн пришел очень надолго, а возможно, что и навсегда.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com