Аналитик Уилл Клементе разбирает текущую ситуацию с помощью ончейн-метрик, отделяя сигнал от шума.

Уже месяц как биткойн торгуется в диапазоне, который я, как и большинство других ончейн-аналитиков, характеризую как фазу повторного накопления. В начале прошедшей недели мы протестировали максимумы диапазона чуть выше $41 тыс., прежде чем вновь откатиться к нижней его части — $35 тыс. на момент подготовки текста. Для начала давайте попробуем уменьшить масштаб в тех ончейн-метриках, которые могут помочь нам оценить, в какой стадии рыночного цикла мы находимся в более широком смысле, а затем приблизим и подробнее рассмотрим несколько метрик, за которыми, по моему скромному мнению, будет наиболее важно наблюдать в ближайшие недели.

Ключевые выводы сегодняшнего обзора:

- согласно ончейн-метрикам, биткойн выглядит сильно перепроданным;

- сейчас BTC находится у важных переломных уровней сразу в нескольких основных ончейн-индикаторах;

- долгосрочные владельцы, по-видимому, продолжают аккумулировать сравнительно дешевые BTC;

- продажи краткосрочных владельцев продолжают терять обороты;

- накопление продолжает набирать силу;

- по-прежнему не видно признаков новых институциональных и/или состоятельных покупателей (китов).

NUPL (Net Unrealized Profit/Loss) — одна из моих любимых метрик для определения структуры рынка в широком понимании. Для ее расчета вычисляется разница между реализованной и рыночной капитализацией Биткойна и делится на рыночную капитализацию. (Реализованная капитализация рассчитывается исходя из цены, по которой каждая из существующих монет перемещалась в последний раз.) Это позволяет составить некоторое представление о преобладающих настроениях участников рынка, поскольку на поздних стадиях эйфории инвесторы фиксируют прибыль меньшими темпами, а на медвежьих стадиях начинают фиксировать прибыль значительно быстрее. Glassnode разделяют эти стадии на несколько зон: жадность (Greed), оптимизм/отрицание (Optimism/Denial), страх/надежда (Hope/Fear) и капитуляция (Capitulation).

Glassnode даже позволяют применить эту метрику отдельно к долгосрочным (LTH) или краткосрочным (STH) владельцам. Глядя на 14-дневную скользящую среднюю LTH-NUPL, мы сейчас находимся прямо на пороговом уровне, исторически разделявшем бычьи и медвежьи рынки. Между двумя пампами 2013 года мы отскочили от нижней полосы зоны эйфории, тогда как в конце 2017 года мы провалились через эту зону как камень после очень небольшого отскока. Более точную оценку рыночным настроениям с точки зрения этой метрики, по-видимому, можно будет дать лишь в течение нескольких следующих недель. Определенно это один из тех индикаторов, за которыми есть смысл наблюдать в ближайшее время.

Следующая метрика, тоже находящаяся на переломном уровне, — это SOPR (коэффициент прибыльности потраченного выхода) для долгосрочных владельцев. SOPR мы обсуждали уже не раз, а узнать о ней подробнее можно в этой статье. Текущий уровень, к которому теперь приближается эта метрика, служила поддержкой в 2013 и в конце 2017, но также сопротивлением после бычьих ралли 2013, 2017 и 2019 года.

В-третьих, есть коэффициент MVRV, представляющий собой просто отношение рыночной капитализации к реализованной. Он тоже находится у важного уровня, исторически служившего для биткойна сопротивлением либо поддержкой.

Все эти важные метрики находятся у порогового уровня, отделяющего продолжение бычьего рынка от наступления медвежьего. Что еще стоит отметить: согласно этим индикаторам, BTC пока не достиг каких-либо исторически значимых зон перегрева или крайней «жадности» рынка. При этом в ближайшие недели биткойну нужно сделать восходящее движение, чтобы выйти из этой зоны неопределенности и получить новый импульс. Однако, с учетом некоторых среднесрочных тенденций, фундаментальная активность инвесторов, на мой взгляд, выглядит скорее бычьей, поэтому я и склонен характеризовать текущий диапазон как фазу повторного накопления. И показания ончейн-индикаторов по итогам прошедшей недели подтверждают мое предположение о том, что мы находимся во второй половине этой фазы. Давайте взглянем на эти индикаторы.

Важный момент, с которого следует начать, хоть это и звучит уже как заезженная пластинка: главным источником продаж по-прежнему являются краткосрочные владельцы. Коэффициент времени простоя монет (Entity-adjusted Dormancy) по-прежнему находится в нисходящем тренде (продаются более молодые монеты). Это также видно по доле предложения, удерживаемого краткосрочными владельцами, хотя часть этого роста составляют краткосрочные владельцы, переходящие в когорту долгосрочных.

Следующий индикатор — изменение чистой позиции бирж (Exchange Net Position Change). Он показывает, что динамика денежных потоков на биржевых биткойн-адресах перестала быть медвежьей и вновь свидетельствует о преобладании накопления.

Идем дальше. Изменение неликвидного предложения (Illiquid Supply Change). Этот индикатор отслеживает 30-дневное изменение предложения, чтобы определить, становится ли оно в целом более ликвидным или неликвидным. И как явно видно на диаграмме ниже, он вернулся в зеленую зону, впервые с начала распродажи.

Дальше идет изменение чистой позиции долгосрочных владельцев (Long-Term Holder net position change). Значение этой метрики продолжает расти. Долгосрочные владельцы за последние 7 дней добавили к своей совокупной позиции 127 760 BTC. Это компенсирует продажи краткосрочных владельцев, сокративших свои позиции в сумме на 122 423 BTC, что дает чистую разницу в 5337 BTC в пользу накопления долгосрочными владельцами.

*Примечание: отчасти увеличение позиции долгосрочных владельцев объясняется «старением» более молодых монет, пересекающих 155-дневный порог.

Стоит также отметить, что, если взглянуть на общую картину, то аналогичным образом эта метрика выглядела во время бычьего ралли 2013, но также и после пиков 2013 и 2017 года. Главный вывод здесь можно сделать такой: когда биткойн сильно недооценен, опытные участники рынка начинают активно наращивать свои позиции.

Однако не все ончейн-индикаторы выглядят бычьими. На что еще необходимо обратить внимание — это количество новых китов, приходящих на рынок биткойна. Оно продолжает снижаться. Конечно, хотелось бы увидеть какой-то всплеск в этом показателе, но и это тоже не конец света: например, в предыдущем бычьем макроцикле киты начали распродаваться еще с середины ралли 2017 года.

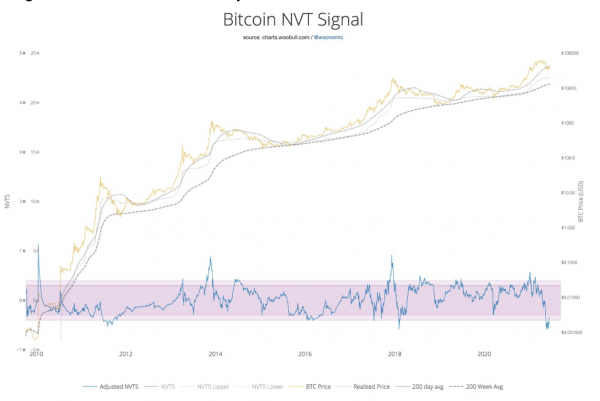

Наконец, я бы хотел поделиться вот этим графиком, недавно выложенным Willy Woo. Это вариант его «сигнала NVT» и он показывает, что BTC сейчас чрезвычайно перепродан.

Итак, резюмируя: в соответствии с ончейн-метриками биткойн сильно перепродан, долгосрочные держатели продолжают с дисконтом выкупать BTC, накопление продолжает набирать силу, однако на рынок по-прежнему практически не приходят новые институциональные и/или состоятельные покупатели (киты). Следующие несколько недель будут для биткойна определяющими с точки зрения макротренда, но текущий процесс повторного накопления все еще выглядит бычьим в среднесрочной перспективе.

Основываясь на этом анализе, вероятно, можно было бы ожидать продолжения бокового движения в области $35–39 тыс. в течение следующей недели, однако сетап на среднесрочную и долгосрочную перспективу выглядит все более бычьим. В самой краткосрочной перспективе уровень $41–42 тыс. служит критическим сопротивлением. Всем хорошей недели!

Статья не содержит инвестиционных рекомендаций, все высказанные суждения выражают исключительно личные мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на рынках, сопряжены с риском. Подходите к принятию собственных решений ответственно и самостоятельно.

Источник: bitnovosti.com