Все модели неточны, но некоторые из них полезны. Вы уже слышали это раньше. Нигде это не проявляется настолько ярко, как в финансах. Не надейтесь придумать какую-либо модель, которая сможет предсказать цену биткойна в любых условиях и на вечность. Это просто нереально. Однако некоторые модели могут быть полезны.

Надеюсь, то, что я говорю, не оспаривается.

Финансы и экономика — это не точные науки. Эти дисциплины имеют дело со сложными, постоянно меняющимися, системами. И тот простой факт, что модели используются для определения экономической политики или разработки торговых стратегий, создаёт петлю обратной связи, которая делает невозможным получение чего-либо, кроме временной истины, из любой модели.

Честно говоря, в этом нет ничего особенного. Вам не нужна модель, чтобы объяснить всё. Ведь не всё поддается количественному анализу.

Это не значит, что из моделей не получить информации. Я бы даже сказал, что из неудачного прогнозирования модели порой можно узнать больше, чем из модели, которая выполняет достаточно хорошую работу.

Всё сводится к пониманию гипотез, лежащих в основе формул. Если у вас имеется хорошее представление того, о чём говорит модель, то вы можете получить хороший результат от понимания отклонений между моделью и реальностью.

Возьмём в качестве примера модель «stock-to-flow». Я вижу, как многие говорят что-то вроде: “О, модель s2f — дерьмо, она совершенно неверна, биткойн далёк от того, что она предсказывала, это скам …”

Чувак. Расслабься. Вместо того, чтобы злиться, просто извлеките из неё всё, что сможете.

Что делают разные интерпретации моделей s2f? Они привязывают денежно-кредитную политику биткойна к его цене. Используя метрику stock-to-flow, эти модели говорят что-то вроде: если люди оценивают биткойн, основываясь на его текущем дефиците, то он должен стоить столько-то.

Они не обещают, что биткойн должен стоить $200 тыс. к марту 2022 года. Они просто говорят вам, какова была бы справедливая цена биткойна, если бы он оценивался исключительно на основе дефицита.

Тот факт, что BTC далёк от этой оценки, просто говорит о том, что нарратив о цифровом золоте в настоящее время слаб. Знание этого — ценная информация.

Есть и другие модели оценки биткойна, которые строят другие предположения и, таким образом, говорят о других вещах.

Одна из них, с которой я недавно столкнулся, — это модель оценки, основанная на активности, предложенная Raoul Pal и др.:

A thread about Network Effects and how to value digital assets:

For Global Macro Investor, my independent research service, @Remi_Tetot and I spent a long time analysing various on chain data sets to see what were the key drivers of network price and network effects …

— Raoul Pal (@RaoulGMI) March 12, 2022

@RaoulGMI: Тема о сетевых эффектах и о том, как оценивать цифровые активы: For Global Macro Investor, моя независимая исследовательская служба, @Remi_Tetot и я потратили много времени, анализируя наборы ончейн-данных, чтобы выяснить, каковы ключевые драйверы сетевой цены и сетевых эффектов…

Идея довольно проста:

Стоимость сети пропорциональна объёму транзакций, умноженному на количество активных пользователей.

Разберёмся с этим.

Чем больше пользователей, совершающих транзакции на фиксированную сумму, тем более распределённой является сеть и, следовательно, тем более ценной она должна быть.

Чем больше объём транзакций для фиксированного числа пользователей, тем больше ценности захватывается сетью и, следовательно, тем более ценной она должна быть.

Эмпирически это то, что может иметь смысл. Это более или менее соответствует данным?

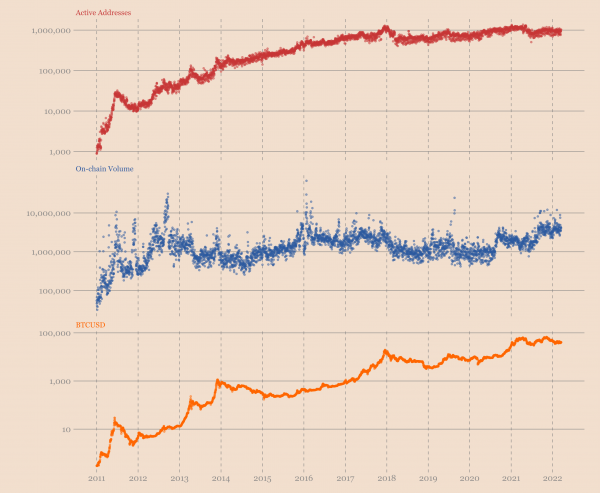

Компонентами этой модели являются количество активных адресов и объём ончейн-транзакций BTC. Результатом является цена биткойна или его рыночная капитализация, в зависимости от того, что вы хотите рассчитать.

Давайте просто взглянем (по вертикальной оси используется логарифмическая шкала).

Росло ли количество активных адресов в геометрической прогрессии? Да.

Рос ли объём ончейн-транзакций в геометрической прогрессии? Да, но более зашумлённым способом.

Итак, если мы умножим эти две вещи, которые растут экспоненциально, то сможем приблизительно представить цену биткойна. Конечно, чтобы получить что-то чистое, нам, вероятно, следует сгладить объём и активные адреса в течение некоторого периода времени. Ну вы поняли.

Эта модель оценки, основанная на активности, ортогональна модели stock-to-flow в своих допущениях.

Это здорово, потому как если вы посмотрите на обе модели одновременно и на то, как они соотносятся с реальностью, то получите разную информацию о том, что движет рынком.

Размышления об этом навели меня на мысль начать серию статей, посвящённых множеству способов оценки биткойна. В каждом посте мы могли бы углубиться в гипотезы модели. Мы бы проделали некоторую работу и исследовали бы различные сценарии прогнозирования.

Цель состояла бы в том, чтобы создать панель мониторинга моделей с ортогональными гипотезами, которая дала бы нам лучшее представление о том, как рынок оценивает биткойн и эфириум в любой момент времени.

Мы могли бы делать такие заявления, как: оценка биткойна соответствует его модели дефицита, но довольно сильно отклоняется от его модели активности. А это, в свою очередь, могло бы помочь нам понять, что движет рынком.

В настоящее время я составляю список моделей-кандидатов для исследования.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com