Цена биткойна такая, какая есть. Нынешний медвежий рынок не похож на предыдущие. Но цена BTC достаточно долго находится в боковике, так что и бычьим я бы текущий рынок тоже не назвал.

Остаются два вопроса: насколько выгодно покупать биткойн сейчас? И есть ли у ФРС какое-либо пространство для манёвра, чтобы избежать ошибки?

Дешёвый биткойн

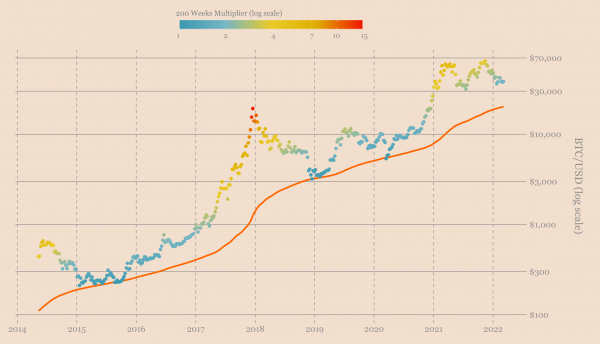

Если взглянуть шире и посмотреть на недельный график биткойна, всё не так уж и плохо. BTC остаётся далеко от 200-периодной скользящей средней. Кто знает, может быть, поскольку мы не видели такого большого роста, как в предыдущем цикле, то могли бы также увидеть и меньше просадок.

200-недельная МА

Вы наверняка знаете мой тезис о том, как, скорее всего, будут развиваться события в ближайшие несколько месяцев.

Подводя итог, можно сказать, что ФРС контролирует ситуацию. Если они внесут смуту в свой цикл ужесточения денежно-кредитной политики, все рисковые активы упадут. Биткойн в настоящее время торгуется как рисковый актив, поэтому вряд ли станет исключением.

Я кратко расскажу о том, что происходит с ФРС, в следующем разделе. А для начала давайте просто остановимся на мгновение, чтобы подумать, является ли покупка биткойна по текущей цене выгодной сделкой.

Прежде всего, биткойн стоит дёшево в сравнении с его долгосрочным трендом. Под долгосрочным трендом я подразумеваю 200-дневную скользящую среднюю. Прямо сейчас BTC торгуется ниже этой линии. Обычно это происходит только на медвежьих рынках.

Взгляните сами.

200-дневная МА

И на самом деле индикатор за 200 дней был ниже своего текущего значения только в 16% случаев с момента первого халвинга.

Таким образом, основываясь на метрике долгосрочного тренда, биткойн действительно довольно дешёв.

Но дёшево ли это по сравнению с тем, что заплатили ходлеры? Это то, что измеряет метрика соотношения рыночной стоимости к реализованной стоимости (MVRV). В настоящее время MVRV биткойна составляет 1,6 x, что означает, что в совокупности ходлеры получают прибыль.

Это не то, что вы обычно видите на медвежьем рынке. MVRV 1.6x — это в значительной степени середина.

Соотношение рыночной стоимости к реализованной стоимости (MVRV)

Это означает, что потенциально у биткойна есть довольно много возможностей для снижения, прежде чем слабые руки ходлеров начнут панически продавать. Если посмотреть на то, как текущее значение коэффициента MVRV находится в пределах своего исторического распределения, то это просто среднее значение. Не завышенная, не заниженная цена.

Соотношение рыночной стоимости к реализованной стоимости (MVRV)

Так что я бы не сказал, что биткойн дешёв, основываясь на этом показателе. Но это также и не дорого.

В то же время, если выбрать любую рандомную оценку BTC, от stock-to-flow до простого анализа относительной рыночной капитализации, биткойн будет дешёвым по сравнению с его потенциальным потенциалом роста.

В моём понимании это означает, что биткойн дешёв, и пришло время покупать. Вкладывать все свои деньги прямо сейчас? Нет. Покупка BTC с кредитным плечом? Чёрт возьми, нет! Создание позиции, которая окупится, когда в конечном итоге макроэкономический ландшафт станет благоприятным? Да.

Глядя на ончейн данные, кажется, что более мелкие ходлеры недавно пришли к такому же выводу.

Проверьте тенденцию накопления за последние 30 дней. Переход от мелких инвесторов к китам в основном охватывает весь диапазон от сильного накопления до распределения.

Киты и мелкие инвесторы

На самом деле, если оглянуться назад на более длительный тренд накопления, то можно увидеть разные уровни силы:

- Адреса, контролирующие менее 1 BTC, накапливали монеты практически всё это время. С начала бычьего рынка количество их монет выросло почти на 10%.

- Адреса, контролирующие от 1 до 10 BTC, недавно начали активно покупать.

- Адреса, контролирующие от 10 до 100 BTC, только что показали большой скачок вверх.

Взгляните.

Тренды ходлинга

Это определённо не признак капитуляции. Биткойн не мёртв. Ходлеры только готовятся к долгосрочной перспективе.

Означает ли это, что цена взлетит до небес в ближайшее время? Сомневаюсь. Тенденция накопления настолько вялая, насколько это возможно, а ФРС находится в одном шаге от серьёзной ошибки. Давайте обсудим это.

Тренды накопления Пространство для манёвра

На случай, если вы не обратили внимания, на этой неделе состоится важное заседание Комитета ФРС по операциям на открытом рынке (FOMC). ФРС решит, что делать со ставками, и объявит, как они будут продолжать цикл ужесточения денежно-кредитной политики в ближайшие месяцы.

Ситуация сложная. Последний показатель инфляции достиг почти 8%.

Ставка ФРС vs инфляция

И это за февраль месяц. Значит, что не учтён недавний скачок цен на нефть, скачок цен на сырьевые товары и медленно развивающуюся ситуацию с COVID в Китае, угрожающую (снова) нарушить мировую цепочку поставок.

При всём при этом в ближайшее время нет никаких причин для снижения инфляции. А это значит, что ФРС должна с этим разобраться.

Приходится справляться, используя единственные инструменты, которые они контролируют: печать денег и ставка ФРС.

Итак, что они сказали, что сделают, и что им нужно сделать, так это прекратить расширять свой баланс (на этот раз по-настоящему) и повысить краткосрочные ставки.

Но делать это прямо сейчас будет затруднительно. Позвольте показать, почему. Всё это связано с кривой доходности казначейских облигаций США, точнее, с её инверсией.

В типичной ситуации долгосрочная доходность выше, чем краткосрочная. Теперь каждый раз, когда мы видели, как с 70-х годов происходило обратное, в течение года или около того в США следовала рецессия.

Стандартный способ измерить, инвертирована кривая доходности или нет, — это посмотреть на спред между доходностью 10-летних и 2-летних казначейских облигаций. Это то, что вы можете увидеть ниже. Начиная с 1990 года, за каждой инверсией (когда 2-летний период перемещается выше 10-летнего) красного цвета следовала рецессия.

Взгляните сами.

Кривая доходности 10-летних vs 2-летних казначейских облигаций

Интересно, что даже кризису COVID предшествовала короткая инверсия. Это не означает, что рынок облигаций предсказал COVID. Но это означает, что кризис COVID произошёл в то время, когда экономика США уже находилась в шатком положении.

И, как вы можете видеть, спред снова находится в свободном падении. Так что очень вероятно, что мы движемся к очередной рецессии.

Разница в том, что на этот раз у ФРС очень мало возможностей для манёвра. Почему я об этом говорю? Что ж, есть и другой способ построения этого графика.

Вместо того, чтобы использовать красно-синюю цветовую схему для обозначения перевёрнутой кривой доходности, мы можем раскрасить каждую точку спреда значением ставки ФРС на тот момент.

Чем темнее цвет, тем ближе ставка к нулю. Можете ли вы определить паттерн?

Кривая доходности 10-летних vs 2-летних казначейских облигаций

Ну, я думаю, их два.

Во-первых, инверсия кривой доходности обычно происходит на локальном максимуме ставки ФРС. То есть ФРС повышает ставки всё выше и выше, пока что-то не сломается. Затем они исправляют ситуацию, применяя мягкую денежно-кредитную политику, чтобы решить проблему.

Но второй паттерн ещё интереснее. Этот локальный максимум становится всё ниже и ниже. В 90-е годы этот показатель составлял около 8%, затем 6% в 2000-е годы, затем 4% до Великой рецессии и, наконец, около 2% до COVID.

Итак, теперь, когда мы вот-вот увидим ещё одну инверсию, ставка ФРС всё ещё находится практически на уровне 0%. Сколько у них есть возможностей поднять этот вопрос до того, как начнётся очередная рецессия? И увидим ли мы отрицательные ставки, если в результате потребуется возобновить количественное смягчение?

Вы видите, что ФРС в значительной степени достигла предела своих возможностей, и это означает, что будущее очень неопределённое. Сейчас не время проявлять агрессивность в своей инвестиционной стратегии.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com