Пост о последствиях для рынка появления ETF по фьючерсам на биткойн.

Вкратце, одобрение фьючерсного ETF — это «бычий» сигнал для рынка, поскольку появление нового инвестиционного инструмента, зарегистрированного SEC, расширяет возможности для притока нового капитала.

Это также сигнализирует о том, что профессиональные инвесторы стали серьезнее воспринимать актив, и о росте институционального спроса. При всем при этом, ETF на фьючерсы держит лишь производный инструмент, а не биткойн. Разница существенная и это даже дальше от базового актива, чем спотовый ETF, который может появиться только в 2022–2023 гг. Фьючерсные ETF лучше всего подходят для внутридневной торговли и cash-and-carry арбитража.

Поскольку для переноса позиций фьючерсные контракты необходимо пролонгировать, продавая и покупая их каждый месяц, то, пока фьючерсы торгуются с контанго по отношению к споту, получается, что вы регулярно покупаете биткойны по более высокой цене. Для примера, тест на исторических данных за последний год показывает, что удержание с постоянным продлением позиции в ETF по фьючерсам на биткойн принесло бы за это время на 35,78% меньше прибыли, чем простое удержание спотового BTC. Однако прибыль все равно составила бы более 360%, так что для многих инвесторов такая альтернативная стоимость может и вовсе не иметь значения, если понимание и самостоятельное хранение биткойнов является для них большей проблемой.

James Seyffar Контанго

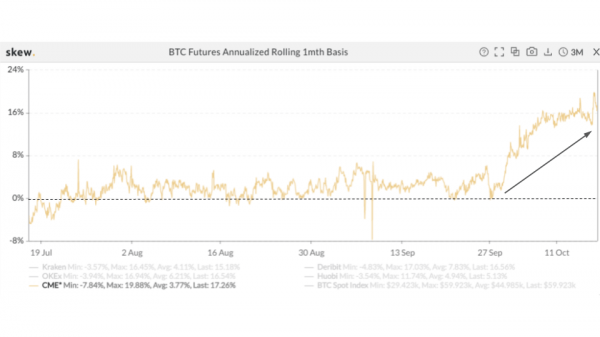

В пересчете на скользящий помесячный базис в годовом исчислении, доходность контанго по фьючерсам на CME, которую инвесторы могут получить от одновременной покупки спотового BTC и продажи фьючерсов, снова превысила 16%, но в предыдущие несколько месяцев оставалась ниже 5%. Это будет привлекать инвесторов, особенно в условиях почти нулевой процентной ставки, поскольку им даже не нужно беспокоиться о биткойне и его перспективах, чтобы воспользоваться этой «безрисковой» возможностью, — при условии, что они могут управлять рисками, возникающими для них при хранении BTC. Повышенный спрос на фьючерсы приводит к росту цен на фьючерсы, расширяя спред доходности контанго. По мере того как все больше людей будут использовать эту арбитражную возможность, будет приобретаться все больше спотовых BTC, приводя к росту его цены.

Нейтральный к рынку арбитраж как стимул для спотового рынка

Увеличенный базис фьючерсной кривой в условиях глобальной экономики нулевых процентных ставок можно сравнить с черной дырой на рынках капитала. При отрицательной реальной доходности по всему спектру рынков облигаций, возможность извлечения безрискового дохода из спреда даже в 5% будет чрезвычайно соблазнительной для хедж-фондов и распределителей капитала. Подобная динамика наблюдалась ранее в 2021 году, когда акции Grayscale Bitcoin Trust (GBTC) торговались намного выше стоимости чистых активов, побуждая учреждения и аккредитованных инвесторов покупать акции непосредственно Grayscale и получать GBTC с премией.

Динамика премии GBTC, хоть и отличается на практике, схожа в отношении создаваемого стимула для размещения капитала в биткойне вне зависимости от отношения распределителя к самому цифровому активу. Контанго на фьючерсном рынке можно рассматривать аналогичным образом, и влияние ETF по фьючерсам на биткойн в этом отношении будет положительным.

В последние несколько недель наблюдался повышенный спрос на открытие позиций по фьючерсам, особенно на CME, доля которой в общем объеме открытого интереса по фьючерсам на BTC выросла с 9,10% до 16,34%. Это 3,24 млрд из 19,84 млрд общего открытого интереса. В последний раз такой уровень общего открытого интереса мы видели в апреле и мае, в условиях чрезмерного используемого левериджа по длинным позициям с обеспечением в BTC и с последовавшими каскадными ликвидациями на рынках криптодеривативов. Однако в этот раз все по-другому, и об этих структурных изменениях мы рассказывали, в частности, в этом большом отчете за сентябрь.

Еще одна интересная динамика, наблюдавшаяся на фоне ожидания фьючерсного ETF, состояла в увеличении доли ETF и фондов в общей структуре владения BTC: за сентябрь и октябрь она выросла до 4,3% от общего циркулирующего предложения. Только за первую половину октября в финансовые продукты на основе биткойна уже перетекло более 5364 BTC. В то же время финансовые потоки в ETF на золото, считающиеся важным сигналом для институционального спроса, сокращаются с августа, сопровождаясь ростом в ETF на биткойн.

Биткойны на балансе фондов. ByteTree Золото на балансе фондов. ByteTree

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com