В Ethereum-опционах наблюдается резкий рост подразумеваемой волатильности (IV). Согласно Валентину Фурнье из BRN, это предполагает риск волны продаж после запуска ETF с постепенным восстановлением в дальнейшем, пишет The Block.

SEC утвердила 23 июля в качестве даты начала торгов спотовых биржевых фондов на базе второй по капитализации криптовалюты.

На этом фоне месячная IV за неделю подскочила с 56% до 70%, согласно Deribit.

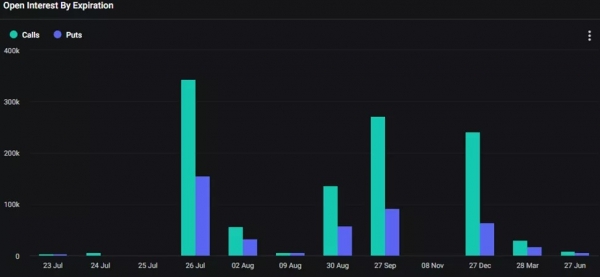

Соотношение пут-опционов к коллам с экспирацией 26 июля повысилось до 0,45. Это говорит о стремлении трейдеров застраховать длинные позиции от падения котировок.

Наибольший открытый интерес сосредоточен в контрактах с ценой исполнения $3700. Другими словами, трейдеры ожидают движения к этому уровню в ближайшие дни, пишет The Block.

По мнению Фурнье, запуск ETF способен продавить Ethereum до диапазона $2800-3100 с последующим повышением до $4000 по мере проявления эффекта от притока в инструменты.

Специалист рекомендовал «не терять надежду на положительную динамику актива». Аналитик пояснил, что отдает предпочтение биткоину, поскольку «ажиотаж и поступления средств [в биржевые продукты] уже отражены в курсе второй по рыночной капитализации цифрового актива».

В Steno Research спрогнозировали чистый приток $15-20 млрд в будущие фонды в течение года и рост Ethereum до $6500.

В K33 Research оценили поступления в продукты в первые пять месяцев после начала торгов в $3,1–4,8 млрд.