Начинающийся сезон альткоинов вероятно принесет удачу многим DeFi-проектам. Разберёмся, токены каких DeFi-платформ смогут показать максимальный рост в 2021 году.

Содержание:

Децентрализованные биржи (DEX)

Децентрализованная биржа (DEX) — это разновидность криптовалютной биржи, где можно совершать сделки напрямую друг с другом, в формате Р2Р, без участия централизованной стороны. Как правило, они представляют собой несколько смарт-контрактов, запрограммированных на мгновенный автоматический обмен двух или более криптовалютных активов.

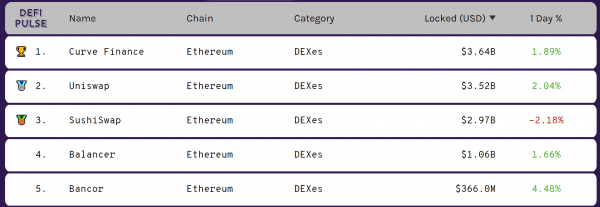

Такие биржи — основа всей индустрии децентрализованных финансов. Самые популярная — Uniswap (UNI). Она обслуживает так называемые свопы и работает с 2018 года.

Пользователи также любят форк Uniswap, SushiSwap (SUSHI), Venus, и Binance DEX, которая работает на блокчейне Binance Smart Chain.

Кредиты и займы

В прошлом году в индустрии DeFi появились новые проекты и направления. Например, пользователям криптовалюты стали доступны такие традиционные финансовые услуги, как займы и кредиты.

Вот, как это работает: держатели цифровых активов размещают свои монеты на платформе на определенный срок — это называется стейкингом. Из этого пула монет выдаются займы тем, кто хочет взять криптовалюту в долг и готов платить за это процент. В целом весь процесс напоминает традиционную банковскую деятельность с депозитами и кредитами.

Большинство кредитных платформ требует предоставлять другие активы в качестве обеспечения. Полученные от заемщиков проценты идут на обслуживание платформы и на выплату дохода кредиторам.

Годовой процентный доход (APY) — это примерный доход держателя криптовалюты, который разместит свои активы в стейкинге на год. Примеры таких платформ: Aave (AAVE) и Compound (COMP).

Децентрализованные биржи тоже используют стейкинг, чтобы обеспечить ликвидность для свопов.

Деривативы

Деривативы, или производные инструменты — это новое слово в индустрии DeFi. Это контракты, стоимость которых привязана к определенному базовому активу. Например, фьючерсы на биткоин — это деривативы, которые позволяют сторонам договориться о цене покупки актива BTC в определенное время в будущем.

Опционы дают возможность, но не обязывают, купить или продать базовый актив по определенной цене. В мире DeFi держатели криптовалюты пользуются деривативами, чтобы контролировать такие параметры, как TVL (общая стоимость заблокированных средств), инфляцию и даже стоимость комиссий за газ.

Например, проекты UMA и Yam предложили сложную схему обеспечения стоимости газа в сети Ethereum.

Маржинальный стейкинг

Некоторые DeFi-платформы дают пользователям возможность брать деньги в долг для стейкинга. Для поставщиков ликвидности на платформе — это возможность оптимизировать доходы. Однако, как и в случае с обычными маржинальными позициями, пользователю нужно платить процент на заемный капитал и грамотно управлять рисками, чтобы избежать временных убытков.

Как бы там ни было, такие платформы быстро набирают популярностью. Например, Alpha Homora v2 за четыре дня после запуска набрала более $200 млн на стейкинге.

Страхование

Индустрия DeFi — это все еще большой эксперимент. Многие DeFi-проекты пробираются путем проб и ошибок и, как показывает череда взломов и хищений, пользователей здесь ждут не только возможности заработка, но и риски все потерять.

Некоторые протоколы предлагают страхование от убытков. Самый известный из них — Cover Protocol. Здесь пользователи вносят свои монеты на стейкинг и в обмен получают страховку от убытков.

Но даже такие протоколы не застрахованы от ошибок. Не так давно COVER сам пострадал от взлома. Однако есть и другие проекты, работающие в этой сфере, например, недавно запущенный Bridge Mutual и DeFi Insurance Protocol.

Где выгоднее покупать токены DeFi? ТОП-5 криптобирж

Для безопасной и удобной покупки токенов DeFi-проектов мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежнее всего площадки с наибольшим оборотом денежных средств, уже несколько лет крупнейшей криптовалютной биржей в мире является Binance. Площадка Binance является самой популярной криптобиржей и на территории СНГ, поскольку имеет максимальные объёмы торгов и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

| # | Биржа криптовалют | Официальный сайт | Оценка площадки |

|---|---|---|---|

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | OKEx | https://okex.com | 7.4 |

| 3 | Exmo | https://exmo.me | 6.9 |

| 5 | Huobi | https://huobi.com | 6.5 |

| 5 | Yobit | https://yobit.net | 6.3 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж:

Источник: mining-cryptocurrency.ru