В целом, пытаться угадать точное время и направление движений рынка — занятие не очень разумное. Я бы не рекомендовал на этом сосредотачиваться. Но может ли быть так, что в некоторых обстоятельствах мы можем приближаться к определению дна достаточно близко? Учитывая, что шоу полностью управляет ФРС, и похоже, что на всех рынках участников волнует только ее денежно-кредитная политика, сейчас мы как раз можем находиться в одной из таких ситуаций. Может быть. Но давайте посмотрим, что об этом скажут исторические данные.

В обычных обстоятельствах я бы сказал, что не стоит уделять много времени и внимания попыткам точно определить момент формирования дна на рынке. Долгосрочный инвестиционный горизонт, поиск асимметричных ставок и управление рисками — вот на чем в действительности стоит сосредоточиться каждому инвестору.

Но это не значит, что нам не было бы желательно иметь возможность вовремя определять формирование дна. Или, по крайней мере, подобраться к этому достаточно близко. С точки зрения повышения показателей это было бы здорово.

Для наглядности давайте проведем небольшое сравнение. Возьмем крупные просадки [цены от рекордных максимумов] в биткойне и S&P500. Сравним две разные позиции в каждой просадке:

- одна — результат усреднения долларовой стоимости в течение всей просадки;

- другая — результат покупки в точности на дне.

В конце каждой просадки сравним доходность этих двух стратегий. Очевидно, что покупка на дне будет прибыльнее, но насколько?

На диаграммах ниже каждая красная точка отражает доходность от покупки на дне (горизонтальная ось), каждая синяя — доходность стратегии усреднения долларовой стоимости. Точки сгруппированы по дате, связанной с каждой просадкой (вертикальная ось).

Обратите внимание на дистанцию между парами синих и красных точек: чем она больше, тем сильнее покупка на дне опережает стратегию усреднения стоимости.

Рынок акций: насколько возрастает доходность при идеальном определении дна?

Рынок биткойна: насколько возрастает доходность при идеальном определении дна?

Как видите, особенно во время более серьезных коррекций, покупка на дне значительно превосходит старую добрую стратегию усреднения. Так что проблема не в том, что выигрыш того не стоит. Проблема в том, что найти какой-то надежный индикатор дна — задача невыполнимая.

По крайней мере, в общем случае. Потому что в нынешней ситуации, например, крупные движения рынка определяются, по сути, одним и только одним фактором: денежно-кредитной политикой Федеральной резервной системы США. Причем в последние 20-30 лет это происходит всё чаще.

На самом деле тема этого поста пришла мне в голову, когда я наблюдал за реакцией рынков на публикацию данных по инфляции во вторник. Хотя точнее было бы сказать, что это инвесторы реагируют на то, что, по их мнению, будет делать ФРС с учетом того, что базовая инфляция растет, хоть общая и несколько снизилась. Будет ли ФРС еще агрессивнее повышать ставки? Сохранит ли она шаг в 75 б.п.? Вот что сейчас важно для рисковых активов.

Тогда я подумал: а если посмотреть на основные просадки фондового рынка за последние 30 лет, как цикл повышения ставок был связан с ценовым действием? И можем ли мы использовать этот фактор для определения рыночного дна так или иначе? Давайте посмотрим.

С 1998 года я отметил шесть крупных просадок S&P500, некоторые из которых непосредственно связаны с изменениями в денежно-кредитной политике, другие нет. В обратном хронологическом порядке:

- Текущая коррекция под влиянием инфляции и денежно-кредитной политики.

- Обвал на первой волне COVID. Внешние причины.

- Падение 2018 года. Обусловлено изменением денежно-кредитной политики.

- Большая рецессия 2008 года. Внешние причины.

- Крах пузыря «доткомов». Внешние причины.

- Падение 1998 года. Внешние причины.

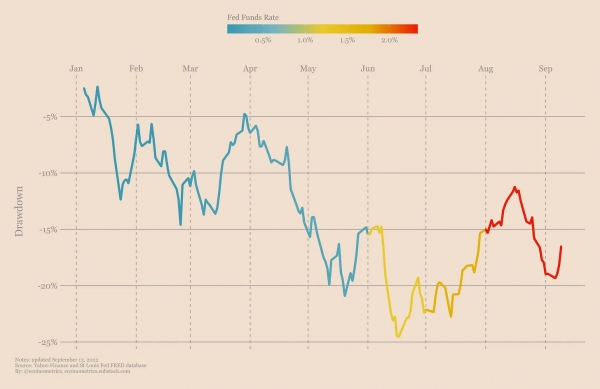

К текущей ситуации мы еще вернемся. А пока для каждой из этих крупных просадок давайте возьмем ее траекторию и окрасим в зависимости от значения ставки ФРС на тот момент.

То есть по вертикальной оси мы видим глубину просадки. Красный цвет кривой соответствует высокому диапазону ставки ФРС, синий — низкому диапазону ставки ФРС в соответствующий период.

Коррекции фондового рынка и ставка ФРС: обвал 1998 года. В этом случае ФРС не пришлось сильно снижать ставку по федеральным фондам. Но дно так или иначе наступает после корректировки.

При падении фондового рынка в 1998 году ФРС не пришлось делать много послаблений, чтобы рынок начал восстанавливаться. Однако дно было найдено практически сразу после снижения ставки.

Коррекции фондового рынка и ставка ФРС: крах пузыря «доткомов». В этом случае «дно» в ставке ФРС было достигнуто в июле 2003 года — довольно близко к нижней точке коррекции рынка.

В рецессии, последовавшей за схлопыванием пузыря доткомов, ФРС продолжала повышать ставки до тех пор, пока снижение рынка не стало значительным. И дно коррекции было найдено тогда, когда ставка по федеральным фондам была довольно близко к своему минимуму и развороту.

Коррекции фондового рынка и ставка ФРС: большая рецессия 2008 года. Во время Великой рецессии ставка ФРС по состоянию на конец 2008 года составляла практически 0%. И после этого оставалась еще одна волна снижения рынка.

В период Великой рецессии ставка ФРС по состоянию на конец 2008 года составляла практически 0%. Да, после этого в 2009 году случилась еще одна волна снижения S&P500, но тоже разворот тренда случился довольно близко.

Коррекции фондового рынка и ставка ФРС: падение 2018 года. Вот здесь интересно. В конце 2018 года фондовый рынок обвалился на страхах повышения ставки ФРС. И восстановление произошло на фоне повышения ставок, хоть и умеренного.

Обвал фондового рынка в 2018 году не вписывается в этот паттерн. На самом деле коррекция здесь произошла именно потому, что инвесторы были обеспокоены перспективой повышения ставок. Так что в этом есть определенный смысл.

Коррекции фондового рынка и ставка ФРС: обвал на первой волне COVID. «Ковидный» обвал не имел ничего общего с денежно-кредитной политикой. Тем не менее, как только стало ясно, что ФРС вмешается, рынок восстановился.

«Ковидный» обвал не имел ничего общего с политикой ФРС. Но восстановление в значительной мере было следствием «количественного смягчения».

Как видите, это не точная наука, это больше похоже на извлечение уроков из исторических событий, чем на открытие какого-то универсального закона. Но при этом, похоже, справедливо будет сказать, что фондовому рынку «нравится» дожидаться более легких денежно-кредитных условий, прежде чем начинать процесс восстановления от этих просадок.

Поэтому точно определить момент формирования дна по этому признаку мы, пожалуй, не сможем. Но использование такого правила, как «подождать, пока ставка ФРС не опустится почти до нуля», по-видимому, является хорошим приближением к этому.

Что подводит нас к теме текущей просадки.

Коррекции фондового рынка и ставка ФРС: текущая просадка. На этот раз рынок падает, поскольку ФРС продолжает повышать ставки для борьбы с инфляцией. Эй, не в ту сторону!

В этот раз фондовый рынок снижается вследствие поднятия ставок ФРС. И если учесть, что рецессия, скорее всего, уже на подходе (а то и уже наступила), то ситуацию нельзя сравнивать с падением 2018 года. А в таком случае, скорее всего, дна мы еще не достигли. Я бы сказал, и близко не подошли.

Конечно, это (опять) очень маленький набор данных. Конечно, мы не располагаем достаточными данными, чтобы сделать какой-либо серьезный вывод на их основании. Но инвестирование — это не точная наука. Если вы ждете достаточных для полной уверенности данных, прежде чем сделать выстрел, то, скорее всего, так никогда и не выстрелите.

Поэтому резюмирую сказанное я следующим образом:

- Нынешняя коррекция рисковых активов в значительной степени обусловлена монетарной политикой ФРС и с большой вероятностью приведет к рецессии.

- В прошлом в подобных ситуациях дно просадки формировалось недалеко от того момента, когда ставка ФРС опускалась до минимальных значений (здесь это будет около 0%).

- Если нынешняя просадка будет развиваться примерно по тому же сценарию, то имеет смысл сперва подождать, пока ФРС закончит повышать ставки и почти полностью отыграет их обратно, прежде чем фондовый рынок найдет дно.

Неплохая макроистория. Вполне может реализоваться, если рынок не излечится каким-то образом от своей одержимости действиями ФРС.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com