Какая организация станет покупать биткойн на свои балансы в текущей экономике?

Биткойн как резервный актив для компаний. Звучит приятно, да? Но на сегодняшний день такое направление инвестиций для бизнеса остается очень нишевым. Давайте проведем небольшую ревизию того, кто и чем владеет в этом направлении, и попытаемся понять, почему публичные компании не спешат добавлять BTC на свои балансы.

В 2020 году казалось, что накопление биткойнов в качестве резервного актива на балансах компаний может стать новым большим трендом. Всё началось с Майкла Сейлора и компании MicroStrategy. Потом пришли Tesla и Square, и можно было подумать, что теперь шлюзы открыты. Однако всё так же быстро закончилось.

И это несмотря на все усилия Майкла Сейлора по пропаганде использования BTC в качестве резервного актива для компаний.

Итак, что было достигнуто на сегодняшний день? Мы можем разделить институциональных ходлеров на четыре категории:

ETF-подобные продукты легко отследить. Это такие же обычные финансовые продукты, на которые распространяется множество правил раскрытия информации. Мы можем перечислить их все и узнать, сколько биткойнов они контролируют.

Публичные компании в большинстве стран тоже обязаны отчитываться о том, какие активы они решили поставить на свой баланс. Поэтому, хотя детали, которые мы можем получить из таких документов, как отчеты в SEC, не всегда на 100% прозрачны, их всегда достаточно для обоснованного предположения о том, сколько BTC находится на балансе публичной компании.

Совсем другое дело частные компании. Мы можем знать только о тех, кто заявил об этом публично, и только в том объеме, в каком они это сделали. И нам остается только доверять тем цифрам, которые они сообщают.

С правительствами еще сложнее. По большей части они имеют практически нулевые обязательства по отчетности.

Так что надо понимать, что, говоря об институциональном владении, мы, по сути, имеем дело с неполной картиной в отношении того, кто и чем владеет.

В этом анализе мы полагаемся на данные, собранные BitcoinTreasuries.net, и будем считать, что, хоть они и не идеальны, но дают достаточно точную картину для определения общей тенденции.

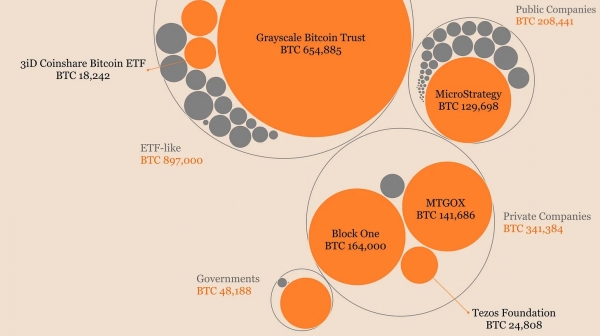

На диаграмме ниже можно видеть распределение по BTC по казначейским резервам организаций, с разбивкой по четырем категориям. Каждый круг представляет собой организацию. Чем больше площадь круга, тем больше BTC, по имеющимся данным, находится на балансе этой организации. Оранжевым цветом выделены балансы, на которые приходится более 0,1% от 21 млн общего объема эмиссии BTC.

До сих пор ни одна крупная публичная компания не воспользовалась этим медвежьим рынком, чтобы приобрести больше BTC. MicroStrategy остается единственной публичной компанией, контролирующей более 0,1% предложения.

В этом нет ничего удивительного, но биржевые продукты составляют львиную долю институциональных инвестиций в биткойн. Это знание тоже по-своему ценно, конечно, но по сути это то же самое, что сказать, что криптовалютные биржи контролируют большое количество BTC, находящихся в их кошельках. Да, все эти BTC находятся «в одном месте», но по крайней мере номинально у них разные владельцы. Так что скорее это иллюстрирует спрос инвесторов на биткойн, даже если они не хотят заниматься техническими аспектами самостоятельно.

В общей сложности на них приходится около 4,3% максимального предложения BTC, а крупнейшим игроком на этом поле является Grayscale. Это будет продолжаться, наверное, до тех пор, пока в один прекрасный день SEC не решит, наконец, одобрить ETF (биржевой фонд) на спотовый BTC. Хотя я бы на это не особенно рассчитывал.

Вторую по объему категорию составляют несколько частных компаний, контролирующих большое количество BTC. Около 1,6% от максимального объема эмиссии, если быть точным. MTGOX — это всё, что осталось от легендарной взломанной биржи. Опять же, этот объем составляют средства многих мелких владельцев, так что и эту цифру мы могли бы дисконтировать.

А вот Block One и Tezos Foundation — интересные игроки. Если вы сравнительно недавно в этой сфере, то могли никогда не слышать о Block One. Во время ICO-лихорадки 2017-2018 гг. одним из потенциальных «убийц Ethereum» считалась сеть EOS, разработчиком которой и является компания Block One. На этапе ICO они привлекли много BTC и ETH. После этого выпустили сеть EOS с минимальными затратами. И с тех пор просто «сидят» на огромных запасах BTC.

Не знаю, планируют ли они делать с этими накоплениями что-то интересное, но даже на нынешних глубинах медвежьего рынка их «сундук с сокровищами» стóит около $3 млрд. Так что я уверен, что они так или иначе существуют за счет дохода, полученного от этих средств, пока за ними не придет SEC. Если придет.

С Tezos Foundation похожая история, только, насколько я могу судить, они несколько активнее используют свои средства. Что подводит нас к публичным компаниям.

По состоянию на сентябрь 2022 MicroStrategy последняя публичная компания, контролирующая более 0,1% максимального предложения Биткойна. Бумаги Tesla давно утратили этот статус. И все остальные компании не подходят к нему и близко.

Сама MicroStrategy тоже не очень хорошо себя чувствует со своими запасами BTC. Взгляните на график ниже. Это доходность резервов BTC на балансах MSTR до сегодняшнего дня. Каждая покупка BTC компанией отмечена зеленым кружком. Чем больше круг, тем больше объем закупки — тем больше BTC приобрела компания на этом уровне.

Убыток позиции MSTR по BTC на сегодня составляет 50%, что не очень хорошо, учитывая, что на этом пути привлекали они заемные средства, чтобы купить больше BTC. Но, по-видимому, условия по этому долгу таковы, что нам нужно будет увидеть гораздо более низкие цены для начала принудительной ликвидации позиции MSTR.

Сейчас Майкл Сейлор через MicroStrategy позиционируется как долгосрочный ходлер, поэтому, пока не дошло до ликвидаций, то, что происходит с ценой BTC в краткосрочной перспективе, не должно иметь для них большого значения.

Но тем не менее. Точно так же, как статус псевдо-ETF на биткойн способствовал резкому росту их акций в 2020-2021 годах, так сейчас они падают, очень близко следуя динамике цены BTC.

Поэтому, хоть MicroStrategy пока и не проиграла в этой истории, можно понять, что другие публичные компании, рассматривающие возможность сделать то же самое, могут колебаться.

Что подводит нас к очевидному вопросу: «Зачем?» Если вы публичная компания, какие у вас есть причины переводить часть своих балансов в биткойн?

Будь мы публичной компанией, генерирующей некоторый свободный денежный поток, я думаю, у нас было бы несколько опций того, куда этот поток направить:

Инвестиции в BTC, очевидно, относятся к третьей категории. И насколько я могу судить, в представления среднестатистического директора о финансовой инженерии не вписывается покупка биткойна в качестве хеджа против инфляции на временном горизонте от 5 до 10 лет. Этот воображаемый управляющий, вероятно, отвергнет и идею о BTC как интернет-разновидности валютного резерва, учитывая, что рынок платежных систем на основе Биткойна находится в зачаточном состоянии.

Конечно, исключение составляют компании, бизнес которых непосредственно связан с индустрией цифровых активов. Именно такую картину мы и наблюдаем среди публичных компаний, ставящих BTC на свои балансы. В 95% случаев бизнес этих компаний связан с цифровыми активами или чем-то смежным с ними.

Всё это объясняет нынешнее положение дел. На диаграмме ниже показаны общие суммы ходлинга по категориям за последние 3 года.

С 2020 по 2021 год в сфере цифровых активов появилось большое количество новых участников, что практически удвоило общий объем накоплений BTC в резервах компаний. Но стоило рынку замедлиться, как всё остановилось.

Сейчас, когда мы находимся в медвежьем рынке, можно подумать, что какие-то публичные компании с долгосрочным видением могут заинтересоваться возможностью купить биткойны сравнительно дешево. Но проблема в том, что мировая экономика тоже движется к рецессии. Поэтому количество компаний, у которых есть деньги на подобные авантюры, скорее всего, будет невелико до тех пор, пока не появится ощущение, что экономика в целом достигла дна.

Поэтому я не ожидаю большого прогресса на этом фронте в ближайшие 12 месяцев. На этом сегодня я хочу поставить точку, чтобы, может быть, вернуться к этой теме, когда состояние глобальной экономики станет менее неопределенным.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com