Деньги — на удивление сложная тема. Люди тратят жизни на то, чтобы зарабатывать и преумножать денежные накопления, и в некотором смысле это кажется простым и привычным, и всё же то, что человечество определяло как деньги, за столетия значительно изменилось. Как что-то настолько простое и универсальное могло принимать такие разные формы?

Это вовсе не досужий вопрос, потому что в сущности мы со своими ресурсами можем поступать четырьмя способами: потреблять, сохранять, инвестировать или делиться.

Потребляя, мы удовлетворяем свои насущные потребности и желания, включая кров, пищу и развлечения.

Сохраняя, мы сберегаем ресурсы в некотором безопасном, ликвидном и портативном эквиваленте, т.е. в виде денег. Это служит своего рода аккумулятором с низким уровнем риска для будущего потребления ресурсов во времени и пространстве.

Инвестируя, мы выделяем ресурсы на проект, который способен с некоторой вероятностью преумножить наши ресурсы, но также сопряжен с риском их потерять, — для того чтобы создать какую-то новую ценность для себя и других. Это служит более рискованным, менее ликвидным и менее портативным усилителем будущего потенциала потребления ресурсов по сравнению с деньгами. Инвестиции могут быть личными — например, в собственный бизнес или образование — или внешними финансовыми инвестициями в компании или проекты, возглавляемые другими людьми.

Когда мы делимся или, иначе говоря, жертвуем на благотворительность или помогаем ресурсами членам нашего сообщества, мы отдаем некоторую часть собственных избыточных ресурсов тем, кто, по нашему мнению, в них нуждается и заслуживает помощи. Во многих отношениях это можно рассматривать как форму инвестиций в успех и стабильность нашего сообщества и, вероятно, поэтому мы рассматриваем это как разумное и желаемое действие.

Большинство людей в мире не инвестируют в финансовые активы; они еще находятся на стадии потребления (базовые потребности и повседневные развлечения) или накопления (денег и иных активов), либо из-за ограничений доходов / излишков потребления, либо потому, что живут в той части мира, где нет развитых рынков капитала. Однако многие из них инвестируют в расширение собственного бизнеса или в образование — собственное и своих детей, — то есть они инвестируют в собственные жизни, а также могут участвовать в жизни сообщества — через религиозные учреждения или светские инициативы.

Те немногие, кто действительно инвестирует в финансовые активы, как правило, привычны к тому, что ситуация в отношении инвестиций быстро меняется, и им приходится много думать о том, как распределять и перераспределять свой инвестиционный капитал. Эти инвесторы либо сами разрабатывают собственную стратегию и управляют ею, либо отдают эту задачу на аутсорс специалистам, чтобы сосредоточиться в первую очередь на навыках, с помощью которых они зарабатывают ресурсы.

Однако в большинстве своем люди не очень-то привыкли следить за качеством самих денег или решать, какой тип денег лучше сохранять.

В частности, жители развитых стран часто просто сберегают валюту своей страны. В развивающихся странах, обычно имеющих более недавнюю и экстремальную историю девальвации местной валюты, люди чаще задумываются о том, какой тип денег они сберегают. Они могут пытаться свести к минимуму количество наличных средств и сохранять капитал в твердых активах или, например, в иностранной валюте.

В этой статье мы с вами вспомним историю денег и рассмотрим нынешний довольно необычный период, в котором то, что мы привыкли считать деньгами, похоже, претерпевает трансформацию, сравнимую с поворотными моментами прошлого: с 1971 г. по настоящее время (нефтедолларовая система), 1944–1971 (Бреттон-Вудская система), 1700-е – 1944 (золотой стандарт) и периоды различных товарных денег (до 1700-х гг.). События такого рода в истории любого общества случаются довольно редко, но когда случаются, имеют огромные последствия, так что об этом стоит знать.

Максимально обобщая, мир прошел через три фазы эволюции денег: товарные деньги, золотой стандарт (окончательная форма товарных денег) и фиатные валюты.

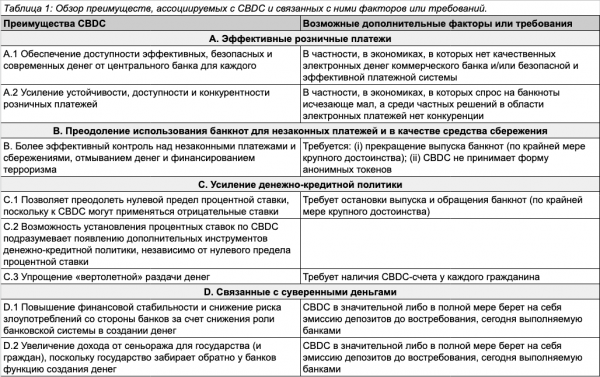

Четвертая фаза, цифровые деньги, наступает сейчас. Это включает в себя негосударственные и частные цифровые активы (как биткойн и стейблкойны), а также цифровые валюты центральных банков (ЦВЦБ), которые могут изменить способы ведения банковской деятельности и доступный политикам инструментарий в отношении фискальной и денежно-кредитной политики. Эти активы можно рассматривать как цифровые версии золота, товарных активов или фиатных валют, но есть и уникальные аспекты.

В этой статье мы рассмотрим историю эволюции денег с точки зрения нескольких школ экономической мысли (часто противоречащих друг другу), а затем остановимся подробно на текущей ситуации и ближайших перспективах развития денег и попытаемся определить разумные с этой точки зрения инвестиционные возможности. Начинайте с начала или переходите сразу к интересующей части статьи:

Не исчерпывающий список людей из прошлого и настоящего, на чьи идеи я опиралась и кого цитирую в этой статье: Карл Менгер, Уоррен Мослер, Фридрих Хайек, Сатоши Накамото, Адам Бэк, Сайфедин Аммус, Виджай Бояпати, Стефани Келтон, Ибн Баттута, Эмиль Сандстедт, Роберт Бридлав, Рэй Далио, Алекс Гладштейн, Элизабет Старк, Барри Эйхенгрин, Росс Стивенс, Люк Громен, Анита Пош, Джефф Бут и Томас Грешем.

Содержание:

Товарные деньги

«Деньги — это не изобретение государства. Это не результат законодательного акта. Санкция политической власти даже не является необходимым условием их существования. Определенные товары стали деньгами в силу естественных процессов — в результате экономических отношений, которые не зависели от воли государства», — Карл Менгер, 1840–1921.

Бартерный обмен происходил во всем мире в различных контекстах десятки тысяч лет и более.

В конце концов люди начали разрабатывать концепции и технологии, позволяющие абстрагировать этот процесс. Чем сложнее становится экономика, тем больше возможных комбинаций бартерного обмена может происходить между различными типами поставщиков товаров и услуг, поэтому экономика начинает требовать некой стандартной единицы расчетов, то есть денег.

Конкретнее, общество начинает требовать чего-то делимого и универсально принимаемого. Например, выращивающий яблоки фермер, которому нужны какие-то инструменты (от кузнеца), мясо (от скотовода), ремонтные работы (от плотника) и лекарства для детей (от доктора), не может тратить время на поиск всех этих специалистов, заинтересованных при этом в приобретении кучи яблок. Вместо этого фермеру нужно продать свой сезонный товар за некие расчетные единицы, которые он сможет сохранить и использовать по мере необходимости для оплаты других товаров и услуг.

Деньги, особенно те их виды, производство которых связано с трудозатратами, могут казаться людям вне этой культуры чем-то произвольным. Но эта работа по производству таких денег в конечном счете окупается многократно, потому что стандартизированное и надежное средство обмена и сохранения капитала повышает эффективность всех остальных экономических операций. Фермеру, выращивающему яблоки, не нужно искать конкретного врача, которому прямо сейчас нужна куча яблок, которые он будет готов принять за свои дорогостоящие услуги.

Концепцию товарных денег обдумывали и формулировали множество экономистов, принадлежащих к различным школам экономической мысли, но, пожалуй, чаще всего эта тема поднималась представителями австрийской экономической школы, основанной в XIX веке Карлом Менгером.

В этой логике деньги должны быть делимыми, портативными, долговечными, взаимозаменяемыми, поддающимися проверке и дефицитными. Также обычно (но не всегда) они и сами по себе обладают некоторой полезностью. Разные типы денег имеют разные «оценки» по этим показателям.

Суммируя все эти свойства, деньги — это «самый продаваемый товар» в обществе, то есть товар, который лучше всего продается. Деньги — это самое универсальное благо в том смысле, что люди хотят ими обладать или понимают, что могут обменять нечто на них, а затем легко и надежно обменять полученные деньги на что-то еще по своему выбору.

В других определениях деньги рассматриваются как «то, что погашает долг», но долг обычно выражается в единицах денег, определяемых на момент выпуска долга. Другими словами, это долг обычно деноминирован в единицах наиболее продаваемого товара, а не наиболее продаваемый товар определяется как тот, в котором деноминирован долг. Действительно. Однако отчасти сетевой эффект, поддерживающий систему фиатных валют, обусловлен высоким уровнем долга в экономике, создающим устойчивый постоянный спрос на валютные единицы, необходимые для обслуживания этого долга.

В 1912 году м-р Дж. П. Морган (тот самый), давая показания перед конгрессом, как считается, произнес знаменитую фразу:

«Золото — это деньги. Всё остальное — кредит».

Другими словами, хотя эти термины часто используются как взаимозаменяемые, для целей нашего обсуждения валюты и деньги можно рассматривать как разные вещи.

Валюту можно определить как обязательство некой организации — обычно банка, коммерческого или центрального, — используемое в качестве средства обмена и расчётной единицы. Например, физические бумажные доллары являются формальным обязательством Федеральной резервной системы США, в то время как банковские депозиты потребителей представляют собой формальное обязательство этого конкретного коммерческого банка (который, в свою очередь, хранит свои резервы в ФРС, и они тоже являются обязательствами Федеральной резервной системы).

В отличие от валюты, деньги можно определить как ликвидный и взаимозаменяемый актив, не являющийся при этом обязательством. Это нечто объективное и обладающее собственной ценностью, как золото. Деньги сами по себе рассматриваются как хорошо продаваемый товар. В некоторые эпохи банки держали деньги в качестве резервного актива для поддержки выпускаемых ими валютных обязательств. В отличие от доллара, являющегося одновременно активом для вас и обязательством другого экономического субъекта, вы можете удерживать золото как самостоятельный актив, не являющийся ничьим обязательством.

В системах золотого стандарта валюта давала обладателю право требования на реальные деньги: по запросу предъявителя банк обязан был обменять бумажные банкноты на соответствующее их номиналу количество золота.

Дефицитность часто является фактором, определяющим победителя между двумя конкурирующими товарными деньгами. Однако дело не только в том, насколько актив редок. Хорошей концепцией, с которой в этом контексте стоит ознакомиться, является коэффициент Stock-to-Flow (отношение запасов к приросту), измеряющий количество предложения, существующего в данный момент времени в регионе мира (запас), деленное на то, сколько нового предложения может быть произведено за год (прирост).

Например, золотодобытчики исторически добавляют к расчетному золотому запасу 1,5% в год и подавляющее большинство золота не потребляется: оно переплавляется и хранится в различных формах в разных местах.

Это дает среднее значение коэффициента Stock-to-Flow для золота 100/1,5 = 67 — самое высокое из всех товаров в мире. По оценкам Всемирного совета по золоту, в общей сложности мир владеет объемом среднегодовой добычи золота за 67 лет. Будем считать, что это примерно 60 или 70 лет, поскольку цифры неточные.

Если бы деньги (самый продаваемый товар) можно было легко создать, то любой рациональный экономический актор просто создал бы для себя больше денег, размыв при этом стоимость каждой выпущенной расчетной единицы. Если актив, помимо собственной полезной стоимости, обладает некоторой денежной премией, это сильно мотивирует участников рынка пытаться на ней заработать, и противостоять этой проблеме могут только наиболее устойчивые к этой проблеме формы денег.

С другой стороны, если товар настолько редок, что его нет почти ни у кого, то, обладая некоторой полезностью, он может быть чрезвычайно ценным, но едва ли сможет выполнять функцию денег. Он не является ликвидным и широко распространенным, что повышает издержки при его покупке и продаже. Некоторые атомарные элементы — как родий, например, — встречаются реже, чем золото, но имеют меньший коэффициент Stock-to-Flow, поскольку потребляются промышленностью так же быстро, как и добываются. Родиевую монету или слиток можно приобрести в качестве нишевого предмета коллекционирования или средства сохранения капитала, но в качестве общественных денег они бесполезны.

Таким образом, лучшим способом измерить дефицитность актива, претендующего на роль денег, как правило, является долгосрочно высокое значение Stock-to-Flow, а не абсолютная редкость актива. Товар с высоким коэффициентом Stock-to-Flow (отношением запасов к приросту) трудно производить, и всё же большая его часть уже произведена, широко распределена и удерживается, потому что он либо не потребляется достаточно быстро, либо не потребляется вовсе. Это довольно необычный набор качеств.

В разные исторические периоды деньгами служили различные камни, бусы, перья, раковины, соль, меха, ткани, сахар, кокосовые орехи, домашний скот, медь, серебро, золото и другие вещи. Каждая из них имеет разные оценки по различным атрибутам денег и, как правило, обладает определенными сильными и слабыми сторонами.

Соль, например, делима, долговечная, поддается проверке, взаимозаменяема и сама по себе обладает важной полезностью, но не обладает высокой ценностью на единицу веса и не особенно редка, поэтому не очень хороша с точки зрения портативности и дефицитности.

Золото является лучшим вариантом практически по всем параметрам и обладает самым высоким отношением запасов к приросту. Единственное его слабое место по сравнению с другими товарами заключается в том, что оно не очень делимо. Даже маленькая золотая монета обладает большей ценностью, чем большинство покупок, и стоит столько, сколько большинство людей зарабатывает за неделю. Это король товарных активов.

На протяжении значительной части истории человечества серебро фактически побеждало с точки зрения использования. Оно имеет второй после золота результат по большинству денежных свойств и второй по величине коэффициент Stock-to-Flow, однако превосходит золото с точки зрения делимости, поскольку мелкие серебряные монеты можно использовать для повседневных транзакций. Это, можно сказать, королева товарных активов. А в шахматах король может быть самой важной фигурой, но королева самая полезная.

Другими словами, богатые часто использовали золото как долгосрочное средство сохранения (и демонстрации) капитала и как расчетное средство для очень крупных покупок, в то время как серебро служило более «тактическими» деньгами, используемыми в качестве средства расчетов и сбережения гораздо большим количеством людей. По этой причине денежная система, основанная на двух этих металлах, до относительно недавнего времени была распространена во многих регионах мира, несмотря на связанные с этим проблемы.

Дефицитность некоторых других товаров имеет более специфические недостатки, связанные с технологиями. Приведу здесь два примера: камни раи и африканские бусы.

Камни раи

Жители архипелага Яп в южной части Тихого океана использовали в качестве денег огромные камни. Эти «камни раи» представляли собой круглые каменные диски с отверстием в центре и были разных размеров, от нескольких сантиметров до более чем трех метров в диаметре. Многие из них были не меньше 60 см в диаметре и весили десятки килограммов. А самые крупные достигали более трех метров в диаметре и весили многие сотни килограммов.

Интересно, что этот пример я встречала в работах как экономиста австрийской школы (Сайфедина Аммуса), так и приверженца современной денежной теории (Уоррена Мослера). Интересно это потому, что эти школы имеют очень разное представление о том, что такое деньги.

Как бы там ни было, уникальность этих камней заключалась в том, что они были сделаны из особого вида известняка, который не залегал на этих островах в изобилии. Жителям островов нужно было проплыть 400 км до соседнего острова под названием Палау, чтобы добыть известняк и привезти его обратно на Яп.

Они отправляли на тот далекий остров многочисленную экспедицию, которая добывала камень в гигантских плитах и привозила его обратно на деревянных лодках. Попробуйте себе представить перевозку огромного камня весом в одну а то и несколько тонн на деревянных лодках через 400 км открытого океана. Это не давалось легко, люди погибали в процессе добычи и перевозки.

Будучи переработанными на архипелаге Яп в камни раи, крупные экземпляры больше не перемещались. Это маленькие острова, и все камни были каталогизированы по устной традиции. Владелец мог обменять один из них на какие-то другие важные товары и услуги, и вместо того, чтобы перемещать камень, это принимало форму объявления сообществу о том, что отныне такой-то камень принадлежит новому владельцу.

В этом смысле камни раи были системой учета, не слишком отличающейся от нашей нынешней денежной системы. Система отслеживает, кому что принадлежит. Этот конкретный реестр передавался устно, что, конечно, может работать только на очень небольшой географии.

К тому времени, когда эта система была задокументирована европейцами, на архипелаге хранились тысячи камней раи — выражение столетий их добычи, транспортировки и изготовления. Таким образом, камни раи имели высокий коэффициент Stock-to-Flow, и это главная причина того, что их можно было использовать в качестве денег.

В конце XIX века это понял ирландец по имени Дэвид О’Киф, когда пересек остров Яп. Обладая более совершенной технологией, он мог довольно легко добывать камень на Палау и перевозить его на Яп для изготовления камней раи, и таким образом стать самым богатым человеком на острове, способным заставить местных жителей работать на него и торговать с ним различными товарами.

«По мере того как ирландец лучше узнавал Яп, он понял, что есть один, и только один, товар, которого жаждут местные жители, — «каменные деньги», которыми славился остров и которые использовались почти во всех крупных сделках на Яп. Эти монеты добывались из арагонита, особого вида известняка, который блестит на свету и был ценен тем, что на острове не было его месторождений. Гениальность О’Кифа заключалась в том, что он понял: импортируя камни для своих новых друзей, он мог обменивать их на рабочую силу на кокосовых плантациях Япа. Жители Япа не очень-то хотели потеть за безделушки торговцев, обычно служившие валютой в других частях Тихого океана. Да и не должны были, как признавал сам путешественник, если вся еда, напитки и одежда легко доступны, так что нет ни бартерного обмена, ни долгов. Зато они готовы были работать как черти за каменные деньги»,

— Smithsonian Magazine, “David O’Keefe: the King of Hard Currency”.

Усовершенствованная технология в конечном счете нарушила отношение запасов к приросту для камней раи, резко увеличив прирост. Иностранцы, обладая более развитыми технологиями, могли привозить на остров любое количество каменных денег, стать на нем самыми богатыми людьми и, как следствие, увеличить предложение и со временем снизить стоимость расчетных единиц.

Однако местные жители тоже вовсе не были глупы и в конечном счете им удалось митигировать этот процесс. Они стали придавать больше ценности более старым камням (тем, что были достоверно добыты вручную десятилетия или столетия назад), что по определению исключало новые недефицитные камни, и таким образом поддерживали дефицитность ценных расчетных единиц. Однако предзнаменование уже было получено.

Вскоре события приняли мрачный оборот. Как написано в той же статье Smithsonian Magazine,

«Когда О’Киф скончался и после 1901 года на тех территориях окончательно закрепились немцы, дела у жителей Япа пошли плохо. Новые правители сказали островитянам прорыть канал через архипелаг, а когда те не пожелали этого делать, начали изымать их каменные деньги, портить, рисуя на них черные кресты, и говорить подданным, что выкупить эти деньги теперь можно только трудом. Хуже всего то, что немцы приняли закон, запрещающий жителям Япа удаляться от своего острова более чем на 300 км. Это положило конец добыче известняка для камней раи, хотя местные продолжали использовать эту валюту даже после того, как острова были захвачены японцами, а затем оккупированы Соединенными Штатами в 1945 году».

Многие из этих камней японцы забрали и использовали в качестве якорей или строительного материала во время Второй мировой войны, что сократило количество камней на острове.

Камни раи были довольно примечательной формой денег, поскольку не обладали никакой собственной полезностью. Они были способом сохранить и продемонстрировать богатство, а в остальном использовались мало. В сущности, это была одна из ранних версий публичного реестра, поскольку физически камни не перемещались, и только устно передаваемые «записи» (или, позже, физические отметки немцев) определяли, кому они принадлежат.

Африканские бусы

Другой пример — торговые бусы, веками использовавшиеся в качестве денег в некоторых частях Западной Африки. Этот период начался по крайней мере с XIV века и ранее, как это было задокументировано древними путешественниками того времени и как описал эти процессы Эмиль Сандстедт. Для бус использовались различные редкие материалы, такие как коралл, янтарь и стекло. Венецианские стеклянные бусы тоже со временем постепенно распространились по Сахаре.

Процитирую Ибн Баттуту, марокканского путешественника XIV века (из статьи Сандстедта):

«Путешественник в этой стране не берет с собой ни провизии — будь то еда или приправы, — ни золота или серебра. Он не берет ничего, кроме кусков соли, стеклянных украшений, называемых бусами, и некоторых ароматических товаров».

Это были скотоводческие общества, часто перемещавшиеся с места на место, и возможность носить деньги в виде нитей с красивыми бусами была весьма кстати. Эти бусы обладали стабильно высоким отношением запасов к приросту, потому что их хранили и использовали в качестве денег, тогда как производить эти бусы с их уровнем технологий было непросто.

В конце концов, когда европейцы стали чаще посещать Западную Африку, они заметили такое использование торговых бус и использовали ситуацию в своих интересах. Европейцы владели технологией стекольного производства, и могли производить красивые бусы в больших количествах и без особых усилий. Это позволяло им обменивать тонны таких бусин на товары (включая, сожалению, и рабов) и другие блага.

Воспользовавшись такой технологической асимметрией, европейцы обесценили эти стеклянные бусы, резко увеличив их предложение в Западной Африке, и в процессе извлекли огромную выгоду для себя. Местные народы продолжали обменивать дефицитные ресурсы — от важных товаров до бесценных человеческих жизней — на стеклянные бусы, которых теперь было гораздо больше, чем они могли себе представить. В результате они обменивали свои подлинные ценности на поддельные. Выбор неправильного типа денег может иметь ужасные последствия.

Однако и европейцам такая торговля давалась несколько сложнее, чем можно предположить, потому что предпочтения африканцев в отношении определенных видов бус со временем менялись, плюс у разных племен были разные предпочтения. Это напоминает историю с камнями раи: как только новое предложение камней раи, благодаря европейским технологиям, стало поступать быстрее, жители Япа разумным образом стали оценивать старые камни дороже новых. В сущности, вкусы народов Западной Африки в отношении используемых для расчетов бус изменялись в зависимости от эстетики/моды и дефицита. Это, однако, снижало взаимозаменяемость такой формы денег, делая их менее надежными и для самих африканцев.

Как и камни раи, африканские торговые бусы не смогли в условиях технического прогресса сохранить высокие значения Stock-to-Flow, и в конечном счете были вытеснены другой формой денег.

Японская военная иена

Хоть это и не товарные деньги, Японская империя использовала в отношении жителей Юго-Восточной Азии ту же тактику, что и европейцы в отношении африканцев.

Во время Второй мировой войны, когда Японская империя вторглась во многие регионы по всей Азии, они конфисковывали местные твердые валюты и заменяли их собственными бумажными деньгами, известными как военная иена или «деньги вторжения». Покоренные народы вынуждены были сохранять и использовать ничем не обеспеченную валюту, которая со временем теряла всю свою ценность, и это был способ Японии извлечь из завоеванных регионов ценные ресурсы, при этом сохранив в них временную расчетную единицу.

В менее экстремальной форме, но примерно то же самое происходит сегодня во многих развивающихся странах: люди постоянно пытаются делать сбережения в своей местной валюте, которая раз в поколение или около того резко обесценивается.

Другие виды товарных денег

В книге Эмиля Сандстедта Money Dethroned: A Historical Journey приводится каталог различных типов денег, использовавшихся в последнюю тысячу лет или около того. Автор книги часто ссылается на сочинения Ибн Баттуты, марокканского исследователя XIV века, пересекшего несколько континентов и предпринявшего, возможно, самые дальние путешествия досовременных времен.

Во времена Баттуты народы Центральной Азии, будучи кочевниками, использовали в качестве денег домашний скот. Расчетной единицей была овца, а более крупные виды домашнего скота стоили определенного количества овец. Однако по мере переселения в города затраты на содержание скота становились слишком высокими. Они много едят, им нужно место и они грязные.

В русской истории был период использования в качестве денежного товара мехов. Есть даже упоминания об организациях, напоминающих банк, которые хранили меха и выпускали бумаги с правом требования на них. Позже некоторые части американских территорий тоже короткое время использовали меха в расчетах.

Ракушки использовались в качестве денег в нескольких различных регионах и, можно сказать, напоминали в этом отношении золото и африканские бусы, поскольку были предметом одновременно денежного обращения, так и моды.

Помимо бус, в некоторых регионах Африки использовали в качестве денег тонкую ткань. Иногда ее даже нарезали в удобные формы или вовсе не предназначали для ношения; такую ткань держали и обменивали исключительно как денежный товар, который можно было хранить довольно долго.

Еще один отличный пример — это идея использовать в качестве банковских запасов блоки высококачественного сыра пармезан. Поскольку для созревания пармезана требуется от 18 до 36 месяцев и он относительно дорог на единицу веса в виде блоков, нишевые банки в Италии могут принимать его в качестве обеспечения, как форму привлекательных товарных денег.

«Монтекаволо, Италия (Bloomberg News) — В хранилищах регионального банка Credito Emiliano хранится «пищевое золото», ценимое гурманами со всего мира — 17 тыс. тонн сыра пармезан.

Банк принимает пармезан в качестве залога по кредитам, что дает возможность финансировать производителей сыра в Северной Италии даже во время худшей рецессии со времен Второй мировой войны. На двух принадлежащих Credito Emiliano складах с контролем климата хранится около 440 тыс. голов сыра на сумму €132 млн, или $187 млн.

«Этот механизм финансирования — наше спасение, — говорит Джузеппе Монтанари, производитель и продавец сыра, использующий эти кредиты для покупки молока. — Это отличный способ финансировать наши затраты по удобным ставкам и банк тоже не сильно рискует, потому что они всегда могут продать этот сыр»».

Золотой стандарт

Спустя тысячи лет два товара превзошли все остальные с точки зрения сохранения своих денежных свойств: золото и серебро. Только они смогли сохранить достаточно высокое отношение запасов к приросту, чтобы служить деньгами, несмотря на то, что цивилизации во всем мире веками непрерывно совершенствовали свои технологические возможности.

С помощью новых инструментов люди научились производить или приобретать практически любые бусины, раковины, камни, перья, соль, меха, домашний скот и необходимые промышленные металлы, тем самым снижая их коэффициент Stock-to-Flow. В результате все эти товары вышли из обращения в качестве денег.

Но несмотря на весь наш технологический прогресс, мы всё ещё не можем значимым образом снизить отношение Stock-to-Flow для золота и серебра, за исключением тех единичных случаев, когда развитые страны находили новые континенты для добычи. Коэффициент Stock-to-Flow для золота на протяжении всей современной истории удерживался в диапазоне от 50 до 100, то есть мы не можем увеличивать существующее предложение более чем на 2% в год, даже при более чем десятикратном росте цены за десять лет. Для серебра значение Stock-to-Flow колеблется преимущественно в диапазоне от 10 до 20 или более.

Для большинства других товаров отношение Stock-to-Flow составляет ниже 1 либо очень изменчиво. Даже другие редкие элементы, как платина или родий, имеют очень низкий Stock-to-Flow из-за того, насколько быстро они потребляются промышленностью.

Добычу золота новые технологии тоже облегчили, но это редкий металл, и «легкие» поверхностные месторождения человечество уже освоило. Остаются только глубокие и труднодоступные, что действует как постоянная «корректировка сложности», уравновешивающая влияние технологического прогресса. Однажды люди могут в конечном счете разорвать этот цикл через добычу золота на астероидах, на дне океанов или чего-то в этом роде, но до этого времени (если вообще оно когда-то наступит) золото сохранит высокие значения Stock-to-Flow. И надо сказать, что эти предполагаемые условия расширения добычи настолько сложны, что расходы на их реализацию тоже, по-видимому, будут чрезвычайно высокими.

В сущности, всякий раз, когда какие-либо товарные деньги вступали в контакт с золотом и серебром в качестве денег, золото и серебро всегда выигрывали. И из двух финалистов, золото в конечном счете превзошло серебро по числу вариантов использования в качестве денег, особенно в XIX веке.

Развитие коммуникационных систем и услуг ответственного хранения в конечном счете привело к повышению уровня абстракции операций с золотом. Можно поместить золото на хранение в банки и получить бумажный документ с правом требования на него. Банки, зная, что владельцы не будут истребовать свое золото одномоментно, пошли дальше и выпустили таких расписок на объемы, превышающие реальный размер их золотых резервов. Со временем банки консолидировались в единые системы, управляемые центральными банками разных стран, а национальные валюты представляли собой документ, позволяющий получить в банке определенное количество золота.

Объяснение Барри Эйхенгрина о том, почему золото победило серебро, приведенное в его книге Globalizing Capital: A History of the International Monetary System, сводится к тому, что золотой стандарт победил биметаллический по большому счету случайно. В 1717 году английский мастер монетного двора (коим был не кто иной, как сам сэр Исаак Ньютон) установил официальное соотношение золота и серебра в отношении денег, и, согласно Эйхенгрину, он установил значение для серебра слишком низким по сравнению с золотом. В результате большая часть серебряных монет вышли из обращения, поскольку, согласно закону Грешема, их больше копили, чем тратили.

Затем, когда Великобритания стала доминировать в мире как сильнейшая империя той эпохи, сетевой эффект золотого, а не серебряного, стандарта распространился по всему миру, и подавляющее большинство стран перевели свои валюты на золотой стандарт. Страны, которые слишком долго придерживались серебряного стандарта, такие как Индия и Китай, обнаружили, что их валюта ослабла из-за снижения спроса на металл в Северной Америке и Европе, что привело к негативным экономическим последствиям для этих стран.

С другой стороны, Сайфедин Аммус в своей книге The Bitcoin Standard (здесь можно приобрести сокращенную версию на русском языке) фокусируется в большей мере на повышении делимости золота благодаря банковским технологиям. Как уже упоминалось, по большинству денежных свойств за исключением делимости, золото оценивается как равное или превосходящее серебро. Серебро превосходит золото в отношении делимости, что делает его более «повседневными» деньгами на протяжении десятилетий, в то время как золото больше подходило королям и торговцам для хранения в запасниках либо использования в декоративных целях, что обеспечивает одновременно хранение и демонстрацию богатства.

Однако технология обеспеченных золотом бумажных банкнот различного номинала улучшила делимость золота. А затем, в дополнение к обмену бумажными банкнотами, мы получили возможность «отправлять» деньги по телекоммуникационным линиям в другие части света, используя в качестве доверенных посредников банки. Это был золотой стандарт: обеспечение бумажных валют и систем финансовых коммуникаций золотом. В этот период было меньше причин использовать серебро, поскольку золото всегда было гораздо более дефицитным металлом, а теперь стало, по сути, и таким же делимым, как серебро, и даже более портативным благодаря абстракции бумажных денег и разного рода электронных переводов.

Я думаю, что в обоих объяснениях есть доля истины, хоть и считаю версию Аммоса более полной, начиная с более глубокой аксиомы касаемо самой природы денег. Банкноты сделали золото более делимым, и тогда более твердые деньги со временем выиграли, но сетевые эффекты от политических решений могут повлиять на сроки такого рода изменений.

Центральные банки всего мира всё ещё хранят золото и многие из них продолжают ежегодно пополнять золотом свои резервы. В соответствии с современными банковскими правилами оно классифицируется как актив первого уровня в глобальной банковской системе. Таким образом, хотя выпускаемая правительствами валюта больше не обеспечивается определенным количеством золота, оно остается косвенной, но важной частью глобальной валютной системы в качестве резервного актива. До сих пор не найдено лучшего естественного товара, который мог бы заменить золото.

На протяжении тысяч лет золото в различных географических регионах торговалось в 10–20 раз дороже серебра. Но за последнее столетие соотношение цен на золото и серебро в среднем превышало 50x. За последние сто лет серебро, похоже, растеряло большую часть своей исторической денежной премии по отношению к золоту.

Фиатные валюты

Исторически в ряде культур предпринимались попытки использования бумажных денег, выпускаемых правительством и ничем не обеспеченных.

Часто это было результатом развития валюты, которая когда-то была обеспечена золотым или серебряным стандартом, однако правительство напечатало слишком много денег из-за войны или других проблем, и было вынуждено объявить дефолт по обеспечению, полностью исключив возможность конвертации банкнот обратно в драгоценные металлы. В этом смысле девальвация валюты становится формой дополнительного налогообложения и/или конфискации капитала. Население держит сбережения в бумажной валюте, и в какой-то момент эту валюту резко обесценивают.

Общий аргумент в пользу существования фиатных валют заключается в том, что большинство правительств, если возможно, не желают быть ограниченными золотом или другими дефицитными деньгами, но хотят иметь больше гибкости в отношении своих расходов.

Первое известное использование бумажной валюты происходило в Китае больше тысячи лет назад, и в этом есть смысл, учитывая, что именно в этом регионе была изобретена бумага. В конечном счете они пришли к государственной монополии на бумажную валюту, и, в сочетании с отменой конвертации обратно в серебро, это привело к появлению первой фиатной валюты с сопутствующей ей инфляцией. Этот период продлился не очень долго.

Фиатные валюты интересны, потому что, в отличие от истории товарных денег, это шаг назад с точки зрения дефицитности. Золото за столетия глобализации и технологического развития вытеснило все остальные виды товарных денег, а затем и само было вытеснено… бумажками?

Обычно этот переход объясняют эволюцией технологий и государственной власти. По мере того как кланы превращались в королевства, а королевства — в национальные государства, наряду с созданием банковских систем и совершенствованием систем связи, правительства становились всё большей частью повседневной жизни. Когда золото оказалось в достаточной мере сконцентрировано в хранилищах банков и центральных банков, и к нему были выпущены бумажные банкноты с правом требования, оставался единственный шаг — отменить право обмена этих банкнот на золото, а дальнейшее их использование обеспечить юридическими средствами.

Обесценивание валюты и финансирование войн

Постепенное обесценивание валюты часто происходило при металлических и биметаллических валютных режимах, история которых насчитывает три или четыре тысячи лет. Это принимало форму снижения в составе монет количества ценных металлов (золота или серебра) и либо увеличения доли обычных металлов, либо размещения в центре декоративных отверстий, чтобы уменьшить вес.

Другими словами, правители часто сталкивались с дефицитом бюджета и оказывались перед трудным выбором между сокращением расходов или повышением налогов. Находя и то и другое политически сложным шагом, они иногда прибегали к уменьшению содержания золота или серебра в монетах и расходованию большего количества монет с меньшим содержанием драгоценных металлов, ожидая, что они при этом сохранят свою покупательную способность.

Например, король может собрать 1000 золотых монет в виде налогов, переплавить их и изготовить новые монеты, каждая из которых состоит на 90% из золота, а остальные 10% замещены каким-то дешевым присадочным металлом, — и потратить обратно в экономику 1111 золотых монет при том же количестве затраченного золота. И для большинства такие монеты действительно выглядят очень похоже, но какие-то проницательные люди наверняка заметят разницу. Годы спустя, если этого будет недостаточно, правитель может снова переплавить монеты, снизить содержание золота до 80% и потратить в экономику уже 1250 монет…

Поначалу к этим слегка обесцененным монетам относились бы как и прежде, но по мере дальнейшего обесценивания разница становится очевидной всё большему числу людей. Частные сбережения будут терять в цене, поскольку со временем люди обнаружат, что их запасы золота и серебра лишь отчасти из них состоят. Иностранные торговцы, в частности, стали бы требовать больше этих обесцененных монет за свои товары и услуги.

Обеспеченные золотом банкноты и фиатные валюты — это современная версия такой переработки монет, и их обесценивание может произойти намного быстрее.

Сначала фиатные валюты создавались временно, во время войны. После перехода от товарных денег к обеспеченным золотом бумажным, обеспечение золотом ненадолго приостанавливалось в качестве чрезвычайной меры на несколько лет и восстанавливалось позже, обычно со значительной девальвацией до меньшего количества золота на единицу валюты, поскольку в чрезвычайной ситуации правительство активно печатало деньги.

Это более быстрый и эффективный способ девальвации валюты, чем фактическое обесценивание металла. Правительству не нужно как-то собирать все монеты и переплавлять. Вместо этого все держат бумажные деньги, которые, как они полагают, можно обменять на определенное количество золота, и правительство может нарушить это доверие и, прежде чем люди осознают, что происходит с их сбережениями, приостановить эту возможность обмена, напечатать кучу бумажных денег, а затем снова ввести привязку таким образом, чтобы за каждую единицу бумажной валюты можно было получить гораздо меньшее количество золота.

Этот метод мгновенно обесценивает деньги людей, пока те продолжают ими владеть, и может быть приведен в действие в одночасье, одним росчерком пера.

В XX веке эта практика распространилась по всему свету подобно вирусу. До появления бумажных денег правительства утратили бы боеспособность, если бы у них закончилось золото. Они потратили бы свои золотые резервы и ввели бы дополнительные военные налоги, но существовали определенные ограничения в отношении того, сколько у них было золота и сколько они могли реально собрать налогов на непопулярные войны, прежде чем население взбунтуется. Однако, если все граждане используют обеспеченные золотом бумажные деньги, правительство может обесценить их сбережения и без официального налога: напечатать много денег, потратить их на экономику, а затем отменить или уменьшить привязку к золоту, прежде чем люди осознают, что происходит с их деньгами.

Это позволило правительствам вести гораздо более масштабные войны, извлекая больше сбережений из карманов своих граждан и приводя к тому, что их международным оппонентам тоже пришлось аналогичным образом обесценивать свои валюты, если они хотели победить.

Парадоксально, но тот факт, что фиатные валюты практически не требуют затрат на производство, обеспечил им наибольшую стоимость из всех.

Бреттон-Вудс и нефтедоллар

После Первой мировой войны, в последующих тарифных войнах и периоде Второй мировой войны многие страны отказались от золотого стандарта или девальвировали свои валюты по отношению к золоту.

Джон Мейнард Кейнс, известный экономист, сказал в 1924 году: «По правде говоря, золотой стандарт уже является варварским пережитком».

К 1934 году владение золота в США было объявлено вне закона и каралось тюремным заключением на срок до 10 лет. Доллар больше не подлежал обмену на золото для американских граждан, однако для официальных зарубежных кредиторов такая возможность сохранялась, что было важной составляющей сохранения доверия к доллару.

Вскоре после того, как американцы были вынуждены продать свое золото правительству в обмен на доллары, доллар был девальвирован по отношению к золоту, что принесло пользу правительству — за счет тех, кто был вынужден золото продавать.

Владеть золотом американцам воспрещалось около четырех десятилетий, вплоть до середины 1970-х. Интересно, что это довольно четко совпало с периодом, когда доходность по казначейским облигациям США (трежерис) отставала от инфляции. По сути, основной выпускной клапан, к которому люди могли обратиться в качестве сберегательного актива вместо наличных денег или трежерис, был объявлен для них вне закона.

Довольно иронично: золото было «варварским пережитком», и всё же в какой-то момент его пришлось конфисковать и выводить из употребления под угрозой тюремного заключения, и в период преднамеренной девальвации валюты оно хранилось только правительством. Если бы золото и правда было лишь варварским пережитком, то, по-видимому, оно и само бы вышло из употребления, и правительству не было бы особой нужды им владеть.

Однако сделать владение золотом незаконным было непросто. Судебных преследований за нарушение этого закона было не так много и не то чтобы полиция ходила по домам в попытке выявить факты незаконного хранения.

В 1944 году, ближе к концу Второй мировой войны, после резкой девальвации большинства валют, было достигнуто Бреттон-Вудское соглашение. Большинство стран привязали курс своей валюты к доллару, а доллар США остался привязанным к золоту (но погашаться мог только крупными иностранными кредиторами, а не американскими гражданами). В результате был временно восстановлен псевдозолотой стандарт.

Это продолжалось всего 27 лет до 1971 года, когда у Соединенных Штатов оказалось недостаточно золота, чтобы поддерживать обеспечение своих долларов, и, таким образом, золотому стандарту был положен конец — для них самих и для всего мира. Количество долларовых обязательств превзошло количество золота во владении Соединенных Штатов:

Бреттон-Вудская система с самого начала была построена плохо, потому что отечественные и иностранные банки могли выдавать долларовые займы без необходимости поддерживать соответствующее количество золота для обеспечения этих долларов. Другими словами, механизм выпуска долларов и золото были совершенно отделены друг от друга, так что превышение количеством выпущенных долларов золотых запасов Минфина США было неизбежно. Поскольку количество долларов умножалось, а объем доступного золота — нет, разумное поведение для любого разумного иностранного кредитора состояло в том, чтобы начать обменивать доллары на золото, еще больше сокращая количество доступного золотого обеспечения долларов. США быстро лишилось бы своего золота, если бы не девальвировали резко доллар либо вовсе не отменили бы привязку к золоту, что они и сделали.

С тех пор, более 50 лет назад, практически все страны мира впервые в истории перешли на фиатные валютные системы. Исключением была Швейцария, сохранявшая свой золотой стандарт до 1999 года, но для большинства стран с перехода на фиатную систему прошло более 50 лет.

Однако доллар США всё ещё имеет остатки товарного обеспечения, отчасти благодаря которому работоспособность этой системы поддерживалась так долго. В 1970-е США заключили сделку с Саудовской Аравией и другими странами ОПЕК, чтобы нефть продавалась только за доллары, независимо от страны-покупателя. Взамен США обязались обеспечивать военную защиту и торговые сделки. Так родилась нефтедолларовая система. С тех пор нам приходится иметь дело с последствиями этих странных отношений.

Хотя в этой системе доллар не был привязан к какой-то конкретной цене на нефть, нефтедолларовая система сделала так, что для импорта нефти любой стране в мире требовались доллары. Таким образом был обеспечен всеобщий спрос на доллары — до тех пор, пока военной мощи и влияния США на Ближнем Востоке хватает для того, чтобы поддерживать соглашение со странами-экспортерами нефти.

Другие страны продолжали выпускать собственные валюты, но держали золото, доллары (в основном в форме облигаций США) и другие иностранные валютные активы в качестве обеспечения для своих валют. Большинство этих валют не имели привязки к какой-то конкретной стоимости доллара, нефти или золота, но наличие больших резервов, которые страны-эмитенты могли использовать для поддержания силы своей национальной валюты, было ключевой составляющей того, почему глобальные кредиторы принимали их валюты.

По мнению аналитика Люка Громена, самая большая выгода от нефтедолларовой системы состояла в том, что она способствовала победе США в холодной войне с Советским Союзом в 1970–1980 гг. Соглашение о нефтедолларах и, как следствие, наращивание военной мощи для его обеспечения было сильным шахматным ходом США, направленным на завоевание влияния на Ближнем Востоке с его ресурсами. Однако Громен также утверждает, что, когда Советский Союз пал в начале 1990-х, США следовало отказаться от этой системы, чтобы избежать продолжающегося структурного дефицита торгового баланса, но этого не произошло, из-за чего их промышленная база была агрессивно опустошена. С тех пор Китай и другие страны использовали нефтедолларовую систему против США, и Штаты потратили огромные ресурсы, пытаясь сохранить свою гегемонию на Ближнем Востоке посредством войн в Афганистане и Ираке.

В международном золотом стандарте каждая крупная страна привязывает свою валюту к фиксированному количеству золота и держит золото в резервах, из которых оно может быть выкуплено гражданами и иностранными кредиторами. Это выглядит примерно следующим образом:

Бреттон-Вудский псевдозолотой стандарт предполагал, что доллар обеспечивался золотом, но подлежал погашению только иностранным кредиторам и в ограниченном количестве. Иностранные валюты привязывались к доллару и держали доллары/трежерис и золото в резервах:

Нефтедолларовая система сделала так, что нефть по всему миру можно было покупать только за доллары, и потому страны всего мира хранят в резервах комбинацию долларов, золота и других основных валют, но с акцентом на доллары. Если страны хотят укрепить свои валюты, они могут продать часть резервов и выкупить собственную валюту. Желая ослабить свои валюты, они могут напечатать больше национальной валюты и приобрести больше резервных активов.

Со временем этот базовый спрос на доллары расширился за счет торговли и долга. Если две страны торгуют товарами или услугами, часто они рассчитываются друг с другом в долларах. Международные кредиты зачастую тоже выдаются в долларах, и по состоянию на март 2022 в мире насчитывается более $13 трлн деноминированного в долларах долга, принадлежащего самым разным странам, включая кредиторов в Европе и Китае. Весь этот долларовый долг обеспечивает дополнительный спрос на доллары, необходимые для его обслуживания. В сущности, нефтедолларовая сделка помогла инициировать и поддерживать сетевой эффект на протяжении критического периода, пока он не стал во многом самоподдерживаемым.

Эта система обеспечивает Соединенным Штатам значительное геополитическое влияние, поскольку те могут наложить санкции на любую страну и отрезать ее от долларовой системы.

При этом один из ключевых недостатков нефтедолларовой системы для США состоит в том, что обеспечиваемый ею спрос на доллар удорожает экспорт из США (делает его менее конкурентоспособным) и удешевляет импорт, из-за чего в США развился структурный дефицит торгового баланса, к марту 2022 составляющий уже более $14 трлн. В 1944–1971 гг. США сокращали свои золотые резервы для поддержания Бреттон-Вудской долларовой системы, тогда как с 1974 по настоящее время США сокращали свою промышленную базу для поддержания нефтедолларовой системы.

Как писали Financial Times в довольно умном материале в 2019 году, нефтедолларовая система по иронии судьбы наградила США формой голландской болезни. Вот краткая выдержка из статьи об этом термине на Инвестопедии:

«Термин «голландская болезнь» был впервые использован в журнале The Economist в 1977 году в публикации о кризисе, произошедшем в Нидерландах после открытия в 1959 году огромных месторождений природного газа в Северном море. Новообретенное богатство и большой объем экспорта нефти привели к резкому росту стоимости голландского гульдена, что сделало менее конкурентоспособным на мировом рынке голландский экспорт всех остальных продуктов, помимо нефтяных. Безработица выросла с 1,1 до 5,1%, а капитальные вложения в страну сократились.

Термин «голландская болезнь» стали широко использовать в экономических кругах в качестве короткого названия парадоксальной ситуации, в которой, казалось бы, хорошие новости, такие как открытие крупных запасов нефти, негативно влияют на экономику страны в целом».

Как утверждает автор FT (корректно, на мой взгляд), то, что практически вся мировая нефть оценивалась в долларах, по сути, «наградило» США формой голландской болезни. Только вместо обнаружения богатого месторождения, штаты разработали такую систему, в которой каждой стране мира нужны доллары, поэтому США нужно экспортировать много долларов через структурный дефицит торгового счета. То есть доллар как глобальный резервный актив, по сути, сыграл роль нового крупного месторождения нефти или газа.

Эта система, во многом напоминающая открытие месторождения природного газа Нидерландами, постоянно поддерживала силу американской валюты на более высоком уровне, чем это могло быть обосновано торговым балансом США. Это сделало фактический экспорт США довольно неконкурентоспособным, увеличило силу импорта (особенно для высших классов) и десятилетиями препятствовало нормализации торгового баланса США.

Япония и Германия стали крупными экспортерами во многом за счет США, и, к примеру, их автомобильная промышленность процветала в мировом масштабе, в то время как американский автопром дал сбой и привел к формированию ржавого пояса на среднем западе и северо-востоке страны. А потом вырос Китай и за последние 20 лет сделал с Соединенными Штатами то же самое: перетянул на себя производственный потенциал США. Тем временем Тайвань и Южная Корея (а не Соединенные Штаты) стали центрами мирового рынка полупроводников.

Эта нефтедолларовая система начинает разрушаться под собственным весом, поскольку дефицит торгового баланса привел к значительному отрицательному сальдо международных инвестиций в США, а концентрация богатства в США выше, чем в остальном развитом мире, поскольку Штаты намеренно сократили значительную часть своей рабочей силы, «синих воротничков». Это вызывает растущую политическую напряженность и желание сократить торговый дефицит и восстановить производственную базу страны. Иностранцы берут свои постоянные излишки доллара и покупают на них генерирующие прибыль активы США, такие как акции, недвижимость и землю. Иными словами, США продают свои дорожающие финансовые активы в обмен на обесценивающиеся потребительские товары:

Потенциальные проекты пост-нефтедолларовой системы

Политические деятели и аналитики предлагают ребалансировать глобальную платежную систему и меняющийся характер геополитики указывает в том же направлении.

Например, Россия уже несколько лет устанавливала цены на свою нефть частично в евро, а Китай проделал значительную работу по запуску цифровой валюты, которая может расширить глобальный охват юаня, по крайней мере с наиболее зависимыми от них торговыми партнерами. Соединенные Штаты больше не являются крупнейшим импортером сырьевых товаров и их доля в мировом ВВП продолжает снижаться, понижая надежность существующей нефтедолларовой системы.

Если для покупки нефти можно использовать несколько крупных фиатных валют, то модель выглядит примерно так (и многие третичные валюты будут управляться по отношению к этим основным валютам, имеющим масштаб и влияние для покупки нефти и других иностранных товаров):

При использовании крупного дефицитного нейтрального актива (такого как золото, биткойн или что-то еще в этом роде, в зависимости от ваших взглядов и концепции развития на ближайшие десятилетия) в качестве признанной во всем мире формы денег, децентрализованная модель может выглядеть следующим образом:

В целом, ясно, что глобальная система расчетов имеет тенденцию к цифровизации и децентрализации, однако неясно, как именно и в какие сроки она будет развиваться.

Инфляция цен от отрицательного исходного уровня

Длинная дуга человеческой истории носит дефляционный характер. По мере совершенствования технологий мы становимся более производительными, что снижает затраты на рабочую силу и ресурсы для большинства товаров и услуг. Это особенно верно для последних двух десятилетий, в которые человечество экспоненциально использовало плотные формы энергии. До того темпы роста нашей производительности были намного медленнее.

Например, изначально люди занимались сельским хозяйством вручную. Но использование рабочих лошадей и простого оборудования позволило одному человеку выполнять работу нескольких. Потом изобретение трактора и подобного сложного оборудования позволило одному рабочему выполнять работу десяти и более человек. По мере развития тракторной техники эта цифра возросла, наверное, до тридцати или более человек. А теперь мы можем представить себе парк беспилотной сельскохозяйственной техники, позволяющей одному рабочему выполнять работу ста человек. В результате всё меньший процент людей должен трудиться в сельском хозяйстве, чтобы прокормить всё население. Это удешевляет еду и высвобождает остальных людей для другой продуктивной деятельности.

Золото исторически дорожало по отношению к большинству других сырьевых товаров по траектории, близкой к восходящей синусоиде. Или можно сказать, что большинство сырьевых товаров обесценивалось по отношению к золоту по нисходящей синусоиде. Например, существуют инфляционные циклы, в которых медь дорожает по сравнению с золотом, но в перспективе нескольких десятилетий смены таких циклов золото неуклонно дорожало по отношению к меди. Для сельскохозяйственных товаров, которые еще менее дефицитны, эта тенденция выражена еще сильнее.

Вот график стоимости меди по отношению к золоту, показывающий структурное снижение с некоторыми циклическими волнами роста с 1850 года до наших дней:

А вот стоимость пшеницы по отношению к золоту за период с 1910 г.:

Так происходит потому, что со временем развитие технологий повышает эффективность добычи этих других товарных активов. Однако из-за чрезвычайной дефицитности золота и довольно жесткого отношения запасов к приросту (Stock-to-Flow больше 50x), наши технологические достижения в области золотодобычи компенсируются тем фактом, что «легкодоступные» месторождения золота уже разработаны, а оставшиеся расположены всё глубже и труднодоступнее. В этом смысле едва ли мы можем когда-то стать по-настоящему эффективными в добыче золота. Это встроенная по умолчанию постоянная «корректировка сложности».

В конце XIX – начале XX века, во время быстрого роста влияния США в мире, страна придерживалась золотого стандарта и переживала период структурной дефляции. Цены на большинство товаров упали, потому что земля была в изобилии, а огромные достижения в области технологий в индустриальную эпоху сделали людей намного более продуктивными.

Еще более экстремальным примером могут служить цены на телевизоры в последние пять десятилетий. Закон Мура, промышленная автоматизация и перевод рабочей силы в другие юрисдикции со временем сделали телевизоры экспоненциально лучше и дешевле, особенно по отношению к цене золота. Так же и сотовые телефоны десятилетия назад были дорогими и громоздкими игрушками для богатых. Теперь же для многих людей в беднейших регионах мира довольно мощные смартфоны стали нормой жизни. Они носят «суперкомпьютеры» в кармане.

В целом можно сказать, что базовый уровень инфляции представляет собой некоторое отрицательное число (то есть это дефляция), и то, насколько оно отрицательное в тот или иной момент времени, зависит от темпов технологического прогресса. Базовая инфляция становится положительной, только если мы каким-то образом отступаем назад в своем развитии и, таким образом, сталкиваемся с усилением дефицита и сокращением изобилия. Это может быть связано, например, с неэффективными инвестициями или войнами.

Если вы удерживаете наиболее продаваемый товар (исторически, такой как золото), ваша покупательская способность со временем повышается, поскольку стоимость рабочей силы, ресурсов и большинства других товаров снижается, в то время как этот наиболее продаваемый товар сохраняет большую часть либо всю свою редкость и ценность. Подавляющее большинство товаров, продуктов и услуг структурно постепенно снижаются в цене по отношению к вашему сильному средству сохранения капитала.

Один из способов это измерить — посмотреть на изменение широкой денежной массы на душу населения по отношению к индексу потребительских цен. Вот график 5-летних скользящих средних роста этих показателей для Соединенного Королевства:

Видно, что большую часть времени существует положительный разрыв между ростом широкой денежной массы на д. н. и потребительскими ценами. Широкая денежная масса на д. н. в этот более чем 150-летний период увеличивалась в среднем на 5,3% в год, в то время как корзина товаров и услуг росла в среднем только на 3,1%. Другими словами, денежная инфляция обычно несколько опережает инфляцию цен.

Говоря очень приблизительно, с этого ракурса реальный рост производительности составлял около 2,2% в год, то есть разницу между этими цифрами. Это означает, что в каждый конкретный год затраты на ресурсы и рабочую силу для широкой корзины товаров и услуг в среднем снижаются на 2,2% по причине технического прогресса, но количество денег, которые есть у людей, увеличивается на 5,3%, и потому фактические цены растут только на 3,1%.

Таким образом, инфляция цен составляет не 3,1% от нулевого базового уровня, 5,3% от базового уровня -2,2%. Фактические затраты на товары и услуги в большинстве лет снижаются, а не остаются неизменными, но из-за нашей инфляционной денежной системы они всё равно дорожают.

Причина, по которой это лишь очень приблизительный показатель, заключается в том, что 1) корзина ИПЦ со временем меняется и может быть не полностью репрезентативной и 2) денежная масса может со временем становиться более или менее сконцентрированной, и, следовательно, не всегда отражает среднюю покупательскую способность среднего человека. Нет способа напрямую измерить технологическую дефляцию, ее можно только приблизительно оценить.

Другой способ это проверить — просто посмотреть, в какой степени золото дорожало по отношению к британскому фунту, и ответ будет около 4,0% в год за тот же более чем 150-летний период. Рост относительной стоимости золота опережал уровень инфляции корзины ИПЦ примерно на 0,9% в год (разница между 4,0 и 3,1%), и теперь на золото вы могли бы купить больше меди, нефти, пшеницы или многих других товаров или услуг, чем 50, 100 или 150 лет назад, — в отличие от британского фунта, покупательная способность которого со временем снижается. Более высококачественные и дефицитные товары, такие как мясо, примерно соответствовали росту цены золота (хотя мясо нельзя хранить очень долго), и некоторые активы, такие как лучшие и уникальные объекты недвижимости в Великобритании, возможно, дорожали немного быстрее золота (хотя постоянные затраты на их обслуживание наверняка компенсировало эту разницу).

Вывод из этого раздела заключается в том, что рост широкой денежной массы на д. н. является «истинным» уровнем инфляции. Однако базовый уровень, от которого мы ее измеряем, не равен нулю; это слегка отрицательное значение, которое мы не можем точно измерить, но можем оценить и вывести, и оно отражает продолжающийся рост производительности благодаря развитию технологий. Цены на большинство товаров остаются относительно стабильными или преимущественно снижаются по отношению к ценам на наиболее продаваемые товары (такие как золото), однако в более слабых расчетных единицах (таких как британский фунт) в большинстве лет стоимость этих товаров растет.

Как описывает фиатные валюты современная денежная теория

Некоторые экономисты несогласны с товарным взглядом на деньги и утверждают, что источником денег является правительство. Это называется хартализмом, и истоки его уходят более чем на столетие назад.

Несколько десятилетий назад Уоррен Мослер и другие переосмыслили эту идею, превратив ее в то, что сейчас стало широко известно под названием «современная денежная теория» (СДТ).

Мослер довольно хорошо описывает аргументы в пользу этой школы мысли. Ничего не приукрашивает, а говорит очень прямо:

«Начнем с того, что правительство пытается обеспечить себя, и того, как оно это делает. На протяжении веков для этого существовали разные способы. Один — это просто пойти и захватить рабов. Еще один вариант, использовавшийся британцами, заключался в том, что они пополняли свой флот, заходя ночью в бары и перетаскивая завсегдатаев на корабли. Это называлось принудительной вербовкой.

Мы же, как я люблю говорить, притворяемся более цивилизованными и используем для тех же целей денежную систему. Так как же правительство это делает? Первое, что вы делаете, это устанавливаете налог, подлежащий уплате в чем-то таком, чего у людей нет. Цель состоит в том, чтобы перевести ресурсы из частного сектора в государственный. Вам нужно, чтобы люди, занятые собственными делами, вдруг стали работать на правительство. Вам нужны солдаты, полиция, работники здравоохранения, вам нужны люди в сфере образования. Как вы переведете всех этих людей из частного сектора в государственный?

Первое, что вы сделаете, это введете налог. Вам нужны налоговые обязательства и они должны быть принудительными. В этом примере я буду использовать налог на имущество. Вы облагаете налогом каждый дом и делаете так, чтобы он уплачивался в ваших новых расчетных единицах. Доллар, иена или евро — всё это средства уплаты налогов.

То есть таким образом вы создаете продавцов реальных товаров и услуг, которым теперь необходимы ваши расчетные единицы, иначе они могут лишиться своего имущества, вплоть до дома. Вы создали безработных — людей, ищущих оплачиваемую работу. Безработные — это не те, кто хочет стать волонтером в Американском онкологическом обществе; это люди, которые ищут работу, потому что им нужны деньги. И проблема для правительства, которому необходимо обеспечивать себя, заключается в отсутствии безработицы. То есть в отсутствии безработицы с точки зрения вашей валюты; могут быть люди, готовые работать за другие вещи, но не за вашу валюту. Вам же нужны безработные с точки зрения вашей валюты — те, кому необходимо заработать ваши расчетные единицы.

Итак, вы взимаете налог, теперь людям нужны ваши расчетные денежные единицы и все они приходят в поисках работы, все эти люди в этом отношении безработные. Вы нанимаете безработных, которых создал введенный вами налог, и они обеспечивают ваше правительство»,

— Уоррен Мослер, 2017 MMT Conference.

Мне еще понравилось такое описание, где он объясняет свою точку зрения в экономических дебатах:

«Как мы это делаем? Мы взимаем налог в том, чего ни у кого нет, и чтобы получить средства для уплаты этого налога, люди должны обратиться к правительству. Таким образом правительство может потратить свою бесполезную в ином случае валюту и обеспечить себя.

Мне нравится объяснять это так: вот я достаю свои визитки. Хочет ли кто-то в этом зале купить одну из этих моих карточек за сто долларов? Нет? Ладно… А хочет кто-нибудь остаться после конференции и помочь пропылесосить пол и убраться, а взамен я выдам вам свои визитки? Нет? Хорошо. Кстати, отсюда есть только один выход, его охраняют мои вооруженные парни, и вы не сможете выбраться отсюда, не расплатившись с ними одной из моих карточек.

Чувствуете давление? Теперь вам нужна эта работа! Раньше вы не искали работу, которая оплачивалась бы моими визитками. Теперь же вам нужна работа, оплачиваемая моими карточками, либо вы можете купить их у кого-то другого, кто согласится на работу, оплачиваемую моими карточками.

[…]

Разница между деньгами и мусором заключается в том, есть ли за этой дверью тот, кто взимает налог. Вооруженные парни — это налоговые инспекторы. Если они не смогут обеспечить сбор налогов, стоимость доллара упадет до нуля»,

— Уоррен Мослер, 2013 MMT vs Austrian Debate.

Нобелевский лауреат Пол Кругман в 2013 году высказался примерно в том же духе:

«Фиатные деньги, можно сказать, обеспечиваются вооруженным контролем».

Конечно, с таким же успехом мы могли бы спросить: раз правительство обеспечивает себя путем принудительного сбора налогов, почему оно не может просто собирать налог в товарных деньгах, таких как золото, а затем тратить это золото на приобретение необходимых продуктов? Зачем ему выпускать собственную валюту, а затем возвращать ее в виде налогов?

Ответ заключается в том, что это необязательно, но правительству это выгодно. Выпуская собственную валюту, оно получает прибыль от сеньоража на разнице между номинальной стоимостью денег и затратами на их производство и распространение. Это, по сути, такой тонкий инфляционный налог, который со временем увеличивается.

Слабое правительство с экономикой, которая не может обеспечить большую часть своих потребностей, часто не может очень долгое время поддерживать работоспособную фиатную валюту. Люди начинают по необходимости пользоваться альтернативными деньгами, даже если государство запрещает им это делать. Так происходит во многих развивающихся странах. Миллиарды людей во всем мире в прошлом поколении испытали на себе последствия гиперинфляции или практически гиперинфляции. Это довольно распространенное явление, к сожалению.

Однако за последние пять десятилетий существования фиатной системы развитые страны добились большего успеха в поддержании сеньоража. Все эти валюты со временем потеряли от 95 до 99% своей покупательной способности, но обычно это происходило постепенно. Как уже сказано, система не лишена недостатков, но это, безусловно, самая всеобъемлющая система фиатных валют, из когда-либо созданных.

При умелой оптимизации, фиатная валюта имеет низкую волатильность год к году в обмен на постепенную потерю стоимости в долгосрочной перспективе. Активно управляя налогами, расходами и резервами центрального банка (создавая или уничтожая валюту в обмен на резервные активы), политики пытаются поддерживать низкий и устойчивый уровень инфляции, что подразумевает умеренное и постоянное снижение покупательной способности их валюты.

Сильное правительство может принудительно обеспечить использование почти исключительно своей валюты в пределах границ государства по крайней мере в качестве средства обмена (не обязательно средства сбережения) путем налогообложения других видов транзакций и принятия в уплату налогов только собственной фиатной валюты. Они могут сделать менее удобным использование в качестве денег таких товаров, как золото, серебро или биткойн, сделав каждую транзакцию с ними налогооблагаемым событием с точки зрения прироста капитала. А если понадобится, то и вовсе запретить эти альтернативные средства расчетов под угрозой применения силы.

Монетизация других активов

Хотя большинство из нас сегодня к этому привыкли, с тех пор как мир пятьдесят лет назад перешел на этот нефтедолларовый стандарт, фиатная валюта была поляризующей и по сути политической темой.

Однако ведущие СМИ и экономисты быстро приняли этот стандарт как канонический и довольно бесспорный. Вот уже несколько десятилетий, если кто-то думает, что деньги не должны быть фиатными, его считают чудаком и не воспринимают всерьез. Такой примерно образ:

Но отступив немного назад и взглянув на вещи с точки зрения базовых принципов, этот период в истории действительно необычен. Это историческое отклонение, но, как рыба в воде о воде не думает, нынешняя денежная система кажется нам совершенно нормальной.

Никогда прежде за тысячи лет человеческой истории весь мир не использовал деньги, не имеющие затрат на ресурсы или ограничений. Другими словами, это эксперимент, который длится уже пять десятилетий. Многие скажут, что это хороший эксперимент, другие считают его неудачным, но это не значит, что такая система является неизбежной или единственно возможной в текущей ситуации. Это просто то, что мы имеем сейчас и кто знает, как всё будет выглядеть ещё через пять десятилетий.

Эта международная валютная система, основанная на централизованно управляемых фиатных валютах, всего на 16 лет старше меня. Моему отцу было 36, когда США отказались от золотого стандарта. В детстве, после периода финансовых затруднений, я начала собирать золотые и серебряные монетки. Мой отец каждый год давал мне серебряные монеты в качестве сбережений.

Швейцарцы отказались от золотого стандарта, когда мне было двенадцать, то есть через шесть лет после основания Amazon и за три года до Tesla. Этот фиатный/нефтедолларовый стандарт всего в четыре раза старше биткойна и в два раза старше первого браузера. Это довольно молодая система, если взглянуть на нее в таком ключе.

С тех пор как мир перешел на фиатный/нефтедолларовый стандарт, уровень долга в процентах от ВВП взлетел до рекордных значений и, похоже, становится дестабилизирующим фактором. Учитывая, где мы находимся в долгосрочном долговом цикле, инвесторам не мешало бы проявить творческий подход к тому, как они представляют себе будущее. Не принимайте последние 40–50 лет как должное и не думайте, что так будет всегда, — будь то в отношении денег или чего-то еще. Мы не знаем, как будут выглядеть деньги через 50 лет.

В последний раз в подобной ситуации в отношении долга и денежно-кредитной политики мы были в 1930–1940 гг., когда произошла девальвация валюты и война. Это не значит, что и теперь непременно произойдет нечто подобное, но по сути мы пришли к очень сложной макроэкономической обстановке, в которой часто происходят структурные валютные изменения.

Одним из следствий фиатных валют, особенно на более поздних стадиях этого пятидесятилетнего эксперимента, является то, что люди стали относиться к наличным деньгам как к горячей картошке. Мы инстинктивно монетизируем другие вещи: искусство, акции, собственный капитал или золото. Отношение цен на недвижимость к медианному доходу резко возросло, как и отношение к медианному доходу индекса S&P500 или первоклассного произведения искусства.

На этой диаграмме показана потеря покупательной способности американского доллара со времени принятия Монетного акта 1792 года, когда были созданы доллар и монетный двор США.

К сегодняшнему дню для получения той же покупательской способности, что у $100, приобретенных в 1792 году, требуется уже почти $3000. С 1792 по 1913 год покупательная способность доллара колебалась вокруг примерно одного уровня — больше 120 лет относительной стабильности курса. Начиная с 1913 года политика поменялась, и ценность доллара постоянно снижалась, особенно после полного отказа от золотого стандарта в 1971 году.

И сегодня ситуация на самом деле хуже, чем в течение большей части этого фиатного/нефтедолларового периода 1971–2022 гг., потому что процентные ставки больше не поспевают за темпами инфляции. Фиатная система становится менее стабильной из-за того, что уровень долга в системе уже не позволяет экономическим властям поднимать процентные ставки выше доминирующего уровня инфляции.

По сути, из-за отсутствия хороших денег в эту эпоху фиатных валют и нефтедоллара, особенно после 2009 года, с процентными ставками ниже уровня инфляции, мы монетизируем и используем в качестве средства сохранения капитала другие вещи с более высоким коэффициентом Stock-to-Flow.

В Китае потребители активно монетизируют недвижимость. Для семей стало нормой владеть несколькими домами. В Соединенных Штатах потребители агрессивно монетизируют акции. Люди вкладывают процент от каждой зарплаты в общие фондовые индексы, не анализируя компании и не проводя какого-либо дью-дилидженс, рассматривая такую корзину акций просто как лучшее средство сохранения стоимости в сравнении с наличными деньгами, независимо от того, что внутри.

Можно спросить, например, предпочли бы мы владеть долларами, количество которых выросло с 10 триллионов десять лет назад до 22 триллионов сегодня и практически без платы за владение ими, или акциями Apple, количество которых сократилось с 26 миллионов акций десять лет назад до 16 миллионов сегодня и тоже практически без платы за владение ими? Является ли лучшими деньгами доллар или разнообразный набор взаимозаменяемых корпоративных акций с точки зрения сохранения стоимости с более чем 5-летним временным горизонтом?

Эта монетизация неденежных ценных бумаг и имущества открывает нас большей волатильности, большему кредитному плечу, меньшей ликвидности, меньшей взаимозаменяемости и большему количеству налогооблагаемых событий. По сути, вместо тщательно обдуманных и взвешенных инвестиций, мы вкладываем большую часть свободного капитала в сотни индексных инвестиций, которые даже не анализируем, потому что кто станет держать валюту в течение сколько-нибудь значительного периода времени? Взаимозаменяемые доли в компаниях становятся нашими деньгами, по крайней мере в части «средства сбережения», — в значительной мере потому, что они обеспечивают более высокую доходность и дивиденды, чем банки и облигации, и многие из них сокращаются в количестве (дефляционные активы), вместо того чтобы постоянно увеличиваться.

Некоторые технологи, такие как Джефф Бут, отмечают, что эта система с постоянно обесценивающейся валютой негативно влияет и на экологию, поскольку побуждает нас к покупкам обесценивающихся безделушек и недальновидным инвестициям в значительно большей мере, чем деньги, которые со временем растут в цене, как это было раньше. Ценя деньги, мы были бы более избирательны в покупках.

Сторонники фиатной системы говорят, что она сглаживает экономические спады и позволяет вводить контрциклические меры и стимулы. Обладая гибкой денежной базой, власти могут увеличивать или сокращать предложение денег, обеспечивая баланс между кредитными циклами и производственными мощностями. В обмен на постепенное снижение стоимости валюты мы получаем более стабильную в краткосрочной перспективе валюту.

Кроме того, сторонники системы говорят, что система поощряет потребление, и считают это положительным фактором, поддерживающим рост ВВП. Удерживая людей на постоянной беговой дорожке обесценивания валюты, власти побуждают их тратить и инвестировать, а не сберегать. Если люди начинают экономить, политики часто рассматривают это как «накопительство» или «глобальный избыток сбережений» и считают это проблемой. Тогда они корректируют денежно-кредитную политику таким образом, чтобы побуждать людей больше занимать и больше тратить.

В то же время с точки зрения развивающихся рынков, стандарт фиатных валют и нефтедоллара способствует сильным взлетам и падениям, потому что большая часть их долга номинирована в долларах, и стоимость этого долга сильно колеблется в зависимости от действий американских политиков. Развивающиеся страны часто вынуждены ужесточать денежно-кредитную политику во время рецессии, чтобы защитить свою валюту. Таким образом, если США получают возможность оказывать антициклическую поддержку собственной экономике, то развивающиеся страны во время рецессий вынуждены принимать проциклические шаги, что способствует продолжению порочного круга в их экономике. С этой точки зрения фиатную/нефтедолларовую систему можно рассматривать как форму неоколониализма, в которой стабильность системы в развитых странах обеспечивается путем переноса большей части ее затрат на развивающиеся страны.

В целом, в последнее время фиатная система демонстрирует большую нестабильность, и инвесторам приходится ориентироваться в сложных условиях структурно отрицательной (с поправкой на инфляцию) доходности денежных средств и облигаций наряду с высокими оценками многих активов в акциях и недвижимости.

Суверенные международные резервы

Накапливая профицит торгового баланса, страны сохраняют эти доходы в суверенных международных резервах. Они представляют собой совокупность активов, которые центральный банк страны может при необходимости использовать для защиты национальной валюты. Чем большими резервами по отношению к ВВП и денежной массе обладает страна, тем лучше она защищена от обвала своей фиатной валюты. Страна может распродавать эти резервы в обмен на собственную валюту, чтобы поддержать ее обменный курс. Валюта может не быть обеспечена золотом по курсу погашения, но она подкрепляется различными активами по необходимости, если начнет быстро терять ценность.

Совокупная долларовая стоимость официальных суверенных резервов в мире составляет около $15 трлн. Из них менее $2,5 трлн приходится на золото и более $12,5 трлн хранятся в виде фиатных резервов (долларов, евро, иен, франков и т.д.). Фиатные резервы состоят из государственных облигаций и банковских депозитов и могут быть легко заморожены выпускающими их странами. Кроме того, значительная часть золотых запасов хранится не внутри стран, а в Нью-Йорке или Лондоне от имени соответствующих государств.

Таким образом, подавляющее большинство официальных государственных резервов представляют собой легко ограничиваемые, а не устойчивые к цензуре активы. Они не являются суверенными и могут быть заморожены иностранными государствами. Война кристаллизует этот факт.