Apple стоило бы инвестировать часть своих средств в биткойн как хедж против инфляции, – считает Дэн Вайскопф, управляющий портфелем инвестиционной компании Toroso Asset Management и ведущий стратег ETF Think Tank.

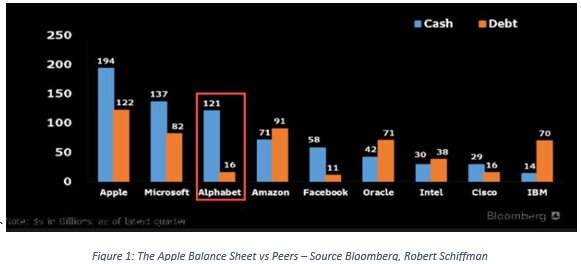

Баланс Apple в сравнении с конкурентами; синий столбец – наличные средства, оранжевый – долг.

Руководству Apple нужно внимательнее присмотреться к биткойну:

Уникальные условия Apple

Возможность Apple управлять своим балансом со «средневзвешенной стоимостью долга, близкой к нулю» и невозможность значительного приобретения в сочетании должны сделать компанию мотивированным покупателем биткойна. Apple – это не банк, которому нужен кредитный рейтинг ААА. «Оседлание» волны следующей прорывной технологии – вот на чем компании следовало бы сосредоточиться больше всего на свете. Рост – это то, ради чего большинство людей покупают акции технологических компаний, и такая инвестиция диверсифицирует баланс Apple, сохранив при этом ликвидность. О финансовой стороне проблемы я в общих чертах расскажу ниже, в разделе «Возможность».

Как и у всех, средневзвешенный доход в виде процентов у Apple снижается: 1,85% за 12-месячный период, по сравнению с 2,19%, и на 56% меньше, чем год назад. Традиционный фидуциарий может возразить, что разумным и ответственным шагом при управлении избыточным денежным потоком мог бы стать возврат акционерам еще 500 миллиардов долларов в виде дивидендов и обратного выкупа, но я бы сказал, что при этом Apple следует проявить и умеренно спекулятивный подход, попытавшись без лишнего шума приобрести 5–10% имеющихся в обращении биткойнов на сумму около 20 миллиардов долларов.

Как акционер Apple, я признаю, что такая точка зрения является одновременно своекорыстной и нетрадиционной. Я просто не понимаю, как получение во владение большей части Apple через программу обратного выкупа может не иметь проблемы гравитации в законах больших чисел. Наличные – это мусор. А мне бы хотелось видеть инновации и рост!

Это стоимость заимствования.

Роберт Шиффман, который пишет для Bloomberg Intelligence о кредитах, обратил особое внимание на силу баланса Apple в своей статье под названием «Liquidity: Apple Debt and Leases of $122 Billion Tower Over Tech Peers» («Ликвидность: долг Apple и аренда на 122 млрд $ намного превосходят показатели других технологических аналогов”). И это заставило меня задуматься о скорректированном общем уровне долга Apple, который сейчас превышает 120 млрд $ – после возврата в 4 квартале 22 миллиардов наличными (выкуп акций на 18,5 млрд $ + 3,5 млрд $ дивидендов). Конечно, они добились определенного прогресса в расходовании пикового остатка денежных средств акционеров 2017 года в размере 285 млрд $, но остается вопрос: что делать с машиной свободного денежного потока?

Остаток наличных средств в размере 192 млрд $ – это очень существенный запас на черный день, денежный HODL или хороший способ «запарковать» какое-то количество облигаций. Как должен поступить такой креативный финансовый директор, как Лука Маэстри? Я напомню: с 2012 по 2016 г. стоимость компании Apple колебалась в диапазоне 300–600 млрд $, а акции стоили около 15–25 $; все это делало получение дохода из свободного денежного потока очень привлекательным. Сегодня это уже не так, и успех Apple привел к росту акций в 5–8 раз. Нам на радость.

Обратный выкуп акций Apple (источник – Robert Schiffman) Возможность

Все это подводит нас к вопросу: а не будет ли разумно для Apple потратить – «поспекулировать» или инвестировать – 10–20 млрд долларов на Биткойн как на прорывную технологию? Назовите это 1-летним расходом на технологии. Как бы безумно это ни звучало, но с учетом технологической и инженерной базы компании, ее фокуса на приложениях и мощнейшей экосистемы, какие есть причины, чтобы такое распределение капитала не самореализовалось как верное? Стоимость компании составляет 2 триллиона долларов, и тратить еще 56 миллиардов на собственные акции – при 25–30-кратной прибыли – в лучшем случае затратно (см. рисунок 5 ниже).

Кажется разумным предположить, что биткойн, а в конечном счете и цифровые активы в целом, используются некоторыми из долгосрочных индивидуальных акционеров Apple, но не всеми. Однако не менее важным является убежденность в том, что Биткойн и, в конечном счете, цифровые активы в целом используются некоторыми из долгосрочных индивидуальных акционеров Apple, хоть и не всеми. Платформа для разработчиков и большая часть ее экосистемы верят в блокчейн как цифровую технологию, и многие из этих людей, вероятно, являются держателями акций.

На самом деле справедливо будет предположить, что руководство Apple уже приняло блокчейн-технологию, поэтому, извлекая выгоду из биткойна, они только ускорят развитие того, что, как им уже известно, является прорывной технологией и, возможно, согласуется с их видением будущего в технологическом плане. Как часто у Apple будет появляться возможность инвестировать в преобразование своей экосистемы как технологии с открытым кодом и одновременно извлекать выгоду из собственного сетевого эффекта, при сохранении той же ликвидности на своем балансе?

Конечно, такой поступок может показаться пугающим для стоимостных и традиционных институциональных инвесторов, поэтому бесконечный обратный выкуп акций может продолжаться параллельно. И еще три последних момента: (1) обратный выкуп акций по низким ценам эффективнее выкупа на более высоких уровнях; (2) традиционным стоимостно-ориентированным держателям сейчас приходится изрядно изворачиваться, чтобы оправдать выкуп акций по текущему мультипликатору, а не при потенциальном снижении; (3) Apple могла бы просто заложить это действие в бюджет на исследования и разработки и даже списать эти расходы либо совершать корректировку активов по рынку примерно так же, как это делала MicroStrategy (MSTR) – по рыночной стоимости или ниже рынка. Расходы на исследования и разработку фактически списываются подобным образом ежегодно.

Стоимость

Роберт Шиффман пишет, что средневзвешенная стоимость долга Apple после уплаты налогов составляет всего 10 б.п., а реальные сроки погашения наступают не раньше 2025 года. Не забывайте, что Apple по преимуществу управляет сравнительно «легким» (в отношении активов) бизнесом. По словам Шиффмана, у компании есть около десяти лет в запасе до наступления первых сроков погашения облигаций компании на общую сумму около 76 миллиардов долларов.

Я понимаю, что некоторых институциональных акционеров покупка биткойнов может сбить с толку, но нам нужно проработать математику и оценить возможности такого хода в сравнении с обратным выкупом акций. Мне нравится то, что г-н Шиффман говорит о стоимости капитала и кредита Apple. Но независимо от того, рассматриваете ли вы биткойн как хедж против инфляции, спекулятивный инструмент или альтернативный класс активов, это также технологическая инновация, к которой Apple имеет уникальную возможность получить доступ сама и предоставить его своим акционерам. Я не аналитик по акциям Apple. Однако если прогноз аналитиков Bloomberg окажется верным, и до 30 сентября 2022 года будет достигнут свободный денежный поток в размере более 150 миллиардов долларов, то Луке Маэстри и Тиму Куку определенно стоит рассмотреть вопрос о покупке биткойнов.

Дешевые деньги сроком на 10 лет

Наличные – это мусор. Даже в «банке» Apple. Apple приняла цифровую валюту

Возможно, Apple уже находится на грани такого действия. Не следует заблуждаться на этот счет. Компания тесно связана с технологиями и должна играть основополагающую роль в их эволюции в следующем десятилетии.

- Apple подвергает цензуре некоторые криптовалюты и DeFi-функции приложения Coinbase:

- https://happycoin.club/ceo-coinbase-apple-vynuzhdaet-menyat-kriptoprodukty/

- Apple – один из самых активных заявителей на регистрацию патентов в области блокчейн-технологий:

- https://www.ledgerinsights.com/ibm-tops-blockchain-patent/

- https://www.coindesk.com/apple-patent-filing-hints-blockchain-timestamp-use

- https://www.protocol.com/apple-connected-rug-shirts-internet-patent

Видение Стива Джобса относительно развития Apple прекрасно соотносится с Биткойном

Еще пара соображений по поводу Apple. Стив Джобс был великим маркетологом, и это напоминает мне, что культура Apple и Биткойна симбиотична. Приведенные ниже высказывания вам ничего не напоминают? Я взял их из статьи (англ.) Камилы Вильяфанье «Маркетинг от Стива Джобса: 10 вневременных уроков, которые он нам преподал, и его самые знаменитые цитаты о маркетинге». Здесь я приведу краткую выдержку из нескольких приведенных в статье «уроков» Джобса.

- Урок №2: Продавайте не товар, а мечты. Не является ли Биткойн мечтой, на которой Apple может заработать?

- Урок №3: Сосредоточьтесь на впечатлениях и [пользовательском] опыте. Теперь, на нынешнем этапе развития экосистемы, любой инвестор в биткойн может без труда открыть счет и торговать 24/7. Пользователи могут совершать быстрые платежи и отслеживать состояние и стоимость своих криптовалютных счетов с телефона. День не задался? Взгляните на стоимость своего счета в биткойнах.

- Урок №4: Превращайте пользователей в евангелистов, а не просто потребителей. У Биткойна это ходлеры, мечтающие изменить мир.

- Урок №7: Найди врага. Господи! Выборы в их нынешнем виде – прекрасный враг, далеко ходить не надо!

- Урок №8: Придерживайтесь простого дизайна. И когда сделаете дизайн простым, упростите его еще больше. В основе концепции биткойна лежит модель спроса и предложения: есть только 21 миллион монет и ни монетой больше. Спрос – это использование и люди. Есть миллиарды людей с кошельком, и сколько из них пользуются продуктами Apple?

Конкуренция

Alibaba (BABA) может быть самым агрессивным заявителем патентов в 2020 году, но прямой шаг по покупке биткойна может обозначить лидерские позиции в этой области, а также создать кумулятивный сетевой эффект. Тим Кук известен высказыванием о том, что иногда предпочтительнее быть «лучшим, нежели первым. Для компании практически невозможно одновременно быть лучшей, первой и максимально использовать данный продукт». Другими словами, войдя таким образом в область цифровых активов и блокчейна, Apple могла бы как догнать их в финансовом плане, так и продемонстрировать лидерство в экосистеме. Блокчейн, крипто и биткойн – все это взаимосвязано, и Apple должна занять твердую позицию в этой области. Прямые инвестиции в цифровые активы согласуются как с их корпоративной культурой, экосистемой платформы, так и с их бюджетом на исследования и новые разработки.

Компании, подающие больше всего заявок на патенты в области блокчейн-технологий Инфляция и волатильность фиксированного дохода

В начале ноября на Get Think Tanked Happy Hour Show приходила Нэнси Дэвис, управляющая Quadratic Interest Rate Volatility and Inflation Hedge ETF (IVOL). Интервью можно посмотреть здесь. Как и Майкл Сэйлор из MicroStrategy, Нэнси Дэвис обеспокоена процентными ставками, инфляцией и стоимостью своих наличных средств. На фоне поступающих отличных новостей о вакцинах мы считаем эту дискуссию особенно своевременной, потому что рынки динамичны и взаимосвязаны. Разрыв между 2- и 10-летней доходностью вырос до максимальных значений с 2018 года. А что там портфель облигаций? Погодите-ка, он упал?!

Подводя итог

Apple – технологическая компания, основными преимуществами которой являются ее экосистема, разработка продуктов и балансовая ведомость. Apple – не банк, и ее темпы роста не проявляются операционных показателях. Самое главное, что традиционными стоимостно-ориентированными метриками нельзя оправдать еще одну 500-миллиардную программу обратного выкупа акций. Кроме того, если компания не может сделать значительного приобретения для ускорения роста, то почему бы ей не использовать силу своего баланса, чтобы совершить прыжок в мир цифровых активов?

Не поймите меня неправильно: я не ожидаю, что Apple полностью остановит программу обратного выкупа. Компания обладает достаточной ликвидностью, чтобы сделать и то и другое. И даже если, в самом мрачном сценарии, ей придется списать 20 миллиардов долларов инвестиций в биткойн, такая потеря находится в пределах их расходов на исследования и в этом не намного больше риска, чем в том, чтобы потратить еще 56 миллиардов в надежде на верное понимание будущей стоимости акций и коэффициента цена/прибыль.

Источник: bitnovosti.com