Энтони Помплиано, цитируя Золтана Пожара из Credit Swiss, о макроэкономической ситуации и Биткойне.

Геополитическая шахматная партия продолжает развиваться с невероятной скоростью. Меньше чем через двое суток после первых сообщений о том, что США намерены запретить импорт российской нефти, решение уже принято и обнародовано. А сейчас Штаты рассматривают возможные варианты заморозки золотых запасов России. Санкции вводятся по мере того, как Россия продолжает свою «военную спецоперацию» в Украине.

Последствия текущих событий предугадать сложно, но уже нельзя не заметить резкий рост цен на сырьевые товары. Во-первых, пшеница обновила рекордные максимумы (и Россия, и Украина — крупные поставщики пшеницы на мировые рынки).

Никель тоже растет на сотни процентов:

И, конечно, цены на нефть растут по параболе:

Рост цен на сырьевые товары, особенно те, в которых Россия и Украина являются крупными производителями, нельзя назвать шокирующим. Удивительно, насколько быстро это происходит и насколько значительными стали движения цен. В криптотвиттере шутят, что сырьевые товары нынче торгуются как «шиткойны», и в этом есть доля правды.

Пока события развиваются, я продолжаю спрашивать себя, что всё это значит для будущего макроэкономики. Хрустального шара ни у кого нет, но можем ли мы использовать в качестве ориентира историю?

Chamath Palihapitiya из Social Capital недавно объяснял в All-In Podcast, что всякий раз, когда цены на энергоносители за 30-40 лет повышались на 50% и более, за этим следовала рецессия. Sven Henrich на днях обратил внимание, что в последний раз, когда цены на пшеницу достигли текущих значений, за этим последовала рецессия.

История не повторяется идеально, но сигналы, предупреждающие о потенциальной рецессии, становятся всё громче. Пожалуй, самая большая проблема в нынешней ситуации заключается в том, что ставка ФРС по-прежнему находится на уровне 0%. Учитывая, что инфляция к следующему отчету ФРС, вероятно, составит 8% или более, нормальной реакцией Федрезерва было бы повысить ставку, чтобы привести инфляцию в большее соответствие с целями и ожиданиями.

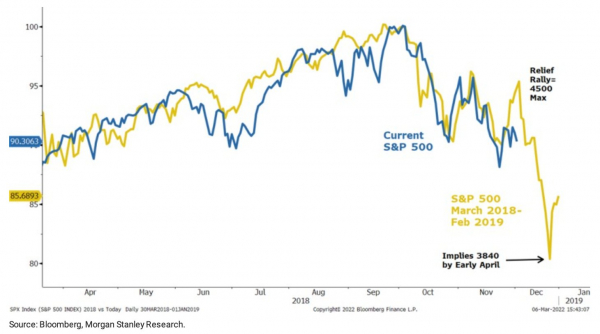

@chamath: История повторяется. В 2018 году ФРС была обеспокоена инфляцией. Тогда они ошиблись, и примерно квартал спустя риск сместился в сторону рецессии. График показывает, как тогда на это реагировали фондовые рынки, и нынешний график S&P500 до жути на него похож…

Мы вступили в опасную фазу, когда повышение процентных ставок может отправить мировые рынки в рецессию. Это означает, что перед ФРС стоит практически невыполнимая задача. Они могут позволить инфляции продолжить разрушать финансовое благополучие сотен миллионов людей или рисковать столкнуть финансовую систему в нисходящую спираль по всем финансовым активам. Оба варианта проигрышные и хорошего выхода из ситуации не видно.

Как это отразится на Соединенных Штатах, крупнейшем рынке мира, их союзниках, противниках и различных фиатных валютах, контролируемых ими?

Золтан Пожар (Zoltan Pozsar) из Credit Suisse в понедельник опубликовал впечатляющую заметку. Но прежде чем я перейду к основным моментам из этого текста, важно понимать, кто такой Пожар:

Золтан Пожар — управляющий директор и главный руководитель стратегии краткосрочных процентных ставок, живущий в Нью-Йорке. До прихода в Credit Suisse в феврале 2015 года Золтан сделал прекрасную карьеру в государственном секторе. Во время финансового кризиса 2008 года Золтан работал в Федеральном резервном банке Нью-Йорка, отвечал там за анализ секьюритизированных долговых рынков и в период кризиса был ведущим специалистом в отношении рыночных изменений для старших должностных лиц Федеральной резервной системы, Министерства финансов США и Белого дома. С 2011 по 2012 Золтан был приглашенным научным сотрудником в МВФ, где он консультировал рабочие группы G20 по глобальным макрофинансовым изменениям и написал ряд статей, в которых изложил официальную позицию фонда в отношении теневой банковской деятельности. С 2012 года и до своего прихода в Credit Suisse занимал должность старшего советника Министерства финансов США.

В сущности, Золтан Пожар — само воплощение инсайдера или истеблишмента, особенно в отношении его взглядов на валюты, финансовые активы и рынки. Заметку, озаглавленную «Bretton Woods III» (PDF), Пожар начинает так:

«Мы все свидетели рождения Бреттон-Вудса III — нового (валютного) мирового порядка, основанного на валютах Востока, поддерживаемых сырьевыми товарами, который, вероятно, ослабит евродолларовую систему, а также будет способствовать росту инфляции на Западе.

Разворачивается кризис. Кризис сырьевых товаров. Сырьевые товары — это обеспечение, а обеспечение — это деньги, и этот кризис связан с растущей привлекательностью внешних денег по сравнению с внутренними. Бреттон-Вудс II был построен на внутренних деньгах, и его основы рухнули неделю назад, когда G7 заморозила валютные резервы России…»

Затем Пожар перешел к объяснению того, почему людям имеет смысл быть обеспокоенными последними движениями цен на сырьевые товары:

«Агрессор на геополитической арене наказывается санкциями, а вызванный санкциями рост цен на сырьевые товары угрожает финансовой стабильности на Западе. Достаточно ли залога для маржи? Достаточно ли кредита для маржи? Что происходит с биржами товарных фьючерсов, если игроки разоряются? Гарантирована ли устойчивость центральных контрагентов?

Я не видел этих тем в широком ассортименте отчетов о финансовой стабильности, а вы? Является ли внебиржевой рынок деривативов на сырьевые товары «гориллой в комнате»? Рынок сырьевых товаров сегодня гораздо более финансиализирован и закредитован, чем во времена нефтяного кризиса 1973 года, а сегодняшний кризис поставок из России намного сильнее, имеет гораздо большую основу и гораздо более коррелирован. Нынешняя ситуация страшнее».

Пожар завершает свою статью следующим выводом:

«В этом случае ценовая нестабильность (рост и падение цен на сырьевые товары) подпитывает нестабильность финансовую: маржин-коллы могут привести к банкротству части небольших трейдеров на рынке сырьевых товарных активов и, возможно, даже некоторых центральных контрагентов — товарных бирж.

Опять же, корреляции между сырьевыми товарами близки к 1 (100%), что никогда не бывает хорошим признаком…

ФРС и другие ЦБ смогут обеспечить поддержку ликвидности…

…но это будут временные решения. Истинная проблема здесь заключается в ликвидности как таковой. Ликвидность — это лишь проявление более серьезной проблемы, а именно базиса российских и нероссийских сырьевых товаров, закрыть который сможет только Китай.

Видите ли вы то, что вижу я? Видите ли вы, как я, инфляцию на Западе вследствие всех этих факторов?

Этот кризис не похож ни на что, что мы видели с тех пор, как президент Никсон отвязал курс доллара от золота в 1971 году.

Когда этот кризис (и война) закончатся, доллар США, по-видимому, будет значительно слабее, а юань, с другой стороны, намного сильнее, подкрепленный корзиной сырьевых активов.

От эпохи Бреттон-Вудса, обеспеченного золотыми слитками, через Бреттон-Вудс II, обеспеченный внутренними деньгами (гособлигации с нехеджируемыми рисками конфискации), к Бреттон-Вудсу III, обеспеченному внешними деньгами (золотыми слитками и другими товарными активами).

Когда эта война закончится, «деньги» уже никогда не будут такими, как прежде…

…а Биткойн (если еще будет существовать к тому моменту), вероятно, от всего этого только выиграет».

Такие мысли от того, кто прекрасно разбирается в тонкостях финансовой системы, а также имеет представление о том, как сейчас мыслят политики, заставляют задуматься о том, насколько серьезной может стать эта ситуация для всей мировой экономики. Я не знаю, как сложится будущее, но предполагаю, что большинство людей начнут искать безопасное место для сохранения своего капитала независимо от того, что произойдет.

Так или иначе, все дороги ведут обратно к Биткойну.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com