Простой вопрос. Есть ли какая-либо взаимосвязь между тем, какое количество BTC перемещается, и изменением цены?

Когда я провожу исследования, то обычно начинаю с одной из двух вещей:

Но сегодняшняя тема — это своего рода смесь того и другого. Мы собираемся поговорить об ончейн-метрике, называемой активным предложением биткойнов.

Активное предложение за D дней — это общее количество монет, которые перемещались по крайней мере один раз за последние D дней.

Это простая мера ончейн-активности, не требующая слишком большой тонкости в интерпретации. Мне это нравится. По возможности всегда лучше, чтобы всё было просто.

Вы можете рассчитать это активное предложение за любой период времени. Сегодня я решил взглянуть на средний период в 90 дней, который удобно представлен в наборе данных Coinmetrics.

Что может рассказать нам активное предложение за последние 90 дней о движении цены биткойна в течение 3 месяцев? Есть ли какая-либо разница в динамике активного предложения между бычьим и медвежьим рынком? Могут ли изменения активного предложения помочь предсказать движение биткойна?

Вот такие вопросы.

Итак, с чего начнём?

Прежде всего, каково типичное количество активных монет в течение заданного 90-дневного периода. Если бы вы спросили меня прежде, чем я заглянул в данные, я бы предположил, что, поскольку 90 дней — это примерно четверть года, то это должно быть что-то вроде четверти от общего объёма предложения. Таким образом, около 4,5 млн BTC в квартал.

Оказывается, это не глупая догадка. Взгляните на разбивку распределения активного предложения за 90 дней по халвинг-циклам.

Распределение активного предложения за 90 дней

Если проигнорировать первоначальный цикл биткойна, который, естественно, является выбросом (учитывая, что в то время общий объём предложения был довольно небольшим), можно отметить, что возникает какая-то закономерность:

- большую часть времени активное предложение в течение 90 дней находится в диапазоне от 3 млн BTC до 4,5 млн BTC;

- в каждом цикле есть какая-то выделяющаяся область более интенсивной активности.

Поэтому можно догадаться, что эта интенсивная активность происходит во время бычьего ралли. Но чтобы быть уверенным, давайте построим график эволюции цены биткойна с цветовой кодировкой на основе данных об активном предложении.

Взгляните сами.

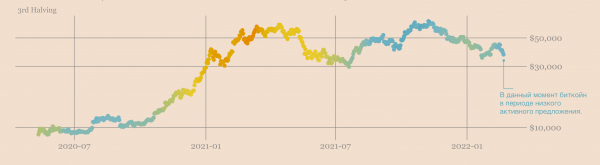

Разбивка активного предложения по циклам

Эти выделяющиеся области интенсивной ончейн активности, как правило, совпадают с параболическими движениями цены. Медвежьи рынки также имеют тенденцию выглядеть более синими и зелёными, чем в другое время.

В этом отношении третий халвинг-цикл интересен:

- В первом квартале 2021 года был период интенсивной активности. Именно тогда биткойн впервые поднялся выше отметки $60 тыс.

- Но после обвала активное предложение начало серьёзно снижаться, аналогично тому, что произошло в 2013 году. И рывок к последнему рекордному максимуму на отметке около $69 тыс. произошёл без особой активности.

Так что, возможно, есть доля правды в том, что на рынке биткойна господствуют медведи. По крайней мере, уровень активности, который мы видим, совместим с медвежьим рынком.

За исключением этого последнего момента, я не думаю, что вас шокирует какое-либо из этих наблюдений, как и меня.

Но как насчёт более пикантных вещей? Можем ли мы каким-то образом использовать показатель активного предложения для прогнозирования цен?

Что ж, давайте посмотрим.

Прежде всего, связано ли каким-либо образом активное предложение за последние 90 дней с доходностью биткойна за тот же период?

Для каждого цикла мы построили график, где активное предложение расположено по горизонтальной оси, а доходность BTC за тот же период — по вертикальной.

Запаздывающая доходность

Это правда, что наибольшая доходность наблюдается в периоды, когда активное предложение также находится на самом высоком уровне.

Но есть две проблемы:

- Во-первых, самая высокая область активного предложения изменяется от цикла к циклу. Так что это не значит, что можно принять решение о покупке, основываясь только на этих данных.

- Во-вторых, этот график показывает доходность с опозданием. То есть к тому времени, когда вы достигнете заданного значения активного предложения, ценовое действие уже произойдёт.

Что если немного подправить ситуацию и построить график доходности BTC за первые 90 дней после заданного значения активного предложения? Это то, что нужно, чтобы увидеть, предсказывает ли активное предложение что-либо.

Что ж… плохие новости… посмотрите сами.

Опережающая доходность

Может быть, вы сможете найти какую-то скрытую закономерность, но, честно говоря, я не вижу ничего надёжного, вытекающего из этой картины.

Для большей уверенности можно провести анализ опережения или запаздывания, чтобы определить, являются ли изменения в активном предложении за 90 дней опережающими или запаздывающими изменениями цены биткойна.

Для более подробного обсуждения того, как работает этот вид анализа, вы можете прочесть обзор, где мы рассмотрели, как BTC опережает ETH.

Вы можете интерпретировать приведённый ниже график следующим образом:

- Каждая строка даёт некую информацию о корреляции между активным предложением в течение 90 дней и ценой BTC на заданную дату.

- В центре тепловой карты мы видим, как активное предложение коррелирует с BTC.

- Двигаясь вправо, видно, как активное предложение за несколько дней до этого коррелирует с BTC сейчас. Чем больше красного в этой зоне, тем больше это признак того, что активное предложение является опережающим индикатором движения биткойна.

- Двигаясь влево, видно, как активное предложение за несколько дней после этого коррелирует с BTC сейчас. Чем больше красного мы видим в этой зоне, тем больше это признак того, что движение биткойна на самом деле является опережающим индикатором того, куда идёт активное предложение.

- Расчёт по каждой строке выполняется в скользящем окне. Это скользящее окно перемещается во времени вдоль вертикальной оси.

Если вы видите много красного в правой части графика, это признак того, что активное предложение является опережающим индикатором для биткойна.

Итак, что же мы наблюдаем?

Опережение или отставание?

Верно, здесь нет последовательной закономерности.

Так что это всё решает.

Активное предложение биткойна в масштабе нескольких месяцев не обладает большой прогностической силой. Это хороший индикатор, позволяющий угадать, в каком режиме находится рынок, однако систематической закономерности, за которую можно было бы зацепиться, чтобы обосновать торговые стратегии, нет.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com