Компании, занимающиеся майнингом биткойна, являются довольно часто обсуждаемой альтернативой прямым инвестициям в криптовалюту, однако их долю в портфеле может быть трудно оценить, поскольку они по-прежнему сильно коррелируют с биткойном, внося дополнительную волатильность.

Основная причина, по которой биткойн-майнеры являются привлекательным дополнением к портфелю, заключается в том, что по мере роста цены на биткойн логистические трудности мешают новым майнерам выходить в онлайн и использовать арбитражные операции в более прибыльных условиях. Как видно на рисунке ниже, доход за хеш сильно коррелирует с ценой биткойна.

Рост цены биткойна в сравнении с доходом, выраженным в долларах, на рост хеша

Хотя из приведённого выше рисунка видно, что было бы лучше просто купить биткойн, следует помнить, что доход не является активом — доход используется либо для приобретения биткойна, либо для увеличения мощности хеша, что приводит к экспоненциальному увеличению стоимости. Кроме того, выручка балансируется затратами на получение прибыли: при постоянных издержках увеличение выручки оказывает огромное влияние на традиционные оценочные метрики.

Например, если затраты традиционно составляли 50% выручки, а выручка удваивалась, это приводило к утроению первоначальной прибыли.

Криптовалютный портфель

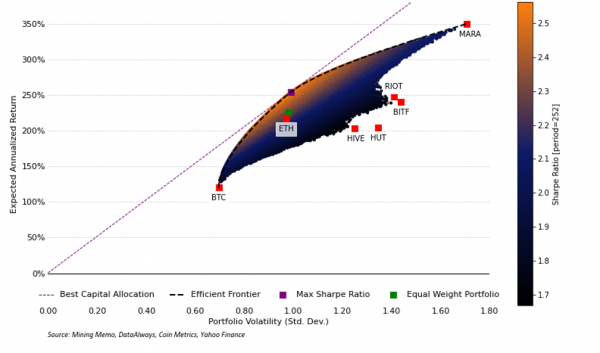

Начиная с формирования портфеля, состоящего из биткойна, эфира и различных майнинговых компаний, мы создаём кривую риска, запуская моделирование Монте-Карло, чтобы найти оптимальный баланс с поправкой на риск.

Был сделан выбор сфокусироваться на производительности майнинговых компаний во время бычьего рынка, поскольку, будучи инвестициями с более высокой волатильностью, они, скорее всего, пострадают от значительных просадок на длительных медвежьих рынках.

Оптимизация криптовалютного портфеля биткойн-манинговыми компаниями Опмтимизированный с использованием коэффициента Шарпа криптовалютный портфель с майнинговыми компаниями

На протяжении всего этого халвинг-цикла корреляция между биткойном и биткойн-майнерами была достаточно высокой, чтобы оптимальный портфель Шарпа не включал BTC. Диверсификация в эфир (которая обеспечивала самую высокую доходность с поправкой на индивидуальный риск по всем выбранным вариантам) и хорошо работающие майнеры позволили удвоить ожидаемую доходность инвестиций, увеличив при этом относительную волатильность всего на 40% по сравнению с портфелем, состоящим только из биткойна.

Биткойн-портфель

Анализ повторяется ниже с удалением экспозиции эфира для тех, у кого есть фундаментальные возражения против криптовалют, отличных от биткойна.

Оптимизация биткойн-портфеля биткойн-манинговыми компаниями Опмтимизированный с использованием коэффициента Шарпа биткойн-портфель с майнинговыми компаниями

Неудивительно, что удаление хорошо зарекомендовавшего себя и диверсифицирующего актива из портфеля негативно влияет на доходность с поправкой на риск.

Без воздействия эфира мы видим, что биткойн становится крупнейшим рекомендуемым активом, поскольку увеличение прибыли майнинговых компаний в значительной степени происходит за счёт чрезмерной волатильности.

Портфель с экспозицией S&P500

Анализ повторяется снова, но модифицируется с добавлением в традиционный портфель ETF S&P 500 (SPY) и ETF долгосрочных облигаций (TLT).

Оптимизация традиционного портфеля биткойн-манинговыми компаниями Опмтимизированный с использованием коэффициента Шарпа традиционный портфель с майнинговыми компаниями

Учитывая высокие показатели традиционных рынков и слабую среду казначейства, это соответствует ожиданиям, что оптимальный портфель Шарпа имеет высокий вес S&P 500 и незначительный в виде облигаций. Мы снова видим, что спот эфира и майнинговые биткойн-компании комбинируются, чтобы дать эффективную экспозицию на биткойн, одновременно улучшая коэффициент доходности/волатильности.

Без MARA

В качестве заключительного моделирования повторяется первоначальный анализ, при этом исключается наиболее эффективный биткойн-майнер Marathon Digital Holdings Inc. (MARA).

Оптимизация биткойн-портфеля майнинговыми компаниями Опмтимизированный с использованием коэффициента Шарпа портфель с майнинговыми компаниями (исключая MARA)

Сравнивая результаты с первоначальным моделированием, мы видим, что уменьшение коэффициента Шарпа на самом деле довольно минимально. Корреляция биткойна и эфира остаётся аналогичной, при этом большая часть активов перераспределяется с Marathon на Riot Blockchain, а вес Bitfarms увеличился примерно на 35%.

Попросту говоря, не так важно выбрать абсолютно лучшего биткойн-майнера, чтобы оптимизации привели к повышению доходности с поправкой на риск.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com