Если вы не из каменного века, то наверняка должны хорошо знать историю, которая подпитывала рост биткойна в течение последних нескольких лет: биткойн — это цифровое золото. Этот нарратив ещё не раскрыт полностью. Однако в наши дни биткойн лучше подходит на роль золота, чем само золото.

Позвольте мне начать этот обзор с того, что я не ненавижу золото. У меня даже есть несколько аргументов относительно того, почему вы, возможно, захотите им владеть.

Первый аргумент заключается в том, что в течение достаточно длительного периода времени золото являлось средством сохранения стоимости. Это широко принято как факт практически во всём мире и актуально вот уже много веков. Поэтому если вы считаете, что здесь применим эффект Линди, то, скорее всего, в обозримом будущем золото будет по-прежнему восприниматься как средство сохранения стоимости.

Второй аргумент в пользу золота заключается в том, что это нечто физическое. Я не говорю о владении бумажным золотом. Я говорю о владении золотыми слитками, монетами или драгоценностями. Когда вы владеете физическим золотом, то сами являетесь своим собственным банком точно так же, как когда самостоятельно храните биткойн.

Последний аргумент в пользу того, почему вы можете захотеть владеть золотом сейчас в качестве стратегической игры, заключается в том, что центральные банки в данный момент накапливают золото. А это означает, что не исключено, что однажды они решат повысить на него цену, чтобы обрушить биткойн.

Учитывая вышесказанное, можно утверждать, что ваш портфель заслуживает некоторой доли золота.

Но является ли золото средством сохранения стоимости будущего?

Нет.

Является ли оно средством сохранения стоимости настоящего?

Что ж, когда я смотрю на данные, у меня возникает искушение сказать, что инвесторы уже склоняются к биткойну в качестве альтернативы.

Когда дело доходит до нарратива, причина номер один, по которой люди начинают покупать золото, — это реальная доходность.

Реальная доходность — это доходность 10-летних казначейских облигаций США за вычетом инфляции. Как следует из названия, это фактическая доходность, которую вы получаете по этим сверхбезопасным облигациям с поправкой на инфляцию.

Если реальная доходность положительна, то вам платят за то, что вы рискуете держать облигации. Если реальная доходность отрицательна, то вы платите за привилегию брать на себя чей-то риск.

Сейчас реальная доходность составляет -4 %, и это самый низкий показатель за последние десять с лишним лет. Поэтому если вы хотите получать положительную реальную прибыль, в буквальном смысле нет смысла держать облигации.

Те времена, когда реальная доходность опускалась на отрицательную территорию, исторически были триггерами для роста цен на золото.

Но на этот раз — ничего. Убедитесь сами.

Как комментировал это известный аналитик по золоту:

«Почему? Почему? Почему?» — Питер Шифф.

Ну, либо золотом манипулируют, либо, может быть, какой-то другой актив крадёт приток денег, которые традиционно повышали бы его цену?

Может быть и то, и другое.

Но когда дело доходит до кражи денежных потоков, то есть причины думать, что биткойн делает именно это.

Посмотрите на эволюцию рыночной капитализации биткойна, выраженную в процентах от объёма рынка физического золота:

- каждый пункт представляет собой соотношение рыночной капитализации BTC к рыночной капитализации золота в конце торгового дня;

- дни отмечены разными цветами в зависимости от халвинг-циклов;

- оранжевая точка — это то место, где мы сейчас находимся.

Это же изображение биткойн-ракеты, взлетающей на луну. Может, мне стоит продать его как NFT?

Шутки в сторону: «цифровое золото» выросло с менее чем 1% от объёма рынка золота до 2,5% четыре года спустя и теперь составляет 12%.

Если вы думаете о золоте и биткойне как о конкурирующих активах, разумно предположить, что теперь, когда BTC достаточно велик, он должен поглощать золото, чтобы расти ещё больше.

На данный момент это, вероятно, просто кража денег, которые традиционно идут на рынок золота. Но вскоре мы смогли увидеть некоторый отток золота, подпитывающий рост биткойна.

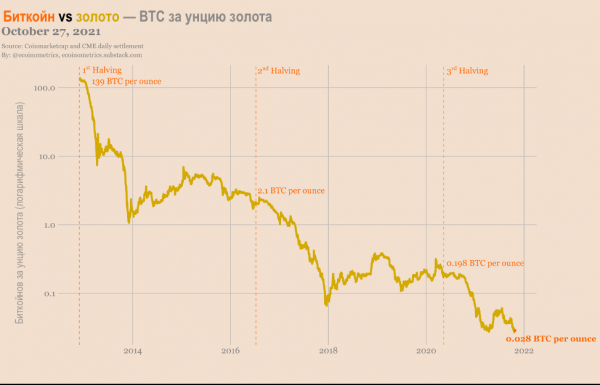

Я предполагаю, что для этого нам придётся переключиться на график сатоши за унцию золота.

Ранее я утверждал, что реальным тестом для оценки принятия биткойна в качестве институционального средства сохранения стоимости является его корреляция с реальной доходностью. В течение последних 10 лет BTC оставался некоррелированным с реальной доходностью.

Ещё слишком рано говорить окончательно, так это или нет (учитывая, что данных недостаточно). Но, может быть, что-то уже происходит на наших глазах.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com